本文作者:刘晨明/郑恺/李如娟/杨泽蓁

报告摘要

华尔街常说“SELL IN MAY”,但A股的“分水岭”却在4月份,所谓“4月决断”,也是我们常说的“一季报分水岭效应”,本周报告我们就此问题展开一些讨论:

1、4月决断究竟是决断什么?

每年的Q1和Q4市场处于业绩空窗期和政策窗口期,因此市场容易交易预期,此时最有效的指标是低PB分位数(代表预期低,交易预期的空间就大)。

但是,从每年4月开始,随着一季报、经济数据、政治局会议的先后落地,市场在Q2-Q3会回到基本面的现实情况,进入景气度投资的阶段,而这里所指的基本面,可以是表观利润,也可以是高频指标、产业数据、宏观数据等等。

因此,4月决断关键是决断后续整个A股市场中是否存在基本面主线。 如果1-3月份交易的某类板块的景气预期,在4月的一季报和高频数据得到验证,并且这种景气度的趋势没有被证伪,那么Q2、Q3股价就大概率会延续。

2、4月决断的首要任务是寻找一季报增速不错,并且景气度大概率能延续的板块

从典型公司维度来看,一季报结构性外需的方向实现了相对高景气。由于结构性外需的拉动,出口出海链条的行业率先的开启了新一轮补库周期、尤其是收入改善的主动补库周期。

此外,海外渗透率的上行可以提现为企业的全球份额及需求的上升,因此部分出海制造业的【产能利用率】会带动【ROE】早于A股整体。

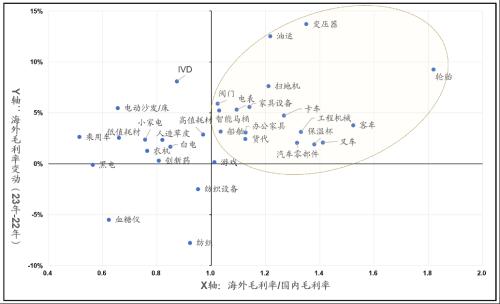

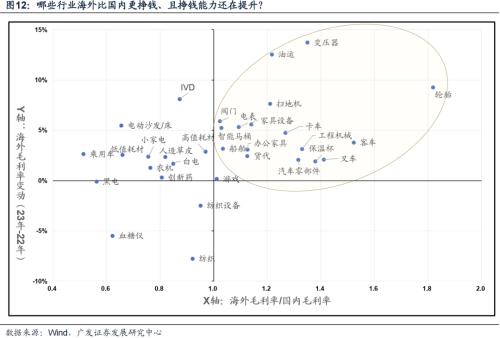

从利的维度我们也可以看到出海的一些积极变化:部分行业已实现在海外比国内更赚钱(海外毛利率/国内毛利率>1),且海外毛利率还在抬升。

继续关注两个链条:一 是受中美关系影响可能较小、且受益于美国地产周期改善的领域;二是具备一定竞争优势、且海外渗透率正在提升的方向,比如客车、重卡、农机、轮胎、叉车、工程机械、纺织设备等 ,他们的好处是过去几年估值没有显著提升,也就是没有透支未来的预期,股价基本涨得都是EPS。

3、当4月决断缺乏行业景气度向上β的时候,一些行业格局的变化也值得重视

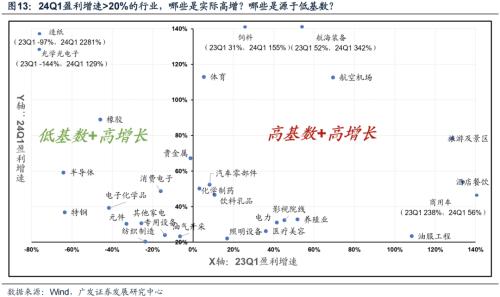

由于A股整体仍在负增,我们统计一季报利润增速>20%的“高增速”品种,抛开由于去年低基数导致的一季报高增长,今年一季报真正景气度不错,增速超过40%的板块,寥寥无几,而且大多以小行业为主,暂时没有看到景气度向上的行业β。

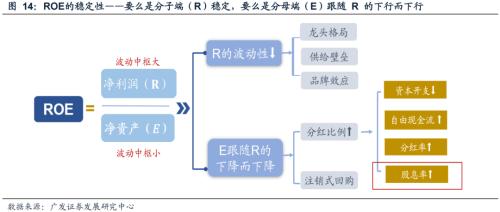

在这种情况下,如果行业龙头逐渐减少价格战、降低资本开支、改善现金流,用以支撑可持续的股东回报计划(分红、回购注销),则有望逐步实现ROE的稳定,从之前的核心资产/经济周期类资产逐步变成新的稳定价值类资产。

结合一季报数据及自下而上交叉印证,我们筛选了一揽子竞争格局优化→不卷了→后续有望维持红利属性、或是从原先的经济周期类资产/核心资产变为新的红利资产的品种——

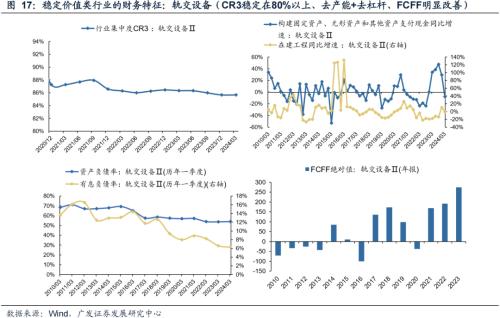

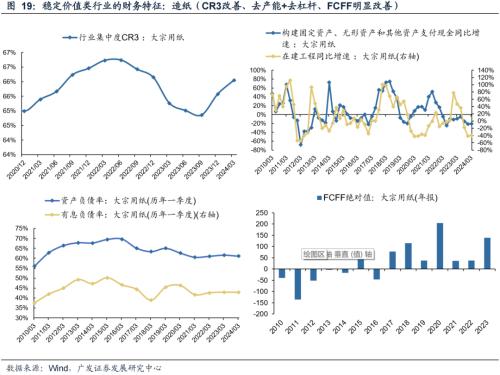

(1)竞争格局优化:行业CR3抬升;

(2)减少资本开支:去杠杆(资产负债率下行)、去产能(CAPEX下行);

(3)实现分红潜力的提升:自由现金流改善或是高位稳定、未分配利润/股东权益改善或是高位稳定;

通过一季报的数据验证,越来越多的行业开始具备行业格局改善的特质,未来有望逐渐提升ROE的稳定性: 动力煤、铜、水电、垃圾焚烧、铁路港口、家电(白电、照明设备、厨电),啤酒,文化纸,快递、消费建材、轨交、钛白粉、汽车、运营商、面板、品牌消费电子、锂电池。

关于行业格局的问题,可以关注我们前期的报告

4、4月决断关注广发策略的三个模型:

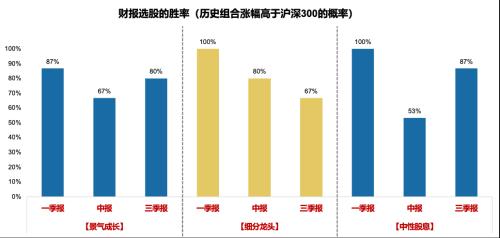

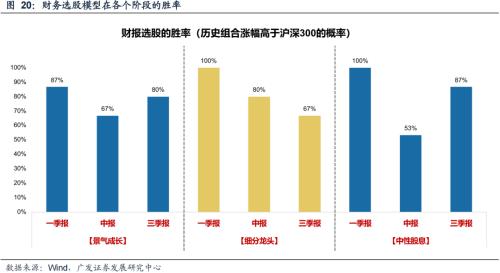

对于选股模型的三个组合,季报选股有效性均表现为:一季报>三季报>中报。

三个选股思路,分别对应三种不同投资风格:

【景气成长】在产业周期爆发时弹性大,但在产业周期向下时回撤也大;

【细分龙头】在经济周期向上时弹性大,但在经济周期向下时回撤也大;

【中性股息】在各种环境下净值曲线斜率较平稳,斜率几乎不变。

在出现地产大周期反弹或科技应用爆发之前,中长期对【中性股息】的选股思路和投资风格仍要保持关注。

5、最后,除了4月决断的逻辑外,还可以关注的是:①伴随TMT成交额占比的回落,以AI为代表的产业主题的机会;②在几个主要城市鼓励创新药政策落地和胰岛素集采续标涨价的推动下,关注医药板块预期的困境反转。

风险提示:地缘冲突加剧,流动性收紧,增长不及预期等。

一、本周讨论的焦点问题:如何理解4月决断?

在此前对景气度投资的研究中,我们从季节维度和周期维度出发,做了一些深入的分析,也发现了一些比较有意思的结论。比如:一季度“最不基本面”但一季报选股却最有效;华尔街说“SELL IN MAY”但A股的“分水岭”却在4月份;宏观衰退期,大家认为景气投资失效了,但其实失效的是市场线性外推的预期;【增速】的最强互补指标是【PB】,其次是【股息率】。

所谓“4月决断”,也是我们常说的“一季报分水岭效应”,本周报告我们就此问题展开一些讨论:

(一)4月决断究竟是决断什么?

首先,每年一季度是财报业绩和宏观数据真空期,且政策环境和流动性环境相对较好。1月中下旬是年报业绩预告披露高峰期,此时市场有一定的“避雷情绪”,但在预告披露完之后,成长板块往往得以“轻装上阵”,容易演绎“利空出尽是利好”的逻辑,每年“春节->两会”期间(春季躁动的真实阶段),市场上涨概率最高,且风格偏小盘、偏主题。 今年的一季度也不例外。

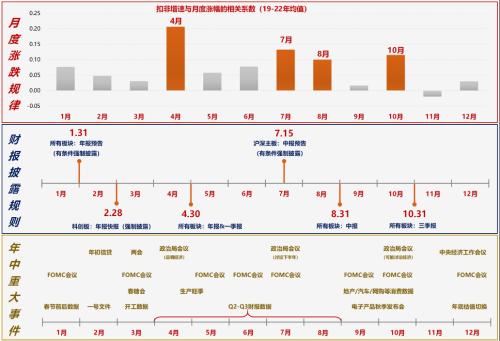

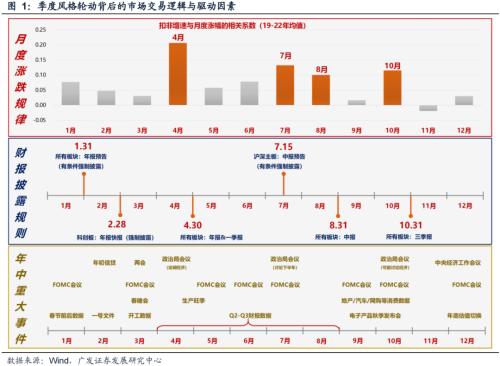

一季度这种比较“混乱”的行情终结于4月份的财报季。4-10月是基本面定价非常有效的阶段。单月涨幅与季度增速相关度最高的月份为:4月>7月>10月>8月>6月;相关度最低的月份为:11月<9月<2月<5月<1月。

月度涨跌依赖于消息面催化(业绩披露/事件催化)。月度涨幅与基本面相关度最高的月份均是出现在财报披露阶段,其中,4月、10月、8月分别是一季报、三季报、中报的披露月,7月沪深主板有中报预告要求,1月全部板块有年报预告要求。过了三季报披露期(10月)之后,市场对当年的业绩增速关注度明显降低,到了12月份甚至也会表现出一定的避险情绪。

同时,滞后一期的财报仍有参考性。一季报参考价值最强,即使到了7-8月份仍有正相关性;上年年报仅在1月有效,2月之后基本失效。

概况而言,4月决断的核心是:

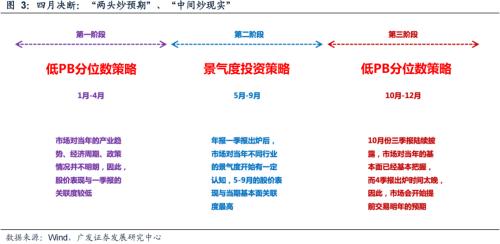

每年的Q1和Q4市场处于业绩空窗期和政策窗口期,因此市场容易交易预期,此时最有效的指标是低PB分位数(代表预期低,交易预期的空间就大)。

但是,从每年4月开始,随着一季报、经济数据、政治局会议的先后落地,市场在Q2-Q3会回到基本面的现实情况,进入景气度投资的阶段,而这里所指的基本面,可以是表观利润,也可以是高频指标、产业数据、宏观数据等等。

因此,4月决断关键是决断后续整个A股市场中是否存在基本面主线。

(二)4月决断的首要任务是寻找一季报增速不错,并且景气度大概率能延续的板块

从典型公司维度来看,一季报结构性外需的方向实现了相对高景气。

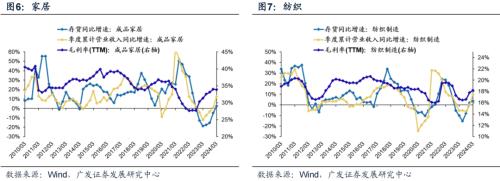

对美耐用品出口链条:海外需求侧的拉动已显现,多数品种一季报收入增速在30%以上,且利润弹性更大,如家居出口链、纺织、手工具等。

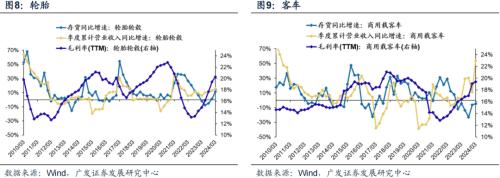

海外渗透率抬升链条:(1)利润高弹性,比如客车、轮胎、变压器、叉车、部分汽车零部件、部分创新药等;(2)随着出海拓份额,前期海外收入占比较低的品种,23年报可观测到海外收入占比的大幅抬升,比如客车、叉车、工程机械、农机、纺织设备、电表、IVD、创新药、血糖仪等。

由于结构性外需的拉动,出口出海链条的行业率先的开启了新一轮补库周期、尤其是收入改善的主动补库周期,已经持续约超过一年并且库存增速转正。家居、白电、纺织、客车、轮胎等,都有比较显著的库存增速上行、收入改善、毛利率改善。

此外,海外渗透率的上行可以体现为企业的全球份额及需求的上升,因此部分出海制造业的【产能利用率】会带动【ROE】早于A股整体,已经率先开始企稳改善:工程机械、卡车、客车、汽车零部件等。

除了量的维度,从利的维度我们也可以看到出海的一些积极变化:部分行业已实现在海外比国内更赚钱(海外毛利率/国内毛利率>1),且海外毛利率还在抬升:轮胎、变压器、扫地机、工程机械、卡车、叉车、客车、汽车零部件、货代、油运、船舶、电表、智能马桶、办公家具等。

(三)当4月决断缺乏行业景气度向上β的时候,一些行业格局的变化也值得重视

由于A股整体仍在负增,我们统计一季报利润增速>20%的“高增速”品种,如下图所示,抛开由于去年低基数导致的一季报高增长,今年一季报真正景气度不错,增速超过40%的板块,寥寥无几,而且大多以小行业为主,暂时没有看到景气度向上的行业β。

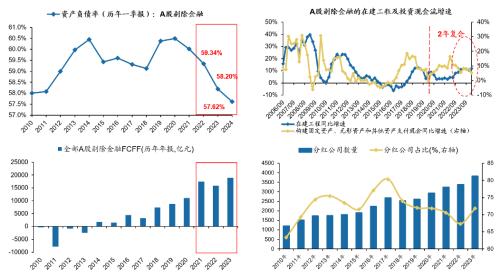

我们在《大变局系列》报告中提到:在经济或者产业周期爆发时候,市场更加关注ROE分子端利润的弹性。随着国内经济底层基础变化,市场对于ROE价值挖掘,将逐渐从过去更关注分子(利润弹性)、到更关注分母(净资产变化)。

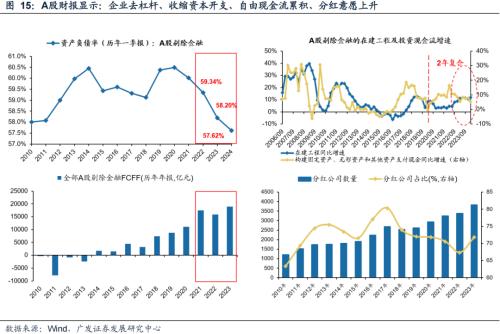

从财报线索来看,企业微观行为变化显示,上市公司的自主行为已经在朝着减少内卷、提升现金流、增加股东回报的方向演绎,这一趋势在24年一季报仍成立。

国内经济底层基础变化的过程中,2020年以来A股上市公司的行为也悄然发生转变:资产负债率下降→资本开支及营运开支收缩→自由现金流累积→分红比例提升(23年年报因分红预案还未充分分红,因此观察分红公司数量占比提升)。

未来市场将越来越重视行业格局的研究。如果行业龙头逐渐减少价格战、降低资本开支、改善现金流,用以支撑可持续的股东回报计划(分红、回购注销),则有望逐步实现ROE的稳定,从之前的核心资产/经济周期类资产逐步变成新的稳定价值类资产。

结合一季报数据及自下而上交叉印证,我们筛选了一揽子竞争格局优化→不卷了→后续有望维持红利属性、或是从原先的经济周期类资产/核心资产变为新的红利资产的品种——

(1)竞争格局优化:行业CR3抬升;

(2)减少资本开支:去杠杆(资产负债率下行)、去产能(CAPEX下行);

(3)实现分红潜力的提升:自由现金流改善或是高位稳定、未分配利润/股东权益改善或是高位稳定;

通过一季报的数据验证,下表可见,越来越多的行业开始具备行业格局改善的特质,未来有望逐渐提升ROE的稳定性:

资源品(供给壁垒):动力煤、铜

公用事业及交通运输(垄断、牌照):水电、垃圾焚烧、铁路港口

消费品(品牌、逐渐减少价格战):家电(白电、照明设备、厨电),啤酒,文化纸,快递

部分周期品(减少资本开支并提高分红,稳定性提升):消费建材、轨交、钛白粉、卡车客车、锂电池

部分TMT: 运营商、面板、品牌消费电子

(四)4月决断关注广发策略的三个模型

基于财报数据的选股模型中,一季报、中报、三季报的持有期分别为:5.1日-8.31日、9.1日-10.31日,11.1日-次年4.30日。

因而,对于选股模型的三个组合,季报选股有效性均表现为:一季报>三季报>中报。

景气组合:09Q1-22Q2,胜率为81%,一季报、中报、三季报胜率分别为93%、64%、85%。

价值组合:09Q1-22Q2,胜率为83%,一季报、中报、三季报胜率分别为100%、79%、69%。

分红组合:09Q1-22Q2,胜率为81%,一季报、中报、三季报胜率分别为100%、57%、85%。

三个选股思路,分别对应三种不同投资风格:

【景气成长】在产业周期爆发时弹性大,但在产业周期向下时回撤也大;

【细分龙头】在经济周期向上时弹性大,但在经济周期向下时回撤也大;

【中性股息】在各种环境下净值曲线斜率较平稳,斜率几乎不变。

上期组合(基于23年三季报,区间23/11-24/4):【景气成长】收益16.6%,超额15.7%;【细分龙头】收益13.3%,超额12.4%;【中性股息】收益17.9%,超额17.0%。

2024年初至今:【景气成长】收益14.5%,超额9.5%;【细分龙头】收益12.2%,超额7.2%;【中性股息】收益15.7%,超额10.7%。

在近期的报告《如何看待未来半年的投资风格和选股思路——2024年一季报个股组合与行业组合》中,我们更新了最新的选股结果,包括我们也得到结论,在出现地产大周期反弹或科技应用爆发之前,中长期对【中性股息】的选股思路和投资风格仍要保持关注。

二、本周重要变化

(一)中观行业

4月A股市场和国内定价的商品价格反弹,除了情绪因素以外,很大程度也是对经济复苏的定价。 不过当前从地产销售数据和地方发债情况来看,本轮可能更偏向于温和的复苏,二季度仍有变数。

1.下游需求

房地产:截至5月4日,30个大中城市房地产成交面积累计同比下降41.30%。

航空:3月民航客运量为0.57亿人,比2月下降0.05亿人。

2.中游制造

钢铁:截至4月30日,螺纹钢期货收盘价为3656元/吨,比上周上升0.41%。

挖掘机:3月企业挖掘机产量29746台,高于去年12月的21867台,同比上升36.03%。

发电量:3月水电量累计同比上升2.20%,当月同比上升3.1%;3月火电量累计同比上升6.60%,当月同比上升0.50%;3月风电量累计同比上升11.00%,当月同比上升16.8%。

3.上游资源

煤炭与铁矿石:本周铁矿石库存上升,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2024年4月29日跌0.73%至817.60元/吨;港口铁矿石库存本周上升0.50%至14561.00万吨。

国际大宗:WTI本周跌7.29%至77.63美元,Brent跌6.00%至82.78美元,LME金属价格指数跌0.57%至4266.80,大宗商品CRB指数本周跌3.48%至286.51,BDI指数本周涨9.01%至1876.00。

(二)股市特征

股市涨跌幅:上证综指本周上涨0.52%,行业涨幅前三为房地产(4.46%)、家用电器(3.87%)、医药生物(2.49%);跌幅前三为有色金属(-1.34%)、建筑装饰(-133%)、石油石化(-0.79%)。

动态估值:A股总体PE(TTM)从上周16.62倍上升到本周17.18倍,PB(LF)从上周1.43倍下降到本周1.42倍;A股整体剔除金融服务业PE(TTM)从上周25.26倍上升到本周26.33倍,PB(LF)从上周1.93倍上升到本周1.94倍;创业板PE(TTM)从上周41.42倍上升到本周47.46倍,PB(LF)从上周2.70倍上升到本周2.89倍;科创板PE(TTM)从上周的61.79倍上升到本周72.63倍,PB(LF)从上周的2.89倍上升到本周3.09倍;A股总体总市值较上周上升0.7%;A股总体剔除金融服务业总市值较上周上升0.8%;必需消费相对于周期类上市公司的相对PB从上周1.83上升到本周1.91;创业板相对于沪深300的相对PE(TTM)从上周3.54上升到本周3.97;创业板相对于沪深300的相对PB(LF)从上周2.16上升到本周2.37;股权风险溢价从上周1.68%下降到本周1.51%,股市收益率从上周3.96%下降到本周3.80%。

融资融券余额:截至4月29日周一,融资融券余额15267.35亿元,较上周上升0.12%。

限售股解禁:本周限售股解禁341.55亿元,上周限售股解禁1325.577亿元。

北上资金:本周北上资金净买入-86.17亿元,上周净买入258.0亿元。

AH溢价指数:本周A/H股溢价指数下降到142.32,上周A/H股溢价指数为146.89。

(三)流动性

4月28日至5月04日期间,央行共有1笔逆回购到期,总额为40亿元;1笔逆回购,总额为4440亿元;公开市场操作净投放共计4400亿元;公开市场操作净投放(含国库现金)共计4400亿元;公开市场操作净投放(考虑降准置换回笼)共计4400亿元。

截至2024年4月30日,R007本周上升15.99BP至2.0899%,SHIBOR隔夜利率上升3.90BP至1.9210%;期限利差本周下降4.66BP至0.6100%;信用利差上升1.88BP至0.3813%。

(四)海外

美国:本周三公布4月ISM制造业PMI为49.20,低于前值50.3,低于预期50.10;本周五公布4月失业率为3.90,高于前值3.80,高于预期3.80;公布4月ISM非制造业PMI为49.4,低于前值51.40,低于预期52.00。

欧元区:本周二公布4月CPI同比(初值)为2.40,持平前值2.40;公布4月核心CPI同比(初值)为2.70,低于前值2.90,高于预期2.60;公布第一季度实际GDP环比(初值)为0.30,高于前值-0.30,高于预期0.10;公布第一季度实际GDP同比(初值)为0.40,高于前值0.10,高于预期0.20。

英国:本周二公布3月M4同比为0.12,高于前值-1.35;本周三公布4月制造业PMI为49.10,低于前值50.30;本周五公布4月服务业PMI为55.00,高于前值53.10。

日本:本周二公布3月失业率为2.70,高于前值2.60;公布3月工业生产指数同比为-6.73,低于前值-3.87;本周三公布4月制造业PMI为49.60,高于前值48.20。

海外股市:标普500上周涨0.55%收于5127.79点;伦敦富时涨0.90%收于8213.49点;德国DAX跌0.88%收于18001.60点;日经225涨0.79%收于38236.07点;恒生涨4.67%收于18475.92点。

(五)宏观

3月经济运行数据:中国国家统计局数据,4月份制造业采购经理指数(PMI)为50.5%,比上月下降0.3个百分点,制造业景气水平超预期。生产指数为52.9%,比上月上升0.7个百分点。新订单指数为51.1%,比上月下降1.9个百分点。产成品库存指数为47.3%,比上月下降1.6个百分点。原材料库存指数为48.1%,与上月持平。

三、下周公布数据一览

下周看点:中国4月非官方服务业PMI经营活动指数,4月外汇储备,4月进出口金额当月同比;美国3月消费信贷折年率,5月密歇根消费者情绪指数(初值);欧元区3月PPI同环比;英国第一季度GDP(初值)同比,3月工业生产指数同比;日本4月服务业PMI,3月经常项目差额。

5月06日周一:欧元区3月PPI同环比;中国4月非官方服务业PMI经营活动指数

5月07日周二:中国4月外汇储备;日本4月服务业PMI

5月08日周三:美国3月消费信贷折年率

5月09日周四:中国4月进出口金额当月同比

5月10日周五:英国第一季度GDP(初值)同比,3月工业生产指数同比,美国5月密歇根消费者情绪指数(初值),日本3月经常项目差额

四、风险提示

地缘政治冲突超预期、全球流动性收紧斜率超预期(美联储宽松不及预期、欧央行快速加息、日本央行宽松货币政策转向等)、国内经济增长不及预期(出口超预期受海外需求拖累、地产消费信心难恢复等)等。

本报告信息

对外发布日期:2024年5月5日

- OpenAI和美国“贴吧”Reddit宣布合作,优质语料库价值凸显

- 超340亿固态电池项目加速落地,eVTOL加速固态电池产业化

- 礼来超长效胰岛素三期临床成功,每周一针效果显示出非劣效性

- 多部门将介绍保交房配套政策,机构看好与地产相关性强的厨电板块

- 两部门支持家电等耐用消费品以旧换新,再生资源行业有望进入“需求驱动时代”

- 北京发布低空三年规划,从六方面提出20个重点任务,有望带动经济增长超1000亿元

- 医药行业第二次年度盛会临近,关注创新药研发进展

- 供应紧张叠加库存降至3年低点,工业磷酸一铵大幅涨价

- 收储样板?杭州临安收购商品房用作公租房,推动利好地产基本面企稳

- 五大部门组织开展2024年新能源汽车下乡活动,共99款车型涉及一汽、小鹏、埃安、比亚迪、吉利、赛力斯等