核心结论:①11月全球股市普涨,其中港股涨幅靠前,恒生指数涨幅为20.3%,恒生科技指数为23.5%,源于内外政策释放利好。②回顾2006/06-2008/12和2018/11-2020/08美债利率下行期,大类资产角度看权益和黄金资产表现较优。③近期10年期美债利率高位筑顶,未来一旦10年期美债收益率见顶下行,黄金和全球权益资产往往迎来较好的投资机会。

美债利率见顶对大类资产影响几何?

今年以来美联储加息政策初见成效,最新数据显示近几个月美国通胀压力初步缓解,市场预计美联储加息节奏也将放缓。回顾2000年以来两次加息周期中,10年期美债利率往往领先基准利率见顶,今年10月下旬以来美债利率呈现高位震荡。结合历史经验,美债利率见顶回落对大类资产产生怎样的影响?本文对此进行分析。

1.股市表现:11月全球股市普涨

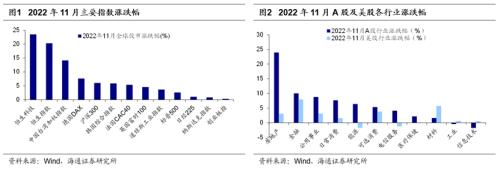

回顾:11月全球股市普涨,港台市场涨幅靠前。沪深300指数11月累计涨跌幅/最大涨跌幅为6.0%/6.4%,A股创业板指为0.3%/6.8%,对比其他市场,恒生指数为20.3%/21.2%,恒生科技指数为23.5%/25.6%,标普500为2.6%/8.3%,纳斯达克指数为0.9%/9.8%,日经225为1.0%/4.4%,英国富时100为4.5%/5.1%,德国DAX为7.6%/10.7%。从行业表现看,11月A股全行业普涨,金融地产和消费涨幅居前,房地产为27.0%,电信服务为18.5%,金融为14.3%,日常消费为13.8%,11月美股金融和消费涨幅靠前,其中金融为8.0%,材料为5.8%,可选消费为3.8%,但能源(-1.8%)、电信服务(-1.3%)行业略有下跌。

国内外政策释放利好信息驱动市场上涨。国内方面,11月11日国务院联防联控机制公布进一步优化疫情防控的二十条措施,进一步优化防疫措施,减少疫情对经济社会发展的影响,推动经济社会复苏。11月25日央行宣布全面降准0.25个百分点,释放长期资金约5000亿元。11月28日证监会新闻发言人就资本市场支持房地产市场平稳健康发展答记者问,标志着房地产“第三支箭”正式落地,具体内容包括:1)恢复涉房上市公司并购重组及配套融资;2))恢复上市房企和涉房上市公司再融资;3)进一步发挥 REITs 盘活房企存量资产作用;4)积极发挥私募股权投资基金作用。国际方面,11月14日国家领导人习近平总书记出席 G20峰会,并与美国总统拜登举行了会晤,宣布恢复此前中方搁置的气候谈判与粮食安全磋商,约定明年初美国务卿布林肯访华以推进和落实中美元首会晤精神。美联储11月议息会议纪要释放出继续加息但步伐放缓的信号,首次提出考虑经济衰退后的政策转变,11月30日美联储主席鲍威尔在布鲁金斯学会就劳动力市场和经济形势发表讲话,他表示,美联储可能会从12月开始放缓加息步伐。在内外利好因素刺激下,11月海内外权益市场强势上涨。

2.以史为鉴:美债利率见顶下行期黄金和权益占优

回顾2000年以来,美联储两次加息周期分别是2004/06-2006/06、2015/12-2018/12,在这两次加息周期后期10年期美债利率往往较基准利率提前见顶步入下行期,即这两轮加息周期对应着两轮美债利率下行周期,分别为2006/06-2008/12、2018/11-2020/08。当前美联储加息周期也进入后半程,10年期美债利率自10月中下旬开始震荡筑顶,在这种背景下大类资产表现将有什么新变化呢?在此我们将进行详细分析。

2006/06-2008/12美债收益率下行前期权益和黄金表现较好,后期黄金和债券占优。由于2007年次贷危机引发全球金融海啸,美联储于2007年9月18日启动降息,以维护金融市场稳定。我们以2007/9/18为分界点,将这轮10年期美债利率下行期分为前期和后期,在2006/06-2007/09美债收益率下行前期,沪深300涨幅为309%,COMEX黄金为23%,标普500为22%,WTI原油为13%,南华商品指数为5%,中债总全价指数为-3%,可见权益和黄金表现占优。但是,在2007/09-2008/12美债收益率下行后期,权益资产和商品均下跌,而黄金和债券资产表现较好,期间COMEX黄金涨幅为19%,中债总全价指数为11%,而沪深300为-63%,标普500为-40%,WTI原油为-48%,南华商品指数为-37%。

2018/11-2020/08美债收益率下行前期黄金、权益、商品占优,后期黄金权益占优。为应对经济衰退压力,美联储于2019/8/1启动降息,而且2020年初新冠疫情蔓延导致全球经济停摆,美联储进一步加大了降息力度。我们以2019/8/1为分界点,将这轮10年期美债利率下行期分为前期和后期,在2018/11-2019/08美债收益率下行前期,COMEX黄金涨幅为19%,沪深300为18%,南华商品指数为6%,标普500为5%,中债总全价指数为2%,WTI原油为-12%,可见黄金、权益和商品表现相对更优。而在2019/08-2020/08美债收益率下行后期,COMEX黄金涨幅为42%,沪深300为25%,标普500为11%,中债总全价指数为1%,而南华商品指数为-1%,WTI原油为-29%,相对而言黄金和权益资产表现更优。

总体上,一旦10年期美债收益率见顶下行,黄金和全球权益资产往往迎来较好的投资机会。

3.展望未来:12月大事日历

风险提示:美联储加息幅度超预期,国内经济复苏不及预期。

关键词阅读:美债

- OpenAI和美国“贴吧”Reddit宣布合作,优质语料库价值凸显

- 超340亿固态电池项目加速落地,eVTOL加速固态电池产业化

- 礼来超长效胰岛素三期临床成功,每周一针效果显示出非劣效性

- 多部门将介绍保交房配套政策,机构看好与地产相关性强的厨电板块

- 两部门支持家电等耐用消费品以旧换新,再生资源行业有望进入“需求驱动时代”

- 北京发布低空三年规划,从六方面提出20个重点任务,有望带动经济增长超1000亿元

- 医药行业第二次年度盛会临近,关注创新药研发进展

- 供应紧张叠加库存降至3年低点,工业磷酸一铵大幅涨价

- 收储样板?杭州临安收购商品房用作公租房,推动利好地产基本面企稳

- 五大部门组织开展2024年新能源汽车下乡活动,共99款车型涉及一汽、小鹏、埃安、比亚迪、吉利、赛力斯等