来源:中信建投证券

一、往期观点回顾

在上期策略中我们提到,10月金融数据显示社融不及市场预期,居民信贷仍存拖累但企业部门融资改善,M1、M2剪刀差收窄反映企业生产经营活力增强,国内流动性保持宽裕,金融支持实体经济力度稳固。四季度数据已被市场充分定价,后续需重点关注明年一季度融资需求释放。周内市场风格显著切换,资金呈现“弃高就低”特征,估值逻辑向低估值蓝筹倾斜,高股息板块吸引稳健资金配置。这一变化源于宏观流动性宽松、经济内生动力待强化、政策“稳增长+科技创新”三重驱动。展望后市,市场将延续“均衡偏价值”格局,蓝筹板块业绩确定性优势凸显,科技成长板块中具备技术突破与国产替代逻辑的细分领域估值消化后仍有机会,精准择时是获取超额收益的关键。

二、一周市场回顾及走势分析

(一)市场整体表现

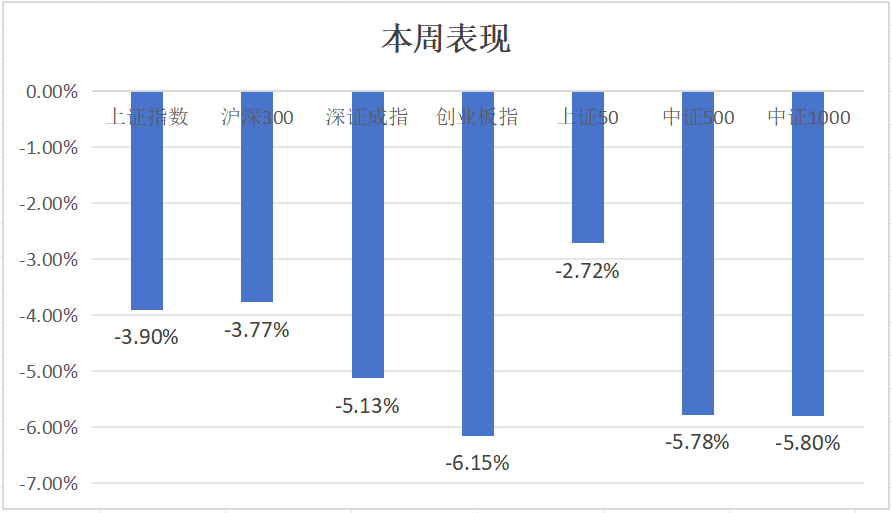

本周指数出现整体性回落,成长风格指数回落较明显。(见图1)

图1:

资料来源:wind资讯

(二)板块表现

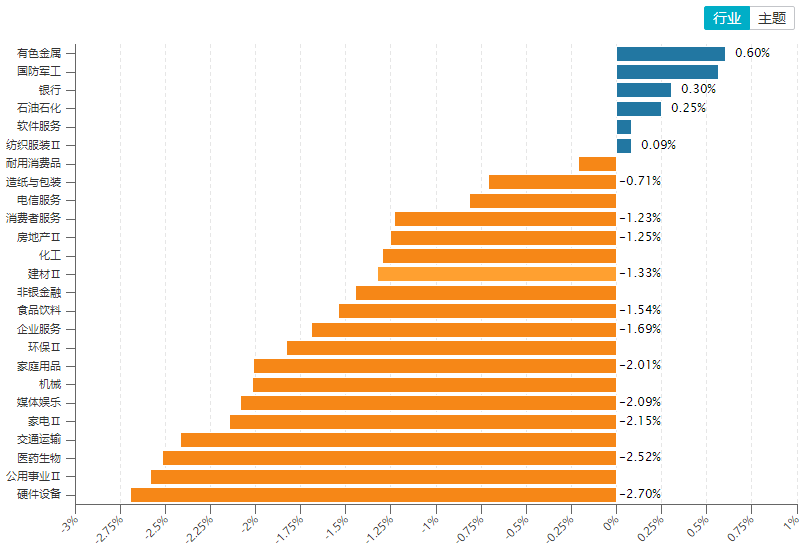

从行业板块表现来看,本周有色金属、国防军工和银行涨幅靠前。(见图2)

图2:

资料来源:wind资讯

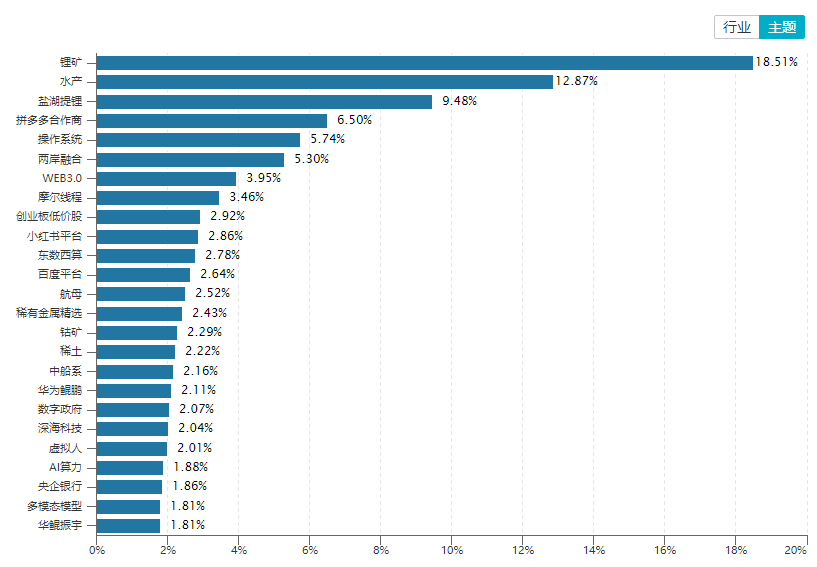

从概念板块涨幅来看,本周市场锂矿、水产、盐湖提锂等表现靠前。(见图3)

图3:

资料来源:wind资讯

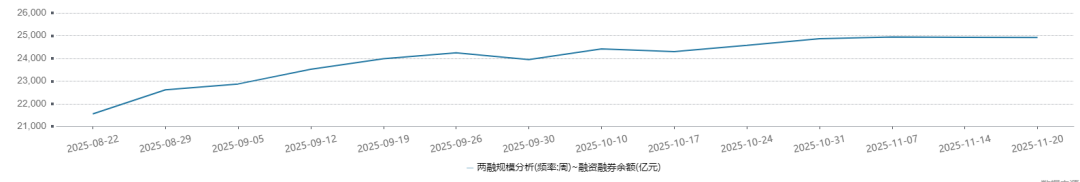

融资融券余额方面,最近两融余额仍处在高位,规模增速趋缓。(见图4)

图4:

资料来源:wind资讯

(三)宏观经济数据

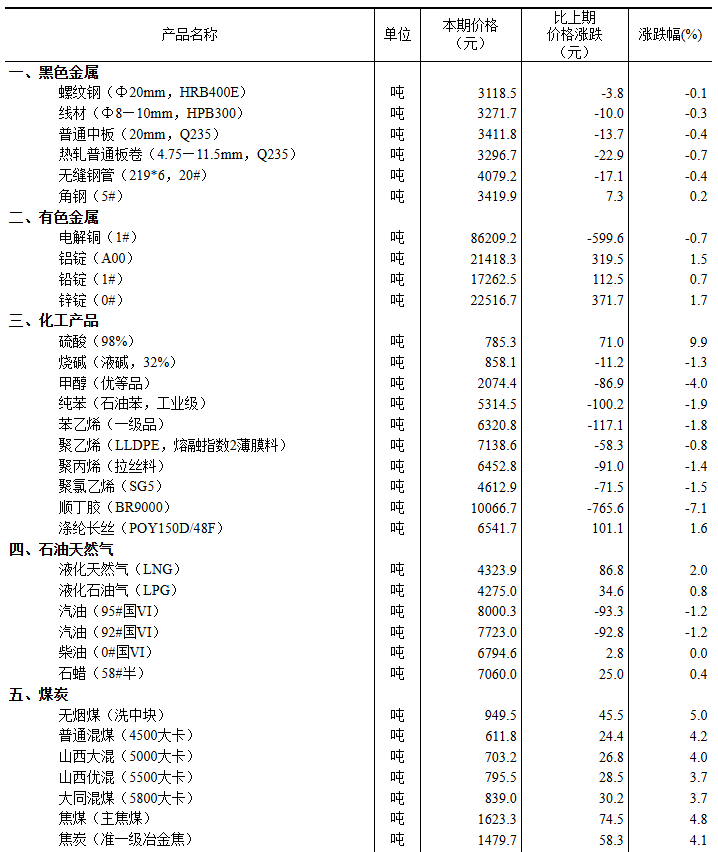

1.2025年11月上旬流通领域重要生产资料市场价格变动

据对全国流通领域9大类50种重要生产资料市场价格的监测显示,2025年11月上旬与10月下旬相比,26种产品价格上涨,23种下降,1种持平(见图5)

图5:

2025年11月上旬流通领域重要生产资料

市场价格变动情况

资料来源:国家统计局

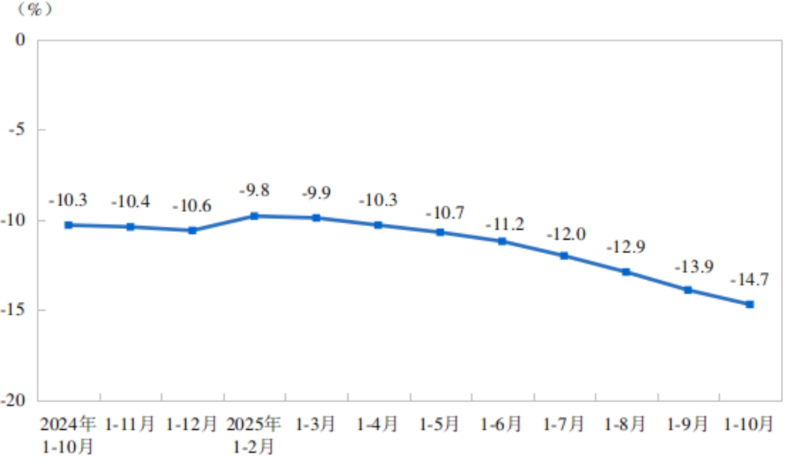

2. 2025年1-10月份中国全国房地产市场基本情况

1—10月份,全国房地产开发投资73563亿元,同比下降14.7%(按可比口径计算)。1—10月份,新建商品房销售面积71982万平方米,同比下降6.8%;其中住宅销售面积下降7.0%。新建商品房销售额69017亿元,下降9.6%;其中住宅销售额下降9.4%。(见图6)

图6:

全国房地产开发投资增速

资料来源:国家统计局

三、下周市场展望及策略

(一)本周市场表现回顾

本周市场以震荡调整为主,市场亏钱效应明显。消息面重要的有:1、国务院副总理何立峰在湖北、湖南调研时强调,持续推动外贸提质增效,打通全国统一大市场建设卡点堵点;2、国务院副总理张国清在贵州、重庆调研时强调,加快制造业数智化转型升级,扎实推进国有企业创新发展;3、工业和信息化部办公厅印发《高标准数字园区建设指南》,目标到2027年建成200个左右高标准数字园区,算力基础设施实现有效部署和应用;4、商务部等七部门发布关于开展茧丝绸产业“东绸西固”工作的通知,鼓励创建区域公用品牌,引导头部企业与国际时尚品牌合作;5、财政部会同工业和信息化部研究起草了《新能源汽车政府采购需求标准(征求意见稿)》6、财政部:1—10月全国一般公共预算收入18.6万亿元,同比增长0.8%;7、广东省人民政府印发《广东省国家数字经济创新发展试验区建设方案(2025—2027年)》,目标到2027年人工智能核心产业规模超过4400亿元,算力规模超过60EFLOPS;8、青海省人民政府办公厅印发《关于加强盐湖资源管理的若干措施(试行)》,其中提到,优化资源整合和企业重组;9、中国化学与物理电源行业协会将建议设成本红线规范报价,磷酸铁锂行业推进反内卷;全周来看,量能未能有效放大以及海外市场科技股回落导致市场情绪趋于谨慎,部分高位板块承压。

(二)我们对后市行情的判断

我们认为,本周A股市场迎来显著风格切换,行情演绎背后是政策导向与资金配置逻辑的共振,标志着市场从前期单边趋势转向“均衡偏价值”的新范式。从行情表现看,指数分化逐步收敛,前期领涨的中小盘成长指数整体呈现回调,而权重指数凭借低估值板块支撑表现相对稳健,市场估值剪刀差呈现收敛态势。资金流向呈现鲜明的“弃高就低”特征,前期拥挤的高估值成长赛道遭遇获利了结,核心源于估值与资金的双重压力。一方面,经过三季度持续上涨,部分成长板块估值已处于高位,与业绩增速的匹配度下降,性价比优势减弱,机构获利了结意愿升温。另一方面,板块交易拥挤度较高,叠加外部环境波动引发的风险偏好调整,资金出于避险需求转向低估值领域,导致部分细分赛道出现资金净流出。而估值洼地的蓝筹板块与政策支持的核心赛道获得资金加仓。宏观层面,10月金融数据显示实体经济融资结构持续优化,企业部门活力增强与流动性宽裕形成支撑,但经济内生动力仍需强化,使得业绩确定性强的低估值资产更受青睐。值得强调的是,本次风格切换并非成长向价值的单边替代,而是牛市进程中的“中场休息”式再平衡。一方面,四季度业绩验证窗口开启,低估值蓝筹板块的业绩确定性优势将进一步凸显,高股息率与估值安全边际成为吸引长期资金的核心亮点。另一方面,科技成长板块并未全面退潮,具备技术突破与国产替代逻辑的细分领域,在估值消化后仍将凭借产业趋势支撑保持结构性机会。从短期操作层面看,“核心+卫星”配置策略仍是最优解:核心仓位聚焦低估值高股息龙头与政策支持明确的核心赛道,筑牢组合安全垫;卫星仓位逢低布局业绩确定性强的硬科技标的,捕捉估值修复后的成长弹性。总体而言,市场结构性行情仍是主旋律。

配置上,短期可围绕两条主线挖掘市场机会:一是低估值+高股息构筑安全垫,重点关注大金融(银行、保险)、公用事业(电力、燃气)和交通运输(铁路、港口)等现金流充裕的板块;二是政策驱动型国产替代硬科技,重点关注集成电路(半导体设备/材料)和AI算力基础设施(服务器、专用芯片)等。

作者:

李建芸(首席投顾):S1440610120356

李殿龙(首席投顾):S1440610120288

赵程华(首席投顾):S1440610120001

王群峰(白金投顾):S1440616090014

李丛杰(金牌投顾):S1440620050013

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!