核心观点

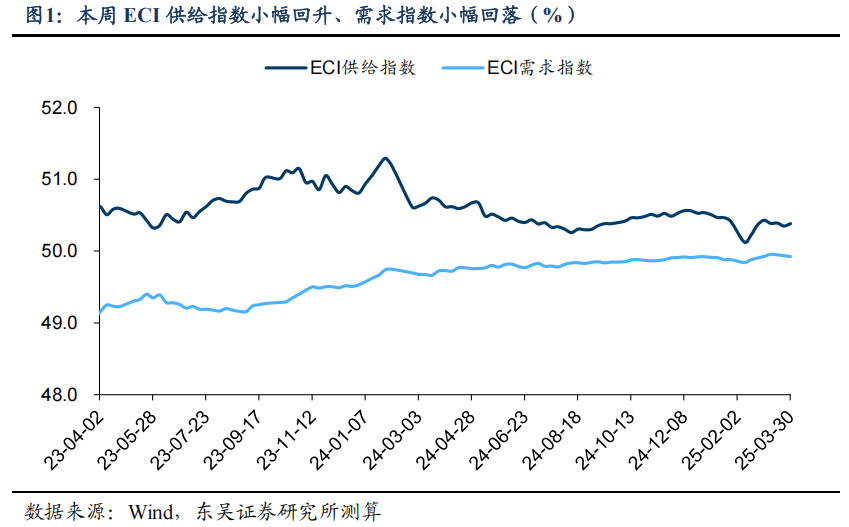

周度ECI指数:从周度数据来看,截至2025年3月30日,本周ECI供给指数为50.38%,较上周回升0.03个百分点;ECI需求指数为49.92%,较上周回落0.02个百分点。从分项来看,ECI投资指数为49.96%,较上周回落0.01个百分点;ECI消费指数为49.70%,较上周回落0.01个百分点;ECI出口指数为50.32%,较上周持平。

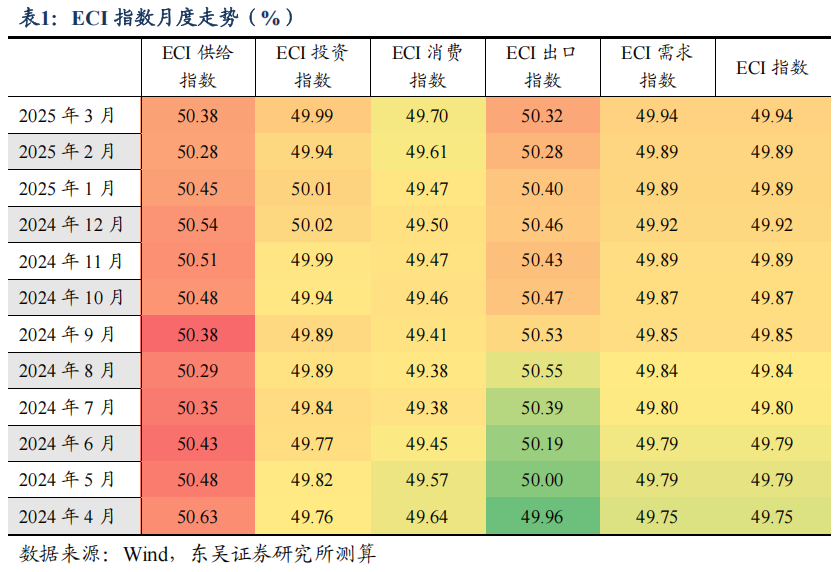

月度ECI指数:从3月整月的高频数据来看,ECI供给指数为50.38%,较2月回升0.10个百分点;ECI需求指数为49.94%,较2月回升0.05个百分点。从分项来看,ECI投资指数为49.99%,较2月回升0.05个百分点;ECI消费指数为49.70%,较2月回升0.09百分点;ECI出口指数为50.32%,较2月回升0.04个百分点。从ECI指数来看,3月份供需两端高频数据较去年同期均有一定回暖,结合1-2月的经济数据来看,一季度经济有望录得开门红,而在结构上则仍呈现供给端优于需求端的格局,后续经济的延续企稳需要消费和地产的持续发力,同时也要警惕二季度出口端可能对经济增长带来的拖累。地产方面,3月末“小阳春”成色略显不足,截至3月份前29天,30大中城市商品房成交面积录得786.7万平方米,较去年同期下滑2.1个百分点,而近一周成交面积同比降幅则扩大到了17.1个百分点,结构上二手房销售仍优于新房;出口方面,上周监测港口累计完成货物吞吐量26540.4万吨,录得去年12月以来新高,而上海集装箱出口运价指数也年内首次环比回暖,一方面是由于近期全球需求的回暖,另一方面则指向下周美国加征对等关税前“抢出口”需求的提升,预计3月份出口增速将出现明显反弹,二季度出口则面临一定下行压力。

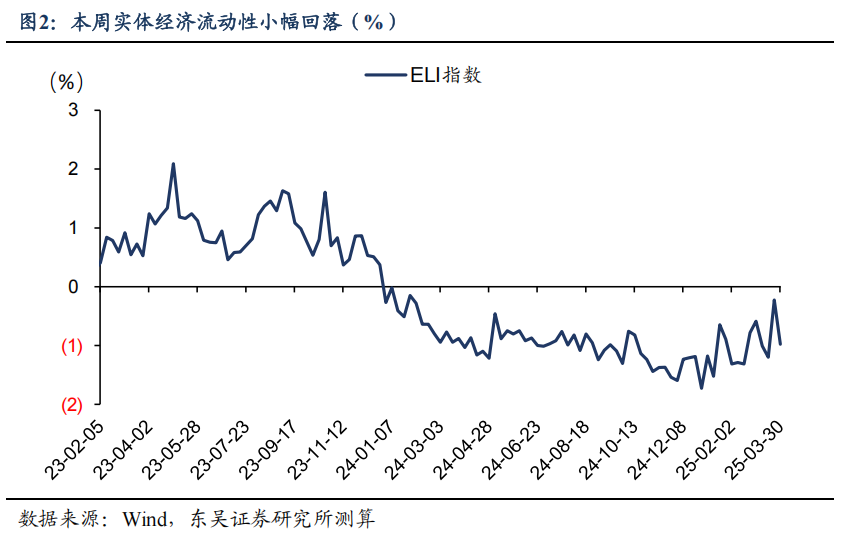

ELI指数:截至2025年3月30日,本周ELI指数为-0.98%,较上周回落0.75个百分点。MLF招投标改革不是“降息”。2024年6月份以来,货币政策渐进优化调整流动性调节方式,首先搭建起“公开市场操作调节短期、买断式逆回购调节中短期、MLF等结构工具调节中期、降准调节长期、国债买卖作为有效补充”的流动性调节框架,覆盖同期限、不同层次的流动性供需;其次针对不同工具的特点进行优化调整,本周人民银行对MLF和逆回购操作分别做出了操作细节的改革。(1)MLF等结构性工具淡化政策利率色彩、凸显流动性调控的功能,3月起MLF采用固定数量、利率招标、多重价位中标的方式操作,自此MLF招投标和买断式逆回购相同,MLF招标方式转变意味着MLF资金将按照中标利率的高低排序进行投放,能够满足不同银行的差异化资金需求,并且相比固定利率,多重中标利率更贴近银行市场化融资利率,假设当前MLF的4万亿余额均在年内等量续作,且MLF中标利率采用同业存单利率均值1.90%计价,那么10bps左右的利率将为银行节省利息支出大约40亿元,有利于降低银行负债成本、缓解净息差压力,但是优化MLF投放方式并不是“降息”,而是淡化政策利率色彩,充分发掘流动性需求的变革;(2)公开市场操作方面,本周开始逆回购操作在披露中标量的同时也新增披露投标量,如果投标量显示“市场需求”,中标量显示“供需均衡”,那么当公开市场操作出现“投标量>中标量”或“投标量<中标量”时,公开市场操作信息将更直观体现流动性调节“紧”或“松”的政策意图,增加公开市场信息披露强化货币政策操作与市场的沟通。流动性投放工具的优化调整与货币政策总量宽松并行不悖,总量操作还将是“根据国内外经济金融形势和金融市场运行情况,择机降准降息”。

风险提示:短期出现“抢出口”现象;政策出台力度低于市场预期;房地产改善的持续性待观察。

正文如下

1 本周双指数概览

1.1 ECI指数:一季度经济增长有望实现开门红

从周度数据来看,截至2025年3月30日,本周ECI供给指数为50.38%,较上周回升0.03个百分点;ECI需求指数为49.92%,较上周回落0.02个百分点。从分项来看,ECI投资指数为49.96%,较上周回落0.01个百分点;ECI消费指数为49.70%,较上周回落0.01个百分点;ECI出口指数为50.32%,较上周持平。

从3月整月的高频数据来看,ECI供给指数为50.38%,较2月回升0.10个百分点;ECI需求指数为49.94%,较2月回升0.05个百分点。从分项来看,ECI投资指数为49.99%,较2月回升0.05个百分点;ECI消费指数为49.70%,较2月回升0.09百分点;ECI出口指数为50.32%,较2月回升0.04个百分点。从ECI指数来看,3月份供需两端高频数据较去年同期均有一定回暖,结合1-2月的经济数据来看,一季度经济有望录得开门红,而在结构上则仍呈现供给端优于需求端的格局,后续经济的延续企稳需要消费和地产的持续发力,同时也要警惕二季度出口端可能对经济增长带来的拖累。地产方面,3月末“小阳春”成色略显不足,截至3月份前29天,30大中城市商品房成交面积录得786.7万平方米,较去年同期下滑2.1个百分点,而近一周成交面积同比降幅则扩大到了17.1个百分点,结构上二手房销售仍优于新房;出口方面,上周监测港口累计完成货物吞吐量26540.4万吨,录得去年12月以来新高,而上海集装箱出口运价指数也年内首次环比回暖,一方面是由于近期全球需求的回暖,另一方面则指向下周美国加征对等关税前“抢出口”需求的提升,预计3月份出口增速将出现明显反弹,二季度出口则面临一定下行压力。

1.2. ELI指数:MLF招投标改革不是“降息”

截至2025年3月30日,本周ELI指数为-0.98%,较上周回落0.75个百分点。

MLF招投标改革不是“降息”。2024年6月份以来,货币政策渐进优化调整流动性调节方式,首先搭建起“公开市场操作调节短期、买断式逆回购调节中短期、MLF等结构工具调节中期、降准调节长期、国债买卖作为有效补充”的流动性调节框架,覆盖不同期限、不同层次的流动性供需;其次针对不同工具的特点进行优化调整,本周人民银行对MLF和逆回购操作分别做出了操作细节的改革。(1)MLF等结构性工具淡化政策利率色彩、凸显流动性调控的功能,3月起MLF采用固定数量、利率招标、多重价位中标的方式操作,自此MLF招投标和买断式逆回购相同,MLF招标方式转变意味着MLF资金将按照中标利率的高低排序进行投放,能够满足不同银行的差异化资金需求,并且相比固定利率,多重中标利率更贴近银行市场化融资利率,假设当前MLF的4万亿余额均在年内等量续作,且MLF中标利率采用同业存单利率均值1.90%计价,那么10bps左右的利率将为银行节省利息支出大约40亿元,有利于降低银行负债成本、缓解净息差压力,但是优化MLF投放方式并不是“降息”,而是淡化政策利率色彩,充分发掘流动性需求的变革;(2)公开市场操作方面,本周开始逆回购操作在披露中标量的同时也新增披露投标量,如果投标量显示“市场需求”,中标量显示“供需均衡”,那么当公开市场操作出现“投标量>中标量”或“投标量<中标量”时,公开市场操作信息将更直观体现流动性调节“紧”或“松”的政策意图,增加公开市场信息披露强化货币政策操作与市场的沟通。流动性投放工具的优化调整与货币政策总量宽松并行不悖,总量操作还将是“根据国内外经济金融形势和金融市场运行情况,择机降准降息”。

2. 本周高频数据概览

2.1.工业生产:3月工业生产同比预计将延续回暖

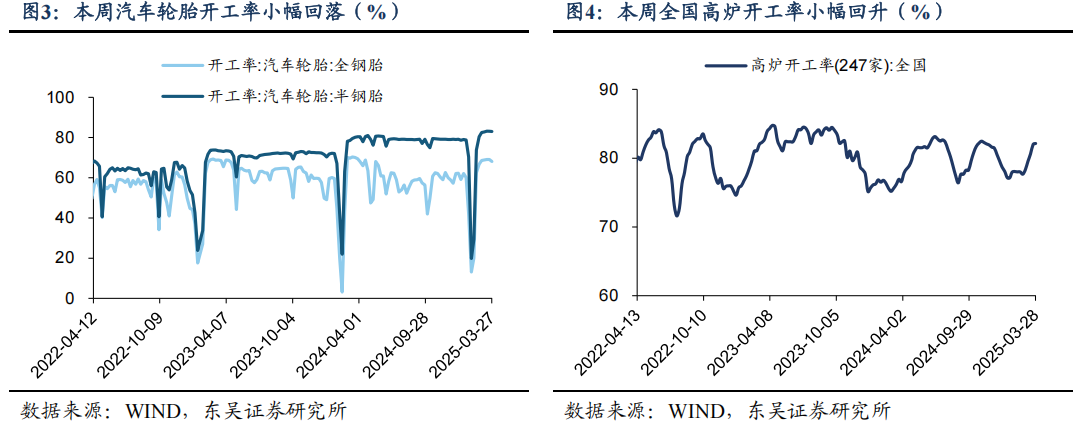

开工率方面,本周主要行业开工率环比互有升降。其中本周汽车全/半钢胎开工率分别为68.11%和82.99%,分别环比回落0.96个百分点和0.12个百分点;本周PTA开工率录得80.28%,环比回升3.42个百分点,较去年同期回升3.36个百分点;本周钢厂高炉开工率录得82.13%,环比回升0.15个百分点,较去年同期回升5.21个百分点。

库存方面,本周六港口炼焦煤库存合计353.12万吨,环比回落12.74万吨;上周港口铁矿石合计库存录得14466.18万吨,环比回升41.56万吨;本周主要钢厂建筑钢材库存录得273.59万吨,环比回落18.31万吨。

负荷率方面,3月21日沿海七省电厂负荷率均值录得72.57%,环比回升1.43个百分点,较去年同期回落1.57个百分点;本周PTA工厂、聚酯工厂和江浙织机PTA产业链负荷率分别录得80.87%、87.14%和69.26%,分别环比回升3.80个百分点、回升1.07个百分点、回升1.01个百分点。

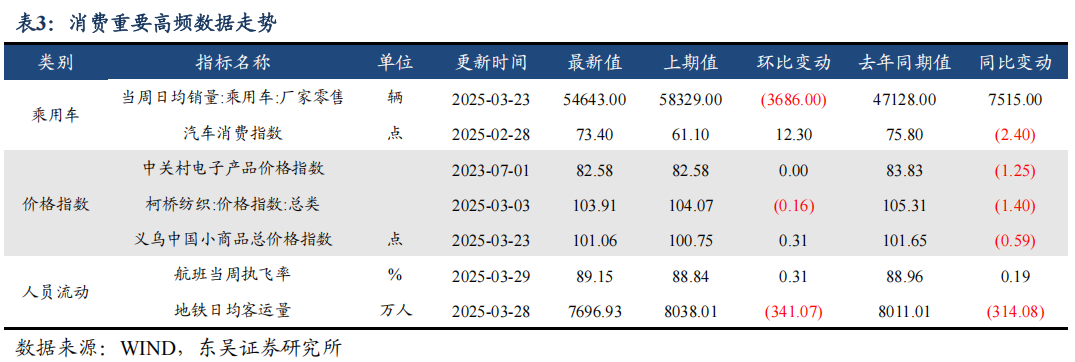

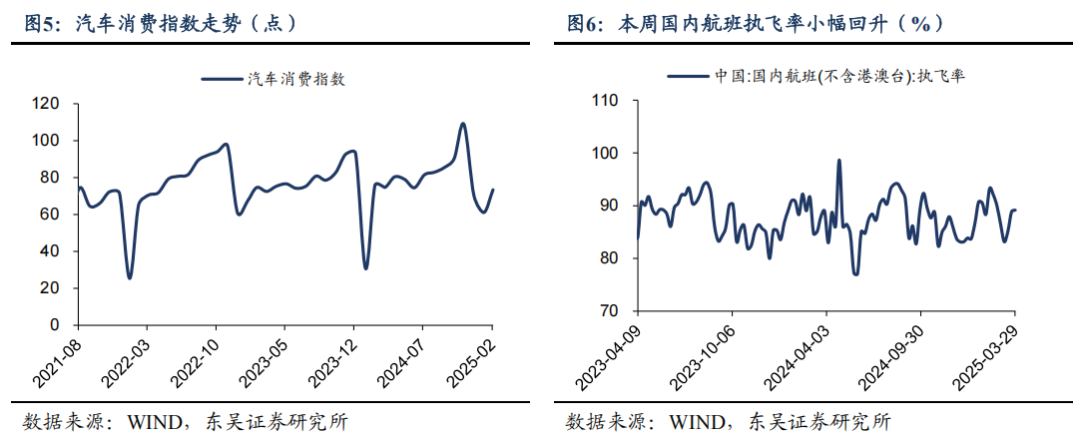

2.2.消费:乘用车零售增速延续同比改善

乘用车消费方面,3月23日乘用车当周日均销量录得54643辆,较去年同期回升7515辆。根据乘联会发布的最新数据,3月1-23日乘用车市场零售录得115.4万辆,同比去年同期回升18.0%,环比上月同期回升25.0%,其中新能源车市场零售录得62.2万辆,同比去年同期回升30.0%,环比上月同期回升40.0%。

价格指数方面,3月3日柯桥纺织价格指数录得103.91点,环比回落0.16点;3月23日义乌中国小商品总价格指数录得101.06点,环比回升0.31点。

人员流动方面,本周航班执飞率均值为89.15%,环比回升0.31个百分点,较去年同期回升0.19个百分点。地铁日均客运量录得7696.93万人,环比回落341.07万人,较去年同期回落314.08万人。

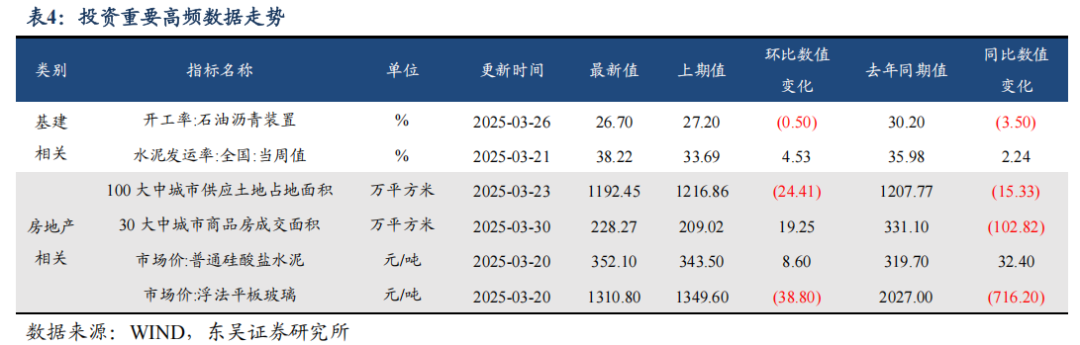

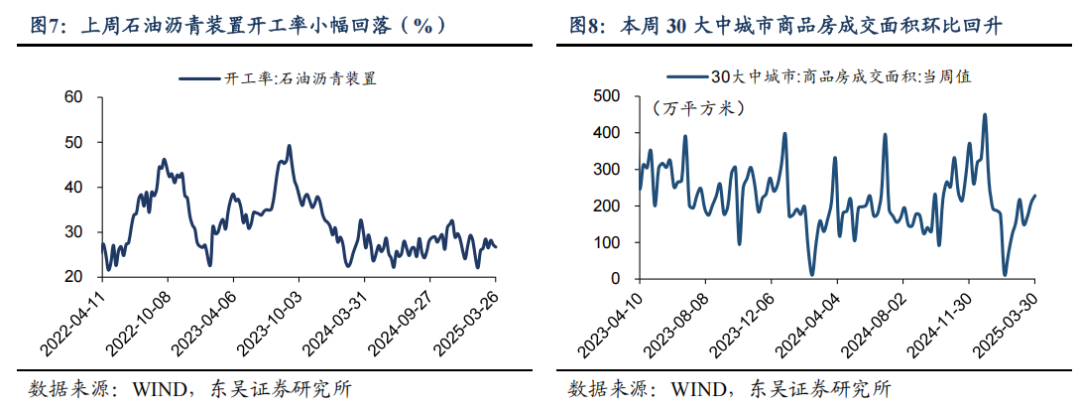

2.3.投资:水泥发运率延续回升态势

基建投资方面,2025年3月26日石油沥青装置开工率录得26.70%,环比回落0.50个百分点,较去年同期回落3.50个百分点;2025年3月21日全国水泥发运率录得38.22%,环比回升4.53个百分点,较去年同期回升2.24个百分点。

房地产投资方面,上周100大中城市供应土地占地面积录得1192.45万平方米,环比回落2.01%;本周30大中城市商品房成交面积录得228.27万平方米,环比回升9.21%。3月中旬普通硅酸盐水泥市场价录得352.10元/吨,环比回升8.60元/吨;3月中旬浮法平板玻璃市场价录得1310.80元/吨,环比回落38.80元/吨。

2.4.出口:低基数下 3 月出口增速有望回暖

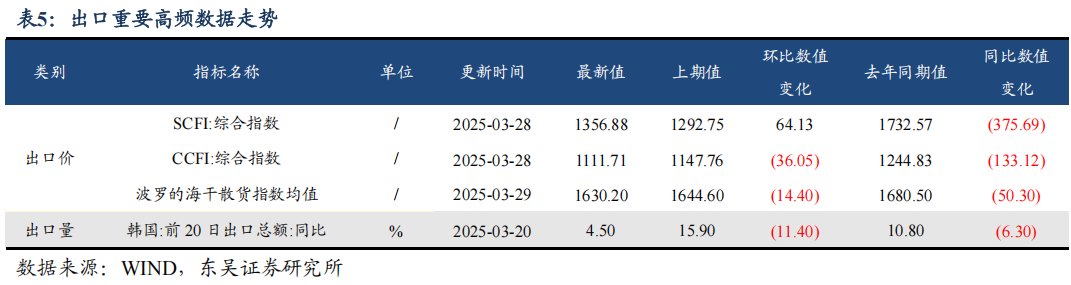

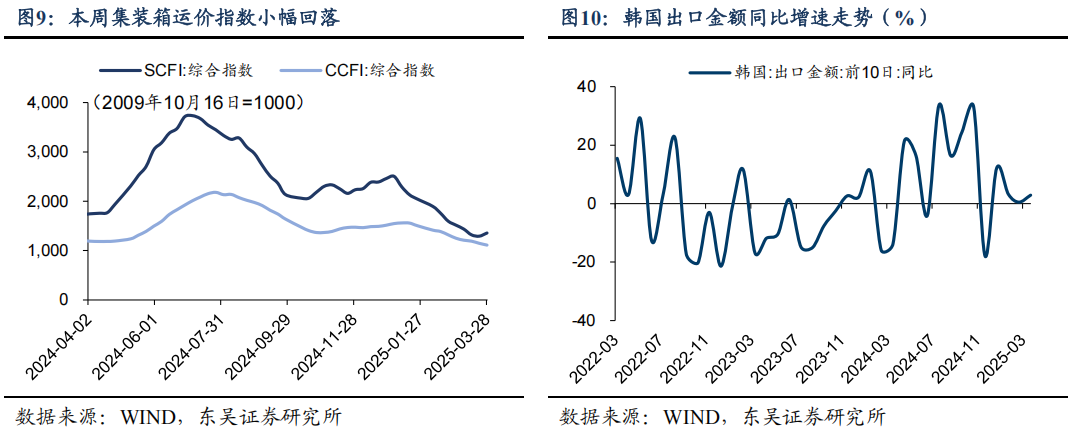

出口价格方面,本周上海/中国出口集装箱运价指数分别录得1356.88点和1111.71点,分别环比回升64.13点和回落36.05点;本周波罗的海干散货指数均值录得1630.20点,环比回落14.40点。

出口数量方面,韩国3月前20日出口总额同比增速录得4.50%,较2月同期回落11.40个百分点,较去年同期回落6.30个百分点。国内方面,3月17日-3月23日监测港口累计完成货物吞吐量录得26540.4万吨,环比回升5.95%。

2.5.通胀:猪肉价格边际回暖

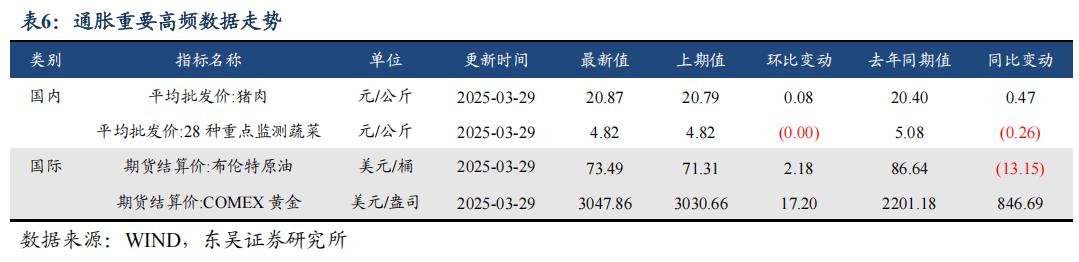

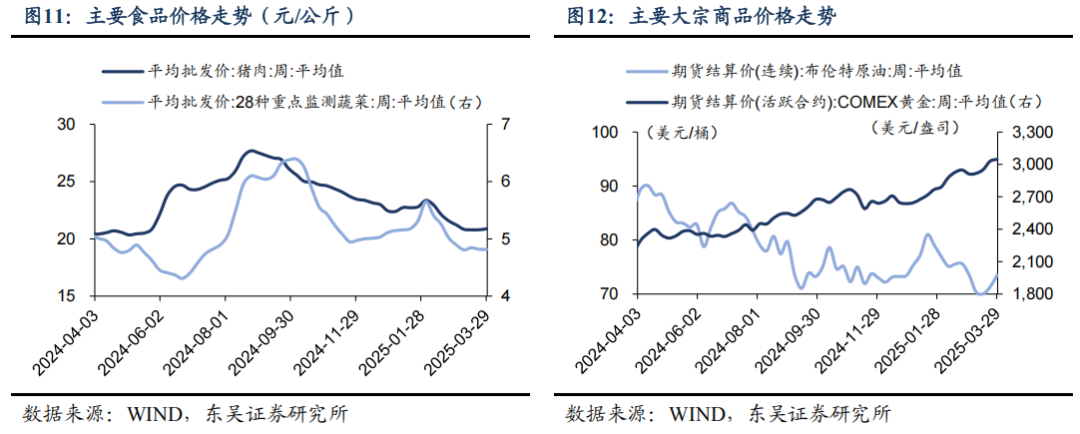

国内方面,本周猪肉平均批发价录得20.87元/公斤,环比回升0.08元/公斤;本周28种重点监测蔬菜平均批发价录得4.82元/公斤,环比持平上周。

国际方面,本周布伦特原油期货结算价录得73.49美元/桶,环比回升2.18美元/桶;本周COMEX黄金期货结算价录得3047.86美元/盎司,环比回升17.20美元/盎司。

2.6.本周货币净回笼1429亿元

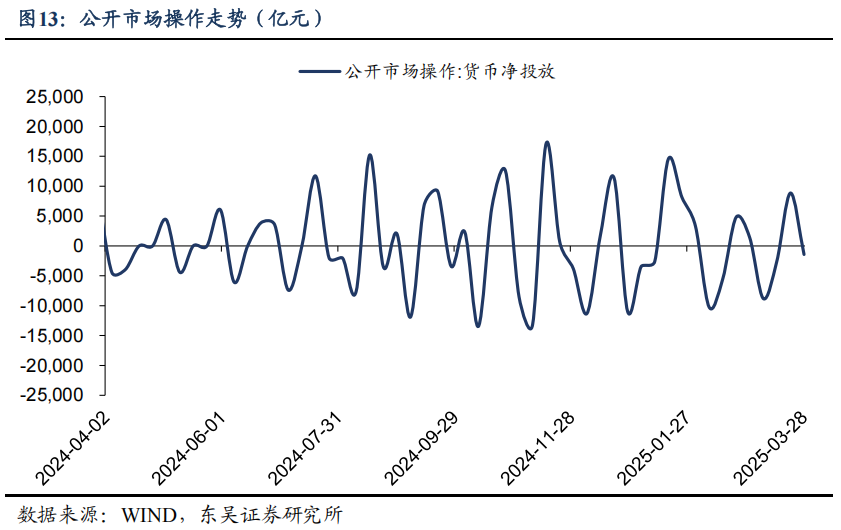

公开市场操作方面,本周央行进行12688.0亿元逆回购操作,有14117.0亿元逆回购到期,当周货币净回笼1429.0亿元。

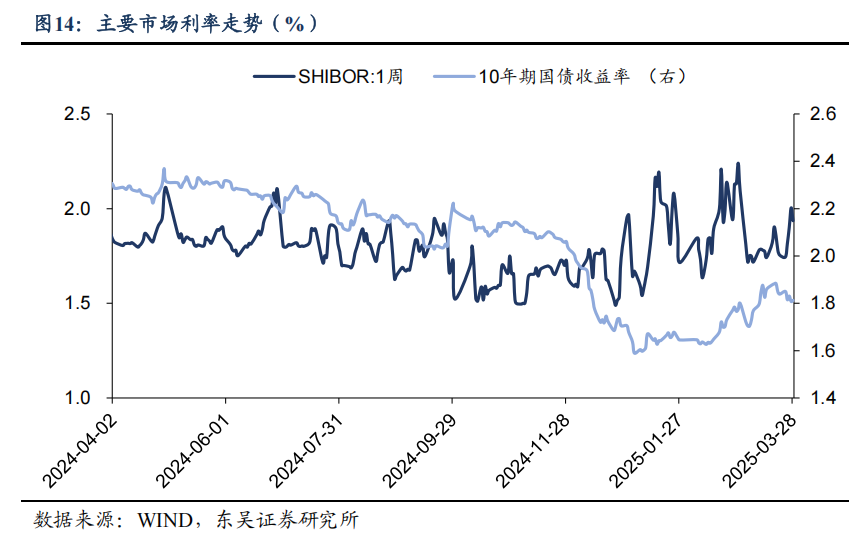

受到政策及资金面变化影响,本周7天shibor利率小幅回升,从周初的1.7450%回升至周末的1.9360%;本周10年期国债收益率小幅回落,从周初的1.8500%回落至周末的1.8126%。

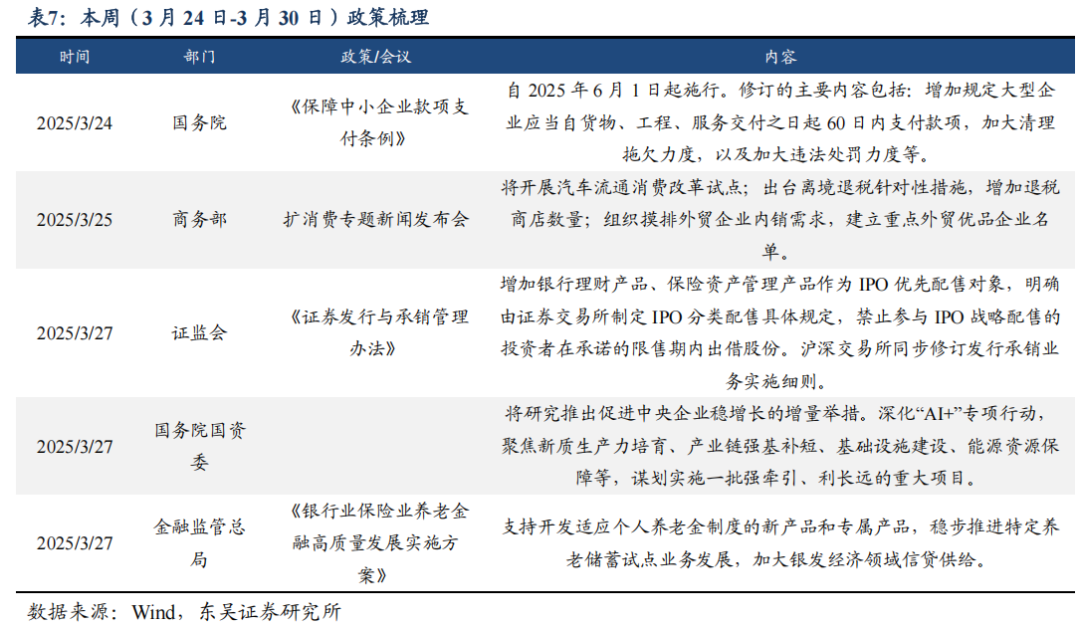

3.本周政策一览

4. 风险提示

短期出现“抢出口”现象;政策出台力度低于市场预期;房地产改善的持续性待观察。

以上为报告部分内容,完整报告请查看《MLF 招标方式转变或缓解银行净息差压力——量化经济指数周报20250330》

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!