文|敖翀中信证券研究

近期美国进口铜关税预期不断升级,COMEX铜价以及较LME价差创阶段新高。关税预期强化或导致美国短期缺口难解,COMEX交易的持续性和幅度料将不断得到验证。美国加征关税对我国需求的抑制或有限,反而可能会制约我国精炼铜和废铜进口。叠加政策暖风频吹,交易面和基本面加速共振,铜价有望冲击前高。全面推荐铜板块投资价值。

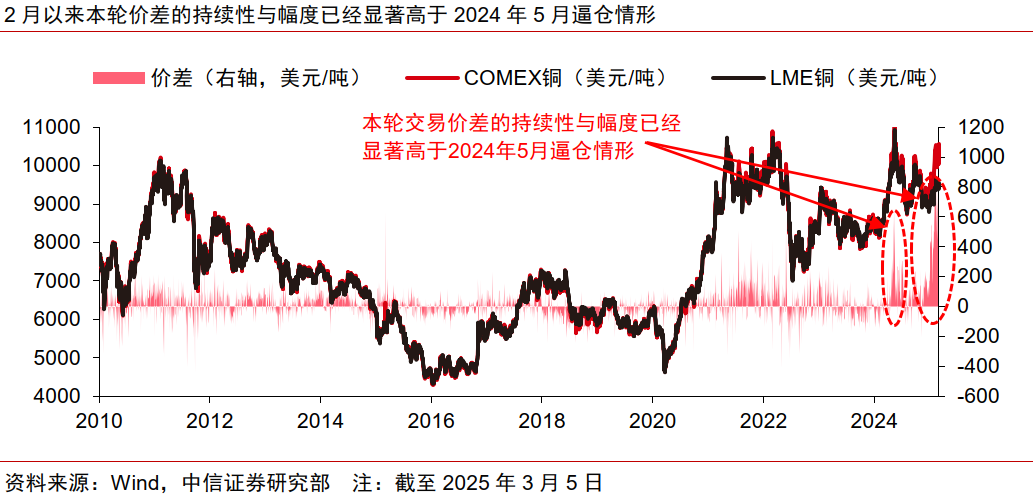

▍美国铜进口关税预期升级,本轮价差的持续性与幅度得到持续验证。

根据彭博社报道,3月5日,特朗普重申拟对进口铜征收25%关税。关税预期增强进一步演化为美国国内短缺担忧,COMEX铜价创2024年5月以来新高,较LME溢价亦超出去年逼仓行情水平,且2月以来本轮价差的持续性与幅度显著提升。

▍美国短期缺口难解,COMEX铜价有望维持强势。

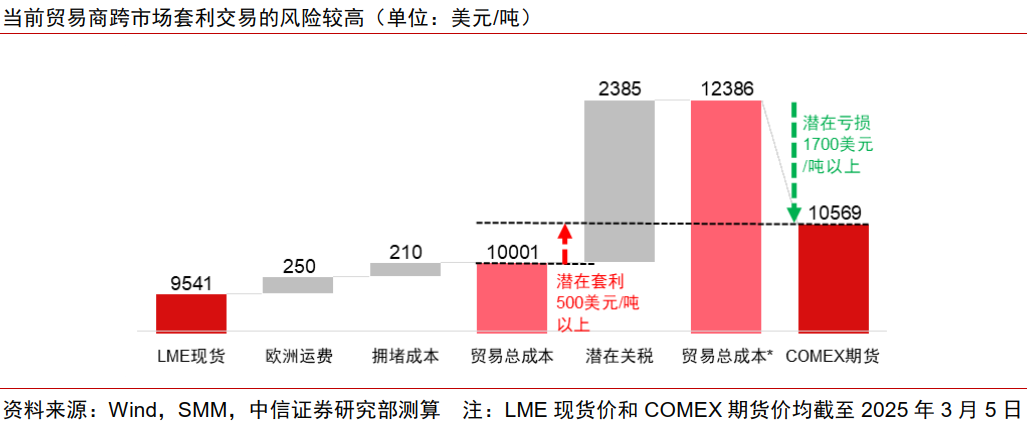

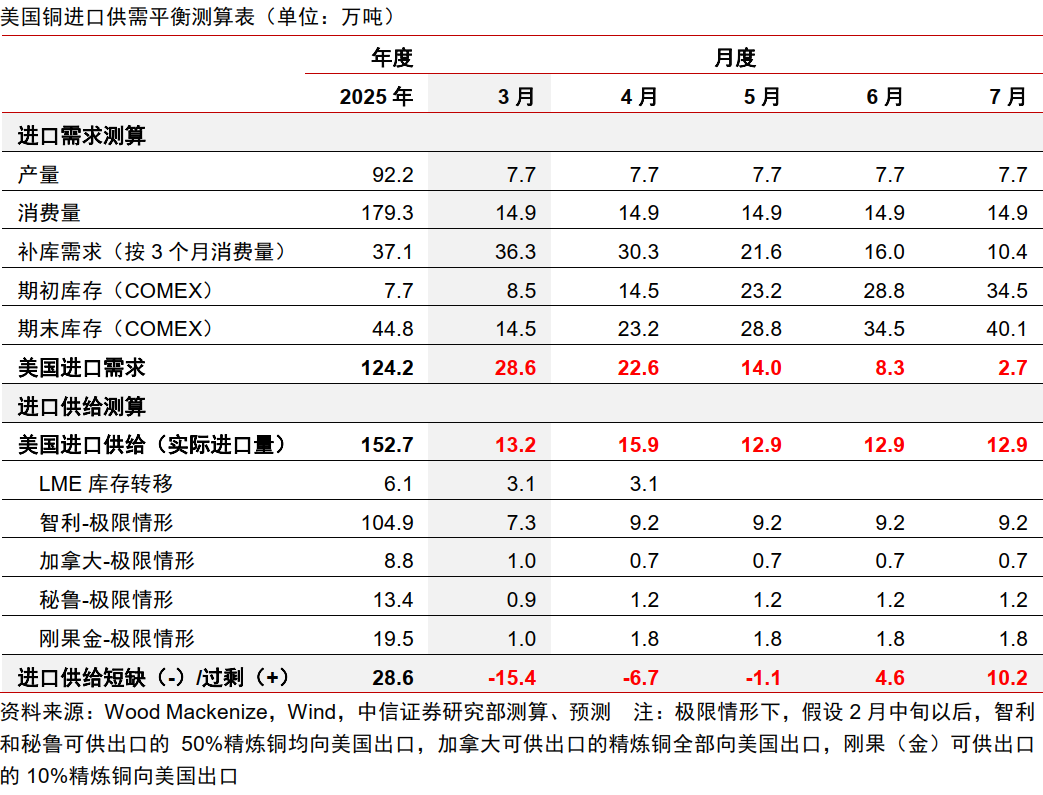

美国精炼铜产量占比仅3%,但表观需求占比为7%,精炼铜年进口量80-100万吨,高度依赖进口。我们测算未来2-3个月内,即便考虑调用LME库存以及智利、秘鲁等主产国50%产量的极限情形,美国的铜供给缺口或也难以得到缓解,预计3-5月缺口分别为15.4万吨、6.7万吨和1.1万吨。若考虑关税担忧所带来的备货情绪高涨,缺口料将进一步扩大。此外,对于贸易商的跨市场套利操作,当前价差仍不足以完全弥补关税预期下的潜在亏损,我们测算COMEX铜价需达到12000美元/吨以上才能维持平衡。

▍加征关税对我国的需求挤压或有限,政策暖风下需求回暖在望。

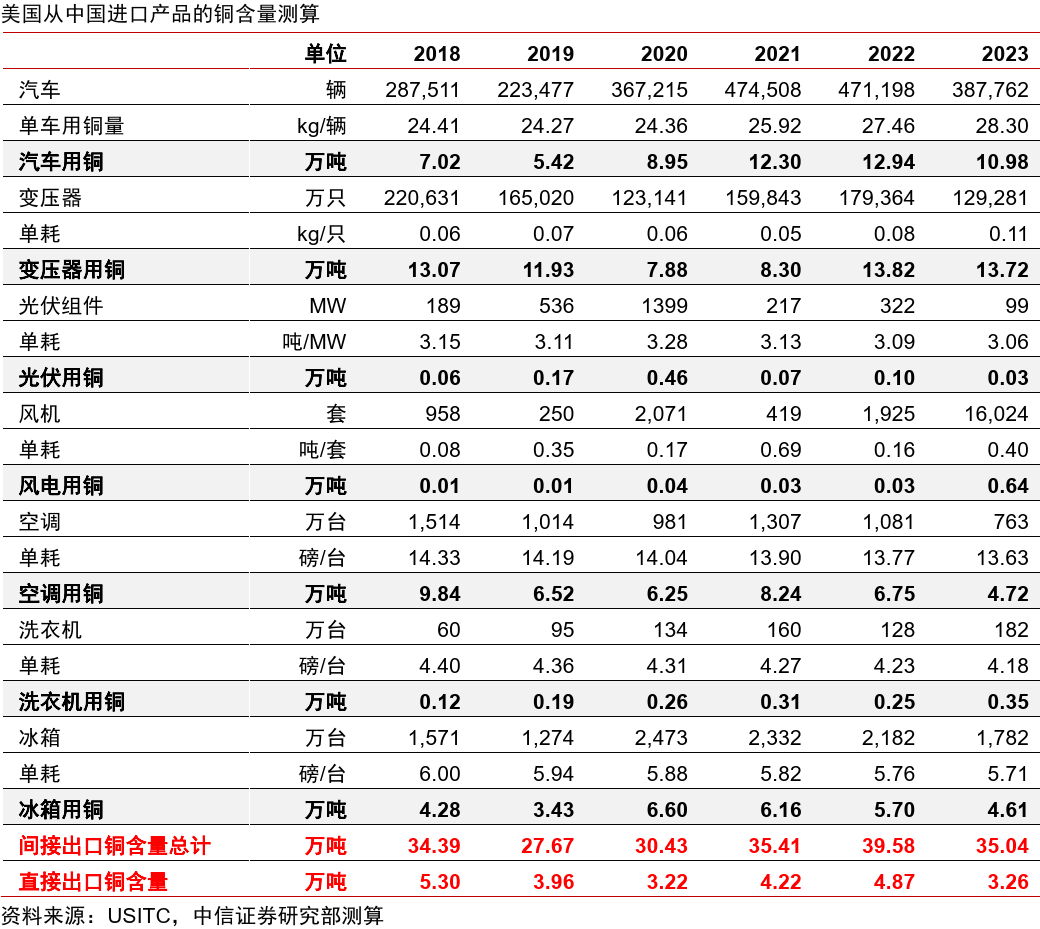

需求层面,我们测算,2023年我国向美直接/间接出口铜含量仅占全球需求0.1%/1%,终端需求多集中于饱经上一轮贸易冲突考验的白色家电、汽车,以及中美制造业优势悬殊的变压器等等。因此,我们认为加征关税对我国需求挤压作用或有限。历史上从我国开始降息到制造业PMI反弹通常需要2-4个季度。近半年国内政策暖风频吹,按此推演今年二季度左右,国内需求端或将呈现回暖信号,继而提振铜需求。2月国内制造业重回扩张超预期,需求复苏迹象已现。

▍进口精炼铜以及原料受抑制,国内冶炼检修季正拉开序幕。

供给层面,我国精炼铜和废铜亦存在一定的进口依赖,2024年进口量为374万吨和225万吨,分别占我国精炼铜和全口径铜消费量的24.9%和13.1%。2月以来COMEX和LME价差走阔所导致的持续亏损或导致进口窗口关闭,可能会制约国内精炼铜供给增长。原料趋紧以及现货TC持续为负背景下,3月以来国内冶炼厂进入到集中检修期,我们预计今年3-4月检修影响精炼铜产量量级同比增加50%以上。供给减产兑现以及需求暖风频吹,基本面改善有望提振国内铜价。

▍风险因素:

铜价大幅下跌的风险;美国关税预期波动及其引发的铜价交易风险;中美经济复苏不及预期;美联储降息程度不及预期;上游供给增长超预期的风险;企业海外资产的经营风险。

▍投资策略:

近期美国进口铜关税预期不断升级,COMEX铜价以及较LME价差创阶段新高。关税预期强化或导致美国短期缺口难解,COMEX交易的持续性和幅度料将不断得到验证。美国加征关税对我国需求的抑制作用或有限,反过来可能会制约我国的精炼铜和废铜进口,叠加政策暖风频吹,国内铜价亦有望维持强势。交易面和基本面加速共振,铜价有望冲击前高。全面推荐铜板块投资价值。

本文节选自中信证券研究部已于2025年3月10日发布的《金属行业铜行业热点专题—关税扰动或推动铜价重回巅峰时刻》报告

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!