核心观点:主动基金24Q3减配红利资源品与电子,加仓科技制造/大金融/可选消费,电新/非银/地产/家电/汽车增配环比居前。被动基金规模加速扩张,增配电新/食饮/金融龙头。

摘要

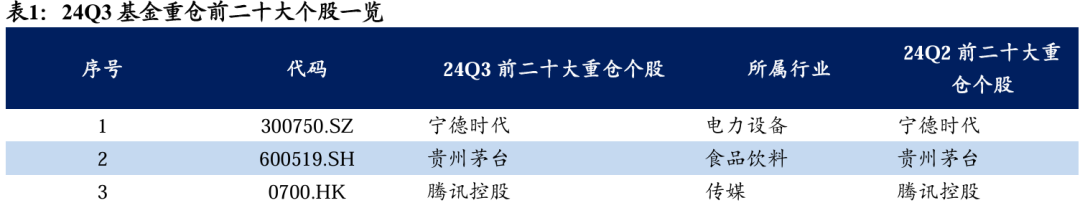

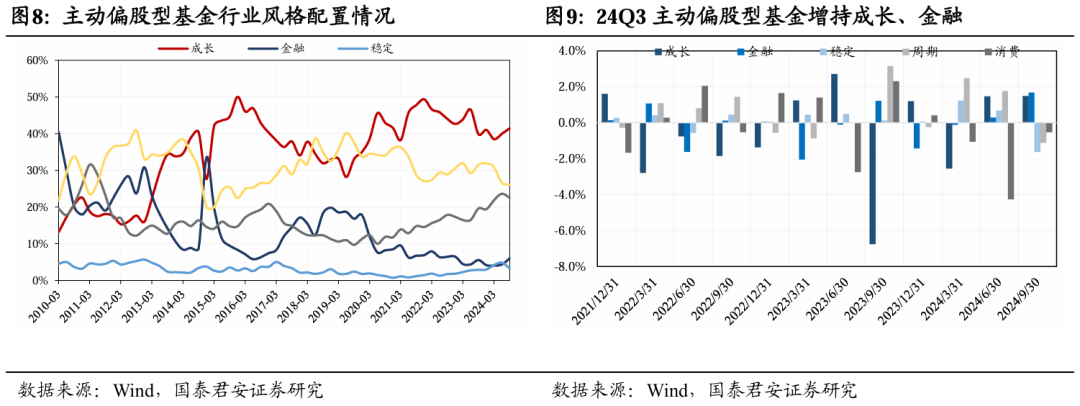

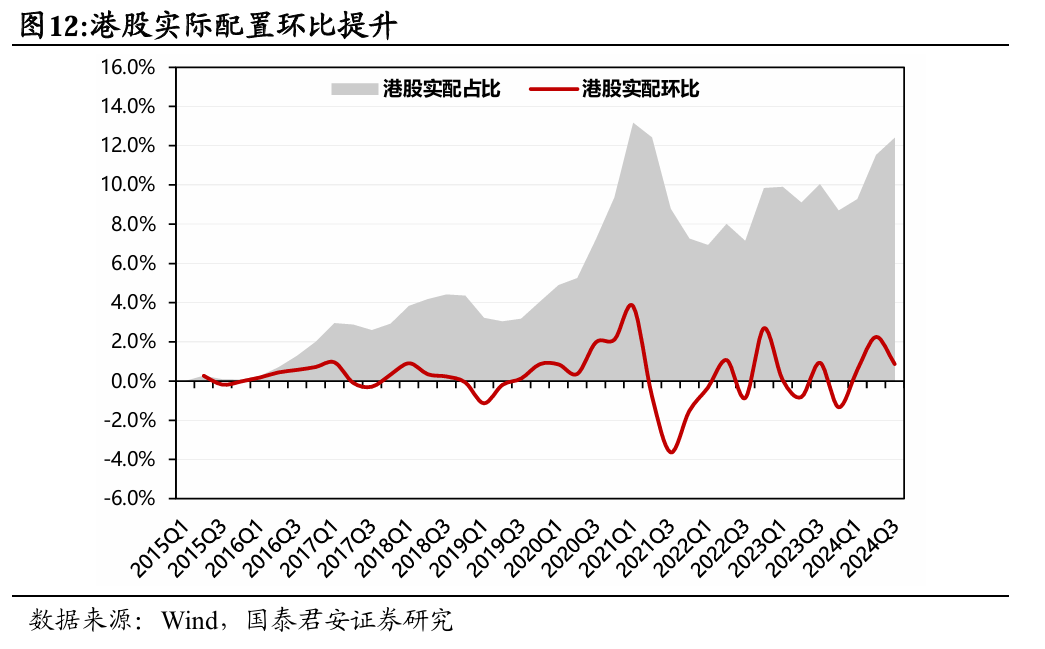

▶2024Q3主动型基金仓位环比回升,科技制造和大金融获明显增持。基金24Q3仓位环比回升,股票仓位水平为83.3%,环比+0.9%,持仓集中度延续回升趋势,前20大重仓股持仓集中度29.4%,环比+1.3%。从配置风格来看,增配中盘股如中证500,减配大盘和小盘如上证50、沪深300和中证1000;大幅增配成长与金融风格,减配稳定、周期和消费。红利风格股票被明显减持,其中高股息的公用事业、交运、石化、通信央企环比减配,因此24Q3央国企配置比例也出现大幅下降。南下资金持续增配港股,持仓比例接近历史前高,行业层面,港股商贸零售/社服/汽车/医药生物/房地产增配,石油石化/公用事业/通信/轻工制造/有色减配。港股互联网龙头被加仓,24Q3港股个股中配置比例增幅靠前的分别是美团、腾讯和小米,中海油配置比例下滑较多。

▶行业配置:基金主要增配科技制造/大金融/可选消费,减仓大周期/TMT/必选消费。大周期板块普遍被减持,下游公用事业和上游资源品的有色金属、石油石化和煤炭减持幅度居前,二级行业中电力、工业金属、煤炭开采减持幅度居前;科技配置分化,其中电力设备获增持较为明显,主要是光伏和电池获得较大幅度增持,国防军工小幅增持,主要是增配航空装备。TMT总体被减持,二季度增持幅度领先的电子行业被显著减持,光学光电子和元件减持幅度居前,传媒、通信 小幅增持。可选 消费中,家电、汽车等行业以旧换新发力影响景气有支撑,也获得明显增持,其中白电、汽零增持幅度居前;必选消费被减持,食品饮料和农林牧渔减持幅度居前,其中白酒、养殖业、医疗器械等二级行业减持幅度居前,但化学制药被大幅增配。此外,大金融行业被大幅增持,其中非银和房地产增持幅度居前,主要是二级行业中保险、房地产开发增持幅度较大。

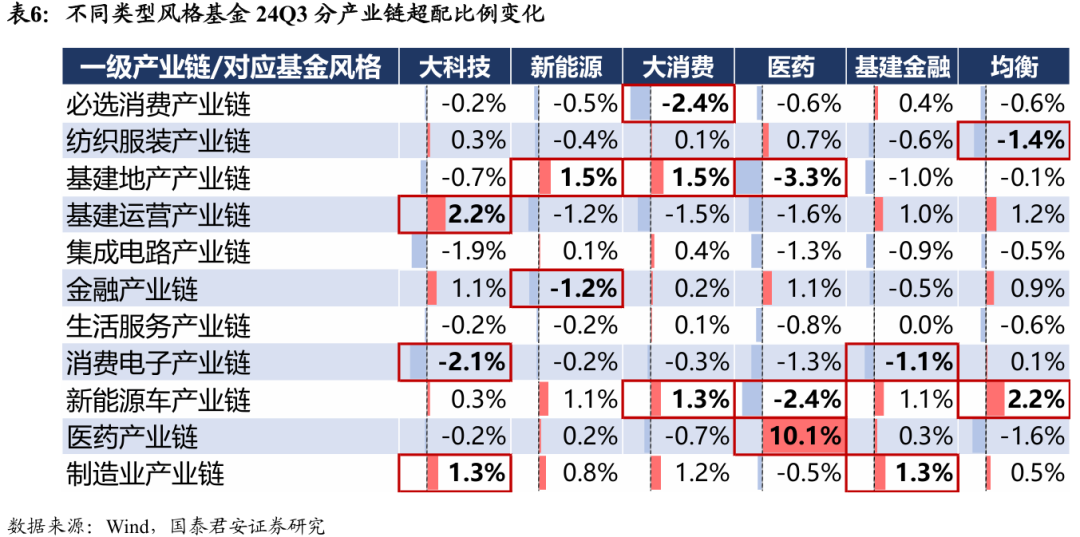

▶均衡性基金增配新能源产业链,医药基金持仓重新聚焦,大幅增配医药产业链。大科技基金增持基建运营、制造产业链,减持消费电子产业链;新能源基金增持基建地产,减持金融产业链,大消费基金增持基建地产、新能源车,减持必选消费;医药基金大幅增持医药产业链,减持基建地产、新能源车产业链;基建金融基金增持制造业,减持消费电子产业链;均衡基金增持新能源车产业链,减持纺织服装产业链。

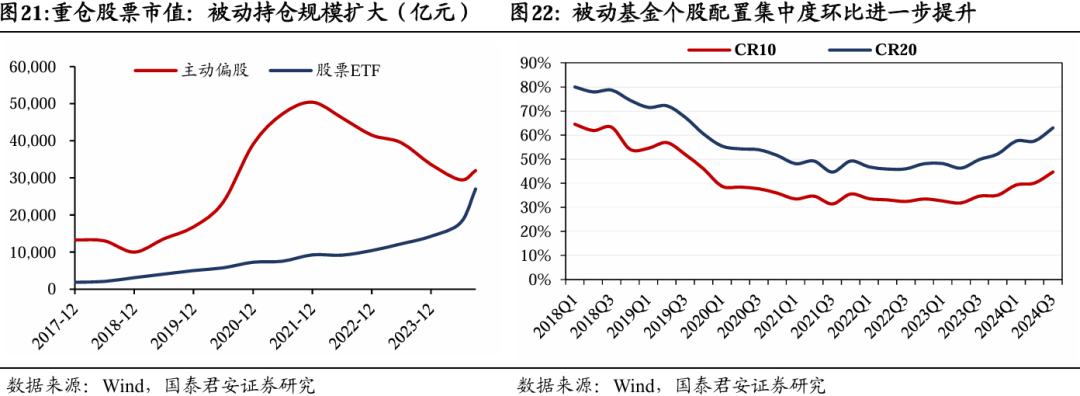

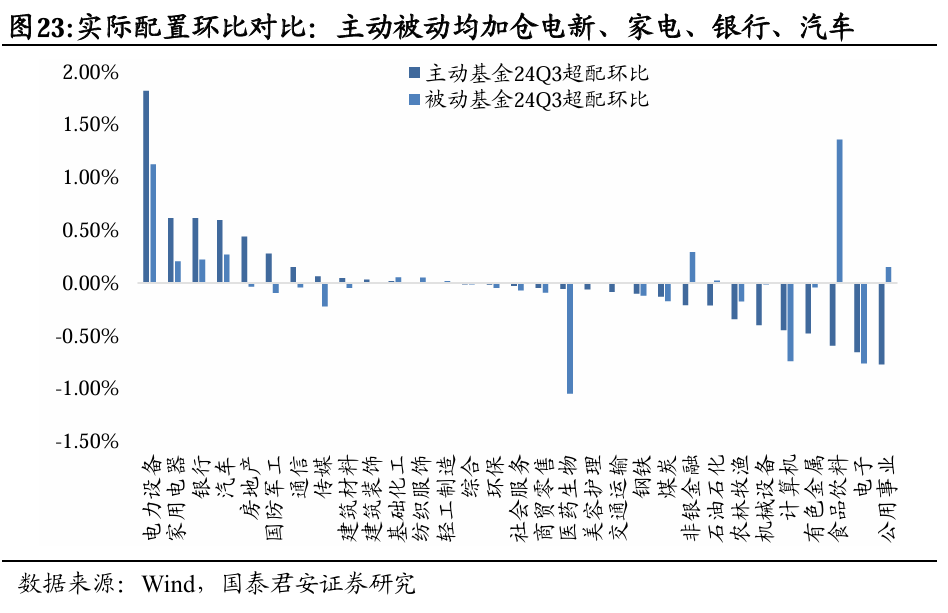

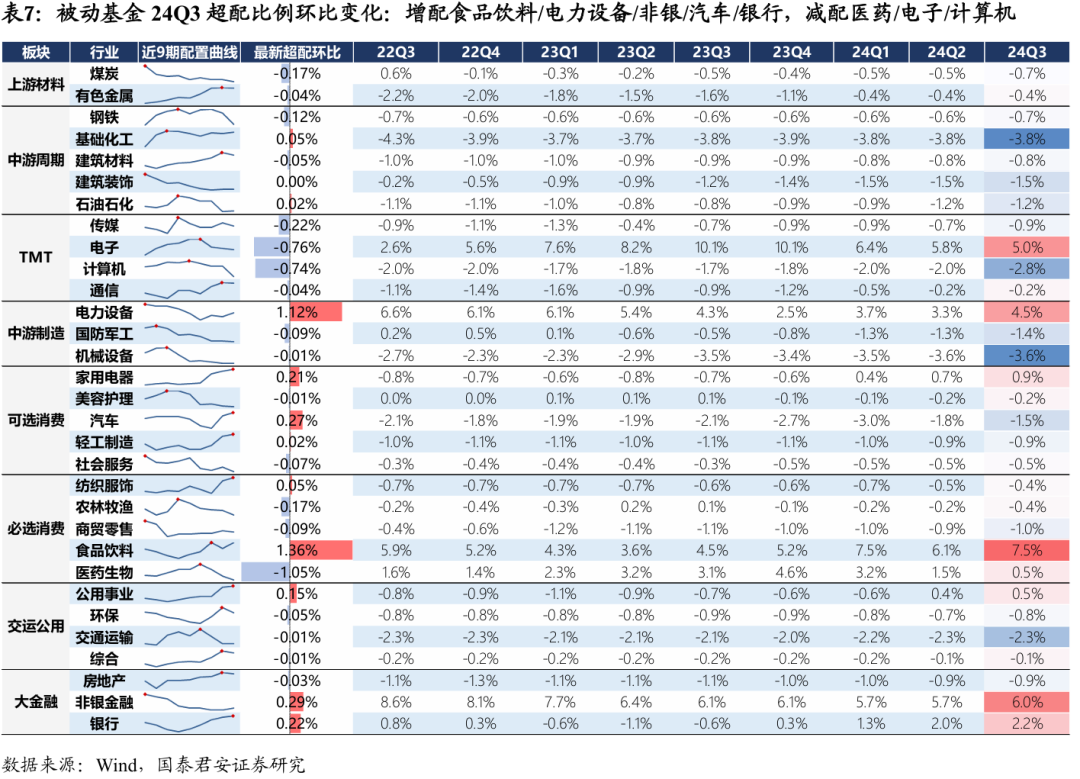

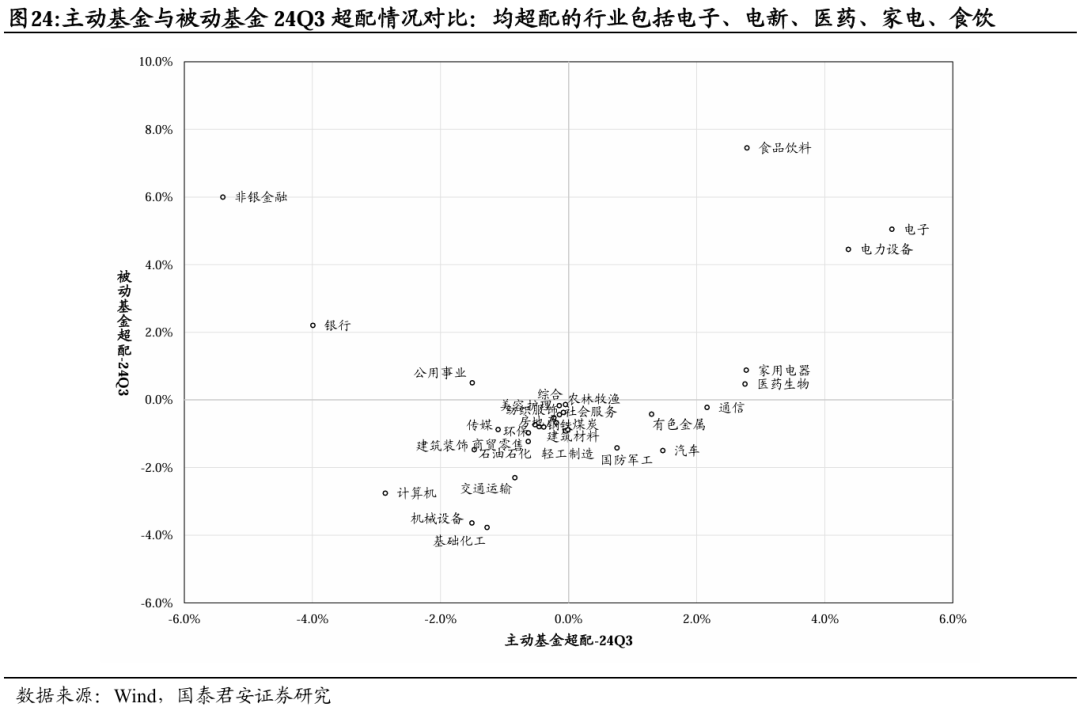

▶被动基金持仓:被动基金环比增配食饮/电新,配置集中度快速上升。24Q3被动基金(即股票ETF)持仓A股市值规模2.7万亿元,环比上季度大幅增长9072亿元,与主动基金持仓规模基本持平。三季度被动基金个股配置集中度环比进一步提升,CR10为44.7%,CR20为63%。我们认为,被动基金会导致增量资金持续向龙头集中,进一步强化A股蓝筹股占优的风格。被动资金整体超配科技、消费与金融,低配周期与中游制造,三季度环比增持食品饮料/电新/非银/银行/汽车/家电等,减配医药/电子/计算机。主动资金与被动资金24Q3都增配的环节包括电新/银行/家电/汽车,都减配的包括电子/有色/计算机/机械/农林牧渔等。

▶风险提示:数据统计口径与测算方法误差,历史数据指引性有限。

目录

01

24Q3基金仓位环比回升,增配中盘股

1.1. 基金资产配置变化:24Q3偏股基金仓位环比回升

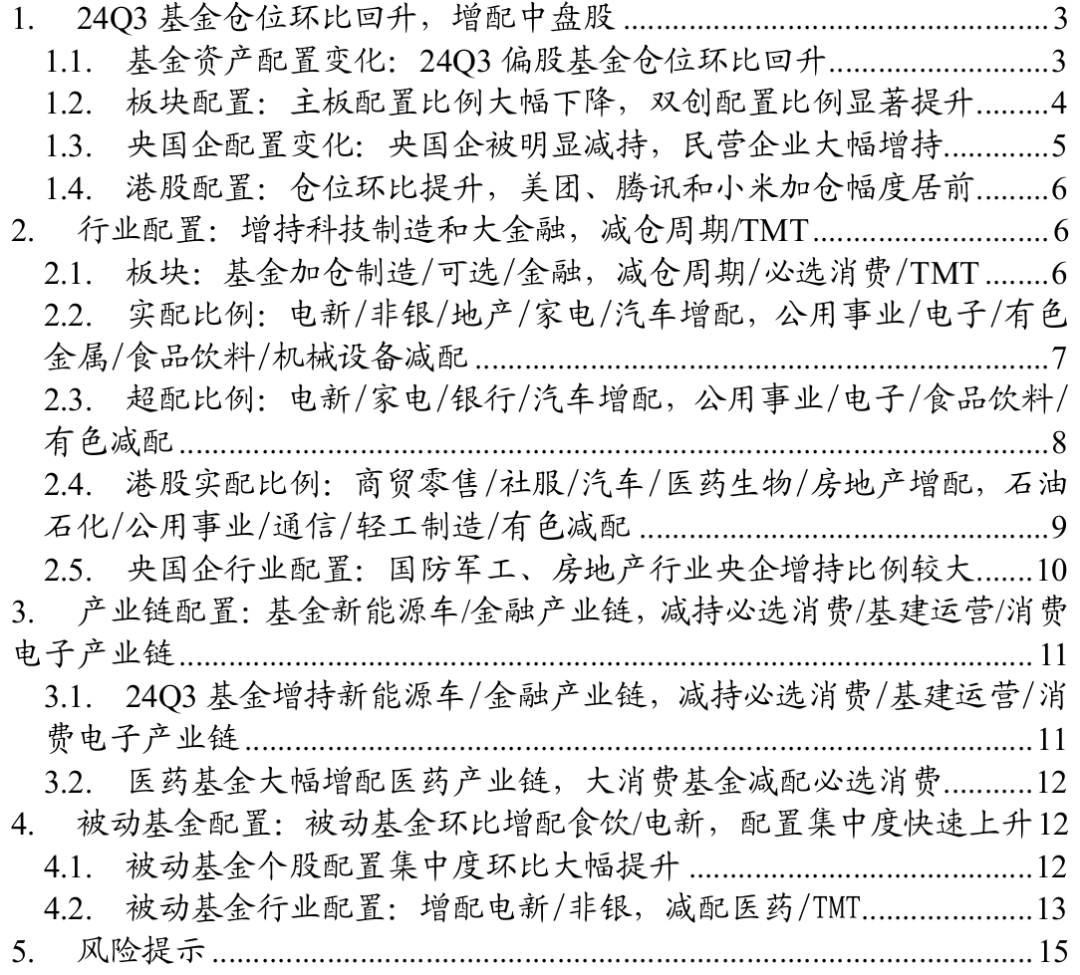

基金资产配置变化:24Q3偏股基金仓位环比回升。24Q3公募基金股票仓位环比回升,债券和现金持仓占比下降,2024Q3主动偏股型基金(普通股票型+偏股混合型+平衡混合型+灵活配置型,后同)股票仓位83.3%,环比+0.9%。

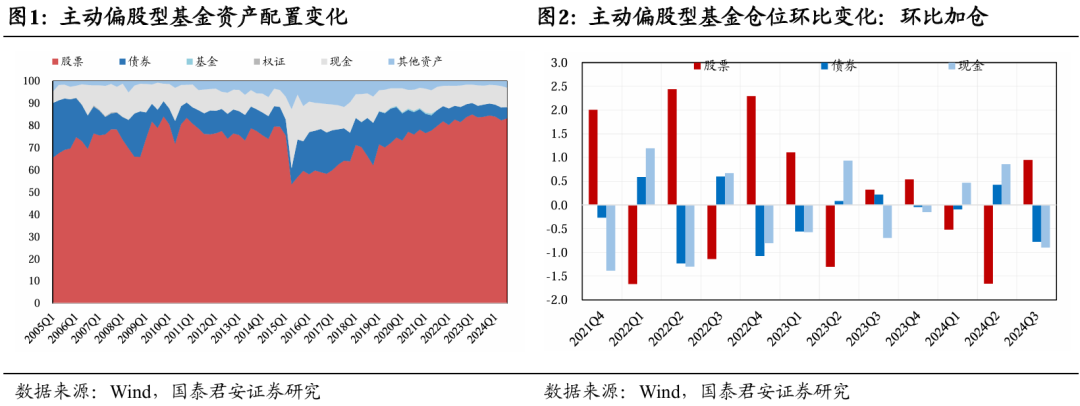

重仓股持仓集中度环比继续上升。2024Q3主动偏股型基金前十、前二十大重仓股票配置比例分别为20.1%、29.4%,CR20环比+1.3%。

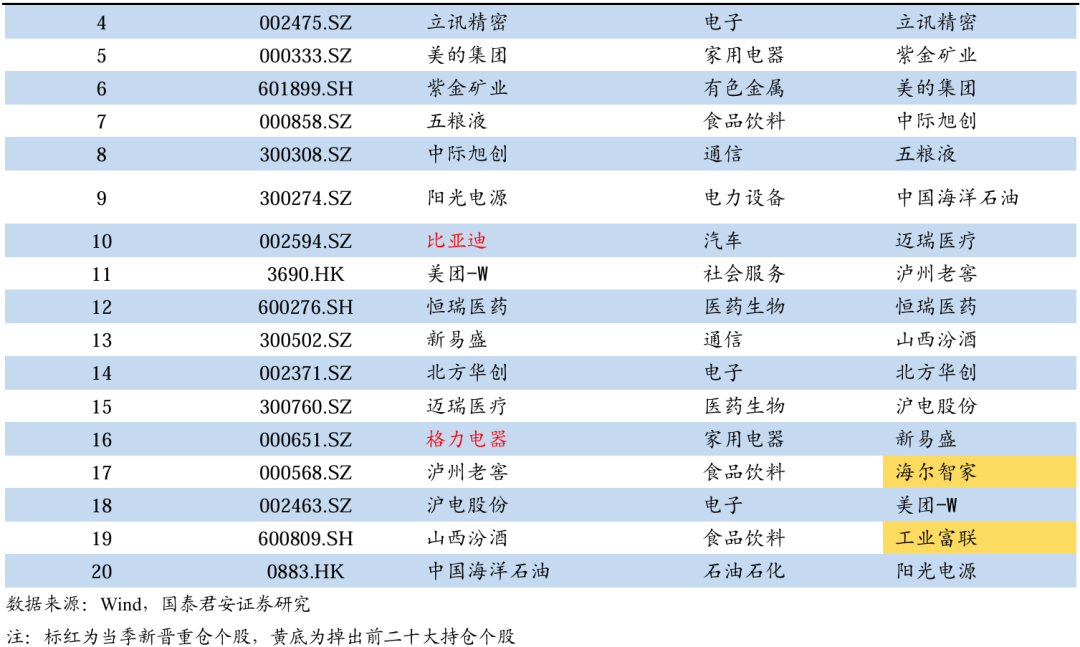

1.2. 板块配置:主板配置比例大幅下降,双创配置比例显著提升

板块配置:主板配置比例大幅下降,双创配置比例显著提升。2024Q3主动偏股型基金主板持仓比例69.6%,环比-3.3%;创业板持仓比例19.8%,环比+2.5%;科创板持仓占比10.5%,环比+0.8%。

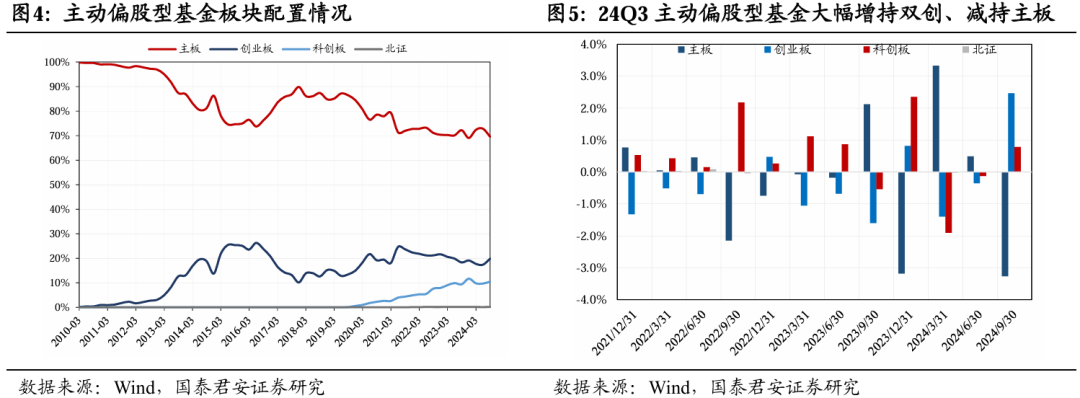

市值风格:增持中盘,减持大盘、小盘。2024Q3主动偏股型基金中证500配置比例为19.9%,环比+1.0%,中盘股获增持;上证50、沪深300和中证1000分别为17.9%、62.2%和10.5%,环比-0.6%、-0.1%、-0.7%,大盘、小盘股减配。

行业风格:成长、金融风格配置占比提升,减持稳定、周期和消费。24Q3主动偏股型基金成长、金融风格持仓占比分别为41.4%、6.0%,环比变化+1.5%、+1.7%;稳定、周期和消费风格持仓占比分别为3.2%、22.5%和26.1%,环比变化-1.6%、-1.1%和-0.5%。

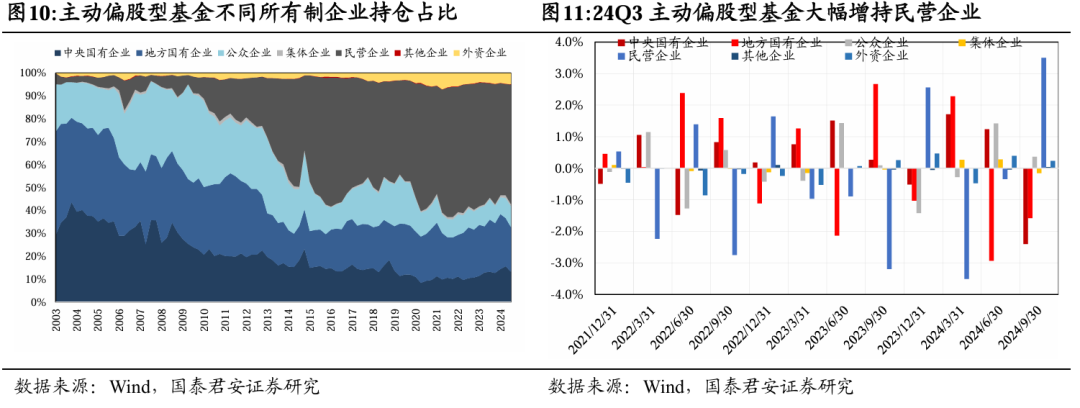

1.3. 央国企配置变化:央国企被明显减持,民营企业大幅增持

央国企配置变化:央国企被明显减持,民营企业大幅增持。24Q3主动偏股型基金央企和地方国企配置占比分别13.2%和19.5%,环比-2.4%和-1.6%;民营企业配置占比52.1%,环比+3.5%,此外公众企业、外资企业等也获得小幅增持。

1.4. 港股配置:仓位环比提升,美团、腾讯和小米加仓幅度居前

港股配置:仓位环比继续小幅提升,美团、腾讯和小米加仓幅度居前。24Q3主动偏股型基金港股配置占比12.4%,环比+0.9%。腾讯仍为第一大重仓股,加仓幅度居前的个股包括美团-W、腾讯控股和小米集团-W。

02

行业配置:增持科技制造和大金融,减仓周期/TMT

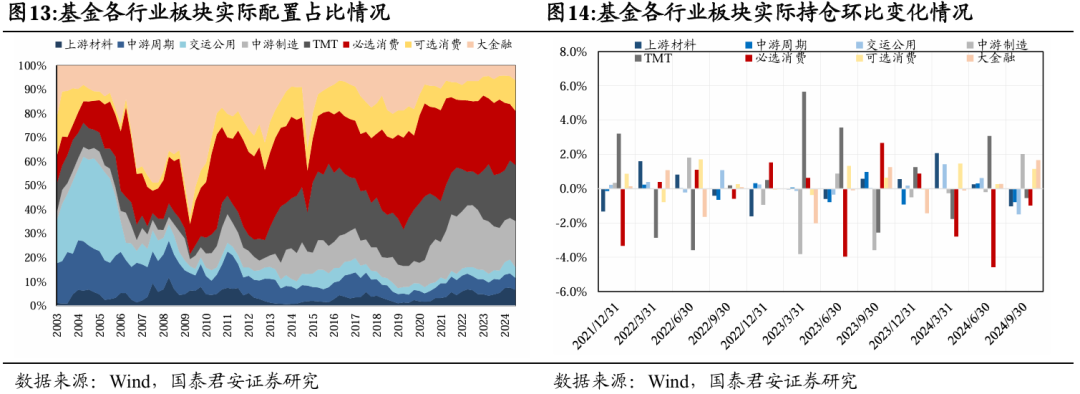

2.1. 板块:基金加仓制造/可选/金融,减仓周期/必选消费/TMT

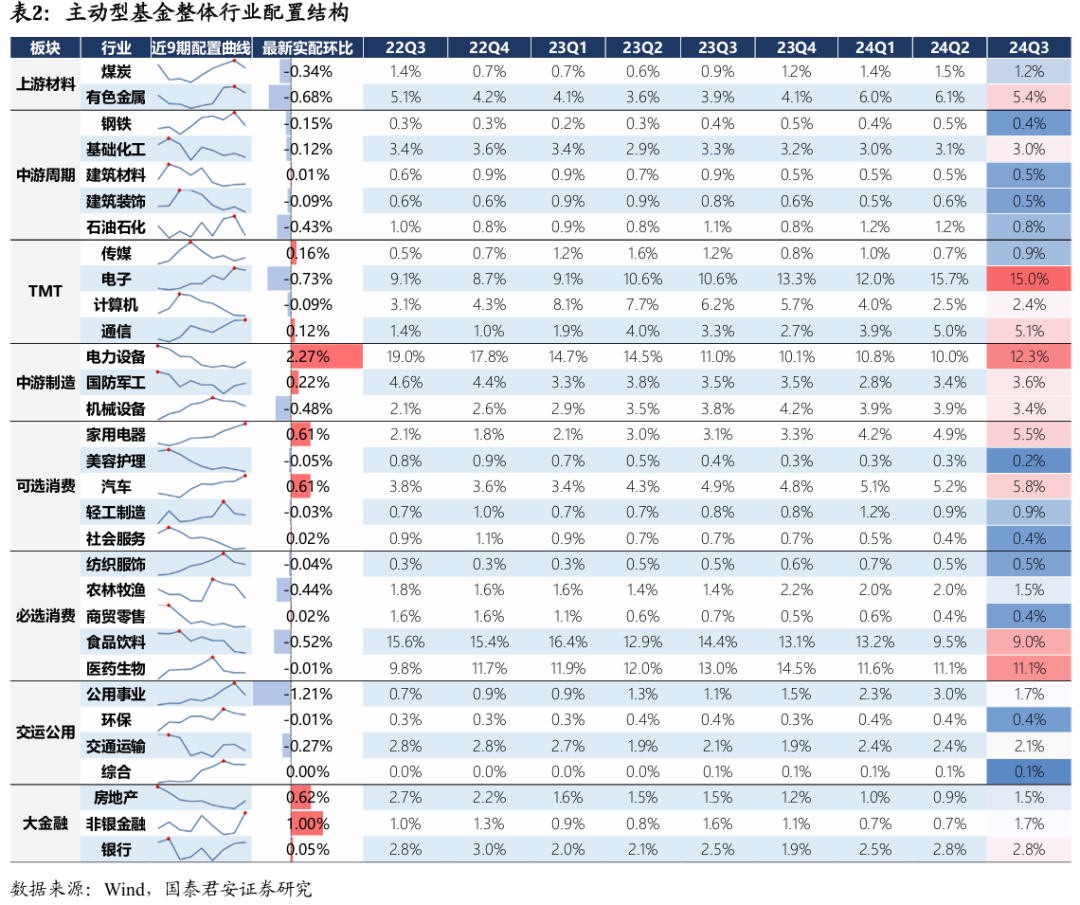

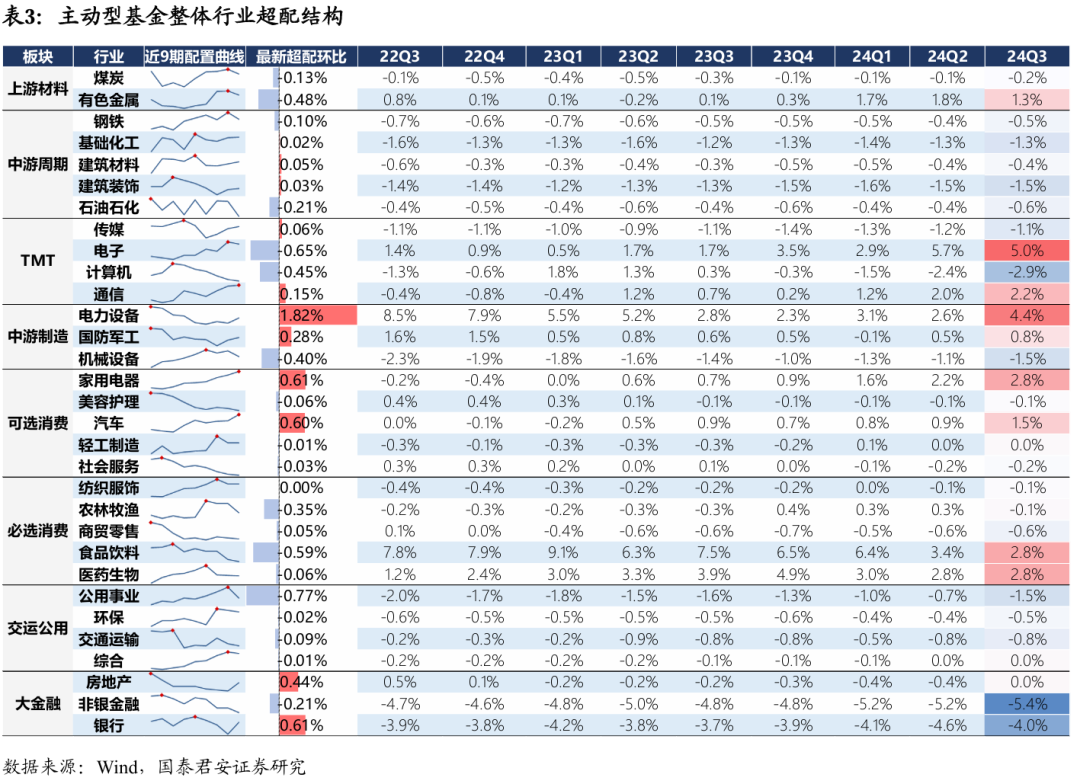

基金加仓制造/可选/金融,减仓周期/必选消费/TMT,电新/非银/地产/家电/汽车配置提升幅度较大。24Q3主动偏股基金在中下游科技制造行业和大金融板块加仓幅度较大,具体而言:中游制造中电力设备获大幅加仓,实配环比+2.27%,军工也获得小幅增持,机械设备有所减配;可选消费中,科技制造相关的家电、汽车也获得明显加仓,实配环比均+0.61%;但必选消费整体被坚持,食饮、农牧实配环比-0.52%、-0.44%,降幅居前;大金融板块整体获增持,非银、地产实配环比+1.00%、+0.62%,增幅居前。大周期板块整体被减持,下游周期公用、中上游的有色、石油石化降幅居前。TMT板块总体减持,电子实配环比-0.73%,为主要减配板块,传媒、通信小幅加仓。

2.2. 实配比例:电新/非银/地产/家电/汽车增配,公用事业/电子/有色金属/食品饮料/机械设备减配

配置比例上升较大的一级行业为:电力设备+2.27%,非银+1.00%,地产+0.62%、家电+0.61%、汽车+0.61%、国防军工+0.62%。配置比例下降较大的一级行业为:公用事业-1.21%,电子-0.73%,有色金属-0.68%,食品饮料-0.52%,机械设备-0.48%,农林牧渔-0.44%,石油石化-0.43%。

2.3. 超配比例:电新/家电/银行/汽车增配,公用事业/电子/食品饮料/有色减配

超配比例上升较大的一级行业为:电力设备+1.82%、家电+0.61%、银行+0.61%、汽车+0.60%、房地产+0.44%。超配比例下降较大的一级行业为:公用事业-0.77%、电子-0.65%、食品饮料-0.59%、有色金属-0.48%。

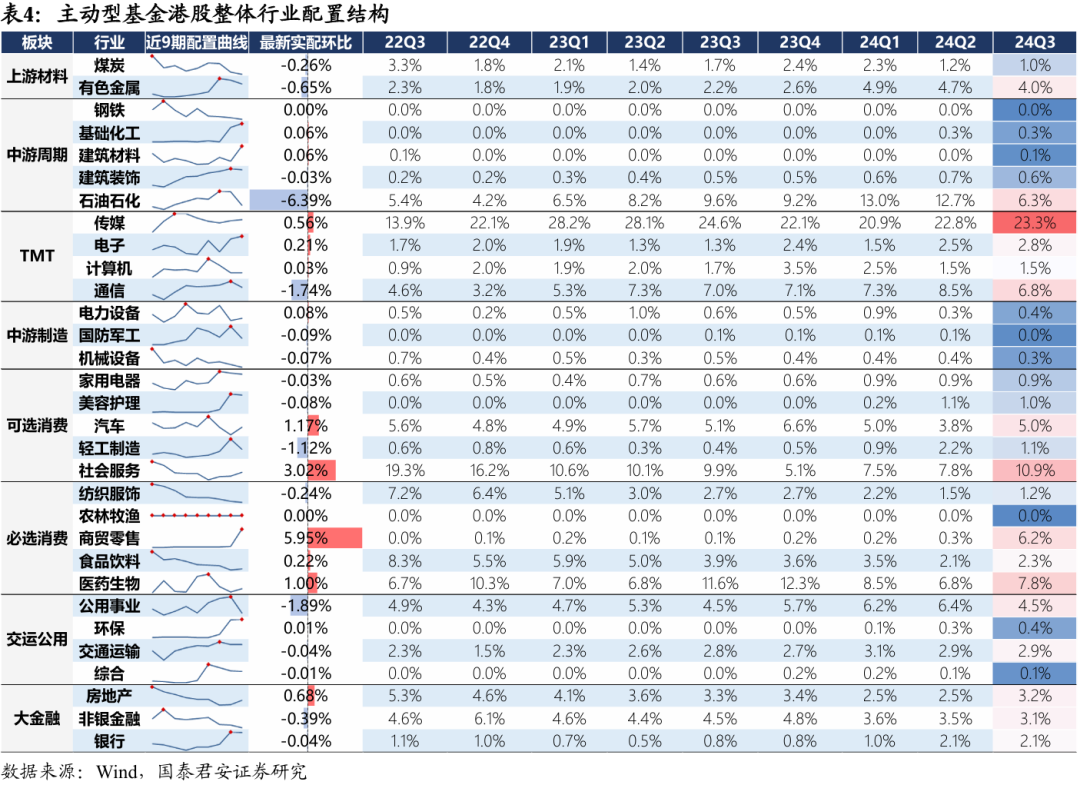

2.4.港股实配比例:商贸零售/社服/汽车/医药生物/房地产增配,石油石化/公用事业/通信/轻工制造/有色减配

港股配置比例上升较大的一级行业为:商贸零售+5.95%、社会服务+3.02%、汽车+1.17%、医药生物+1.00%、房地产+0.68%。配置比例下降较大的一级行业为:石油石化-6.39%、公用事业-1.89%、通信-1.74%、轻工制造-1.12%、有色金属-0.65%。

2.5.央国企行业配置:国防军工、房地产行业央企增持比例较大

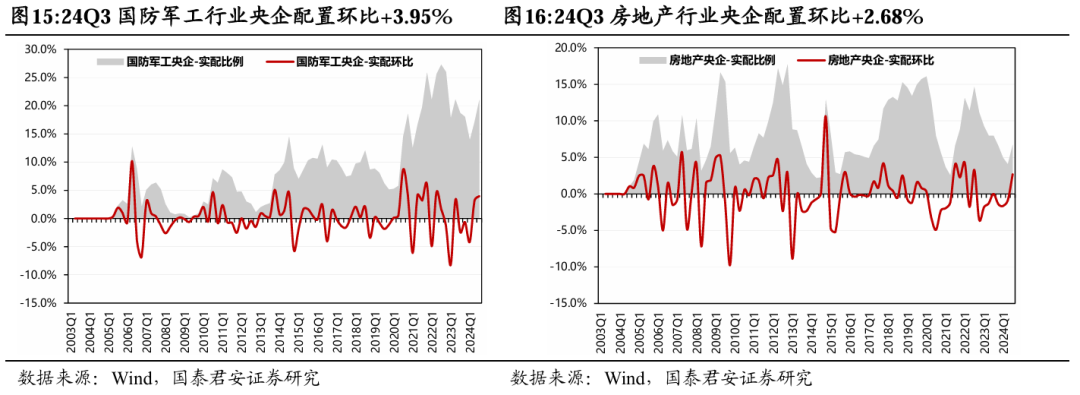

一级行业:国防军工/房地产行业央企增持比例较大。24Q3主动偏股型基金增配央企公司前五的一级行业分别是:国防军工(环比+3.95%)/房地产(环比+2.68%)/非银(环比+1.38%)/银行(环比+1.02%)/电力设备(环比+0.72%)。

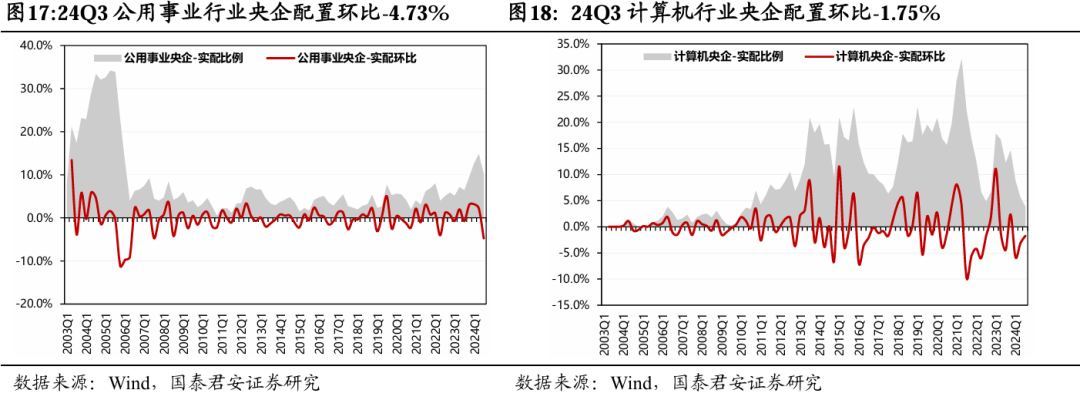

央企一级行业:公用事业、计算机行业央企减配比例较大。24Q3主动偏股型基金减配央企公司前五的一级行业分别是公用事业(环比-4.73%)、计算机(环比-1.75%)、交通运输(环比-1.20%)、石油石化(-1.07%)以及通信(-1.07%)。

03

产业链配置:基金新能源车/金融产业链,减持必选消费/基建运营/消费电子产业链

3.1.24Q3基金增持新能源车/金融产业链,减持必选消费/基建运营/消费电子产业链

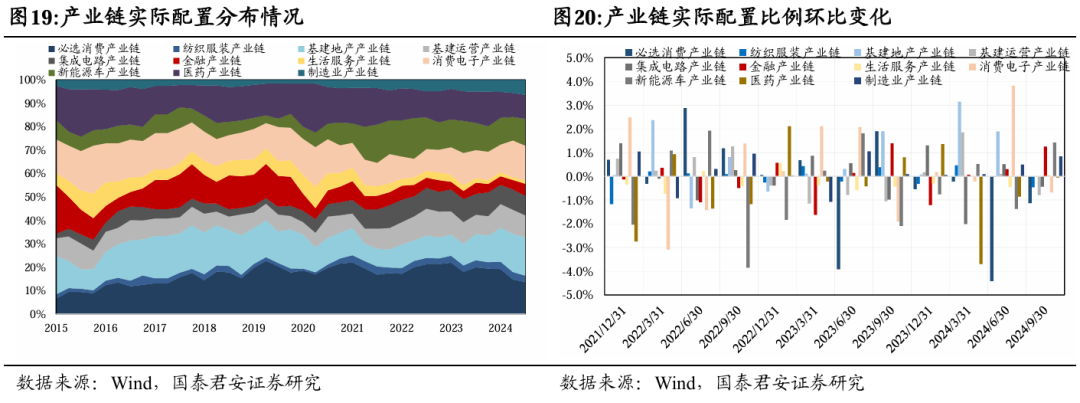

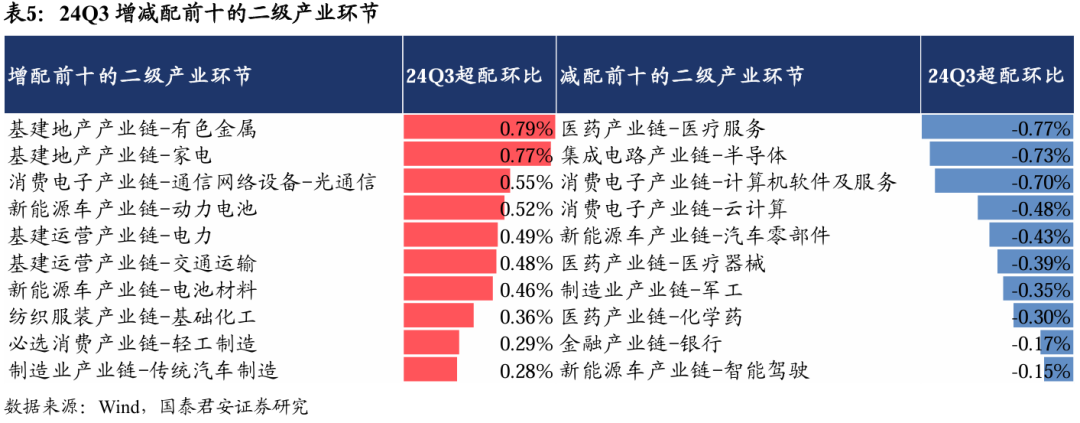

基金增持新能源车/金融产业链,减持必选消费/基建运营/消费电子产业链。24Q3主动偏股基金在新能源车产业链实配环比+1.4%,其中动力电池增持幅度较大,实配环比+1.2%;金融产业链实配环比+1.2%,其中保险、证券实配环比+0.8%、+0.4%。必选消费、基建运营和消费电子产业链减持幅度居前,实配环比分别-1.1%、-0.8%和-0.7%。

3.2.医药基金大幅增配医药产业链,大消费基金减配必选消费

不同产业风格基金调仓方向:大科技基金增持基建运营、制造产业链,减持消费电子产业链;新能源基金增持基建地产,减持金融产业链,大消费基金增持基建地产、新能源车,减持必选消费;医药基金大幅增持医药产业链,减持基建地产、新能源车产业链;基建金融基金增持制造业,减持消费电子产业链;均衡基金增持新能源车,减持纺织服装产业链。

04

被动基金配置:被动基金环比增配食饮/电新,配置集中度快速上升

4.1.被动基金个股配置集中度环比大幅提升

三季度被动基金持仓规模迅速扩大,配置进一步向龙头集中。24Q3被动基金(即股票ETF)重仓A股市值规模2.7万亿元,环比上季度大幅增长9072亿元。相比之下,主动基金重仓A股市值管理规模为2.84万亿元,二者已规模基本持平。从配置的集中度看,我们在前期报告中提示,被动基金会进一步强化A股蓝筹股占优的风格,并导致增量资金持续向龙头集中。三季度来看,被动基金个股配置集中度环比进一步提升,CR10为44.7%,CR20为63%。

4.2.被动基金行业配置:增配电新/非银,减配医药/TMT

被动资金行业配置:增配食品饮料/电力设备/非银/汽车/银行,减配医药/电子/计算机。被动基金整体明显超配科技、消费与大金融、低配周期、中游制造。一级行业看,主要超配食品饮料、非银金融、电子、电力设备、银行,低配基础化工、机械设备、计算机、交通运输。环比增持食品饮料、电新,以及非银、银行、汽车、家电等,减配医药、电子、计算机。主动资金与被动资金24Q3都增配的环节包括电新、银行、家电、汽车,都减配的包括电子、有色、计算机、机械、农林牧渔等。

05

风险提示

历史数据对未来指引性不明确;

数据统计口径存在偏差;

数据测算误差。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!