永臻股份IPO发行价23.35元/股,一私募基金网下报出84.24元/股最高价

日前,永臻科技股份有限公司(以下简称“永臻股份”)披露了发行公告,确定主板上市发行价23.35元/股,发行市盈率15.06倍,而该公司所在行业最近一个月平均静态市盈率为17.05倍。

永臻股份保荐人(主承销商)为国金证券。网下询价期间,上交所业务管理系统平台(发行承销业务)共收到636家网下投资者管理的7779个配售对象的初步询价报价信息,报价区间为18.05元/股-84.24元/股。

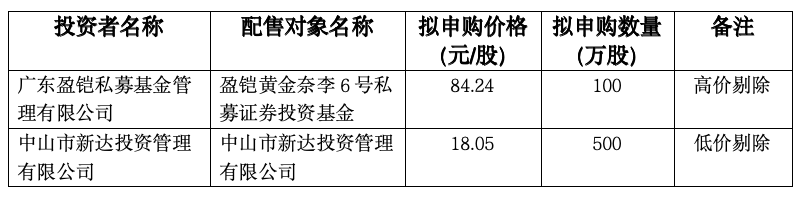

报价信息表显示,广东盈铠私募基金管理有限公司管理的一只私募基金报出84.24元/股最高价,被高价剔除;中山市新达投资管理有限公司报出18.05元/股最低价,被低价剔除。

经永臻股份和保荐人协商一致,将拟申购价格高于27.20元/股(不含27.20元/股)的配售对象全部剔除;拟申购价格为27.20元/股的配售对象中,拟申购数量低于320万股(含320万股)的配售对象全部剔除。以上共计剔除124个配售对象。

剔除无效报价和最高报价后,参与初步询价的投资者为545家,配售对象为7616个,全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件。据统计,网下全部投资者报价中位数为24.595元/股;基金管理公司报价中位数最低,为24.22元/股;合格境外投资者报价中位数最高,为25.8元/股。

据了解,永臻股份本次募投项目预计使用募集资金17.25亿元。按本次发行价格23.35元/股和5931.41万股的新股发行数量计算,若本次发行成功,预计该公司募集资金总额13.85亿元,扣除发行费用约8185.25万元(不含增值税) 后,预计募集资金净额约13.03亿元,低于原计划募资额。

永臻股份主要从事绿色能源结构材料的研发、生产、销售及应用。2021- 2023年,该公司营业收入分别为29.52亿元、51.81亿元、53.91亿元,年复合增长率为35.13%;扣除非经常性损益后的净利润分别为0.91亿元、2.67亿元、3.68亿元。