总体看,“抢出口”效应、闰年因素以及全球制造业周期企稳推高1-2月出口增速,对非洲、拉丁美洲出口仍然是结构性支撑,剔除价格因素后,中国实际出口增速表现较为亮眼,显示中国出口竞争力进一步提升。

核心观点

2024年1-2月贸易数据点评

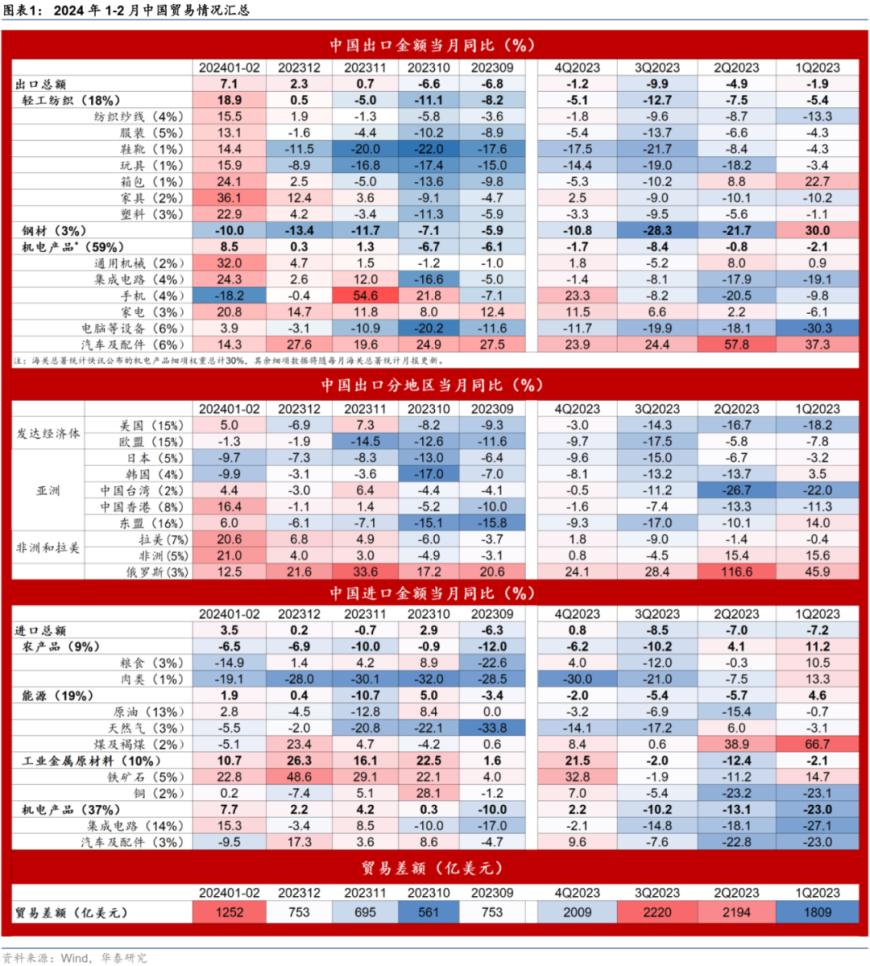

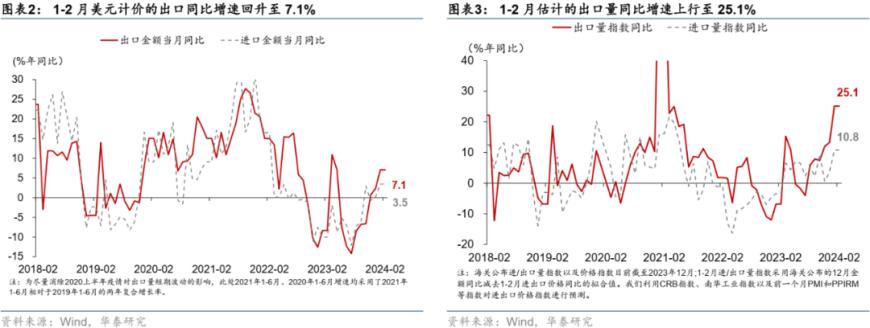

海关总署公布的数据显示,2024年1-2月美元计价出口同比增速从12月的2.3%上行至7.1%,大幅高于彭博一致预期的1.8%;1-2月美元计价进口金额同比增速由12月的0.2%回升至3.5%,高于彭博一致预期的1.3%。总体看,“抢出口”效应、闰年因素以及全球制造业周期企稳推高1-2月出口增速,对非洲、拉丁美洲出口仍然是结构性支撑,剔除价格因素后,中国实际出口增速表现较为亮眼,显示中国出口竞争力进一步提升。分产品看,电子产业链和轻工消费品等商品出口同比增速大多有所上行;分国别和地区看,对美国出口同比改善,而对东盟、非洲和拉美出口仍然结构性偏强。进口增速整体改善,反映内需边际改善。往前看,基数上行、“抢出口”部分透支以及出口商复工偏晚,3月同比增速或有所回落,但中国制造业竞争力以及全球制造业周期温和回升对中国出口仍有一定支撑。后续我们仍将继续通过高频指标实时追踪出口表现(参见《高频到日度:华泰独家出口监测指标》,2023/4/23)。

剔除价格因素,1-2月实际出口量同比增速或将高达25.1%,较12月的13.3%进一步上行。1-2月全球通胀进一步下行、贸易品价格承压,导致出口价格指数偏低。根据我们的出口价格模型以及人民币汇率变动估算得到的1-2月美元计价出口价格指数同比增速为-14.4%,出口量同比增速为25.1%。

由于海关此前下调了2023年1-2月出口金额2.6%,可能会对今年1-2月出口增速产生一定程度的提振。2023年3月海关公布的1-2月出口金额初值为5063亿美元,此后被下调2.6%至4931亿美元。

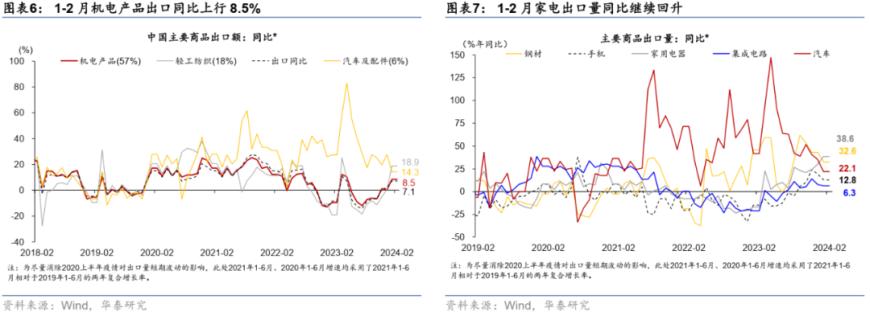

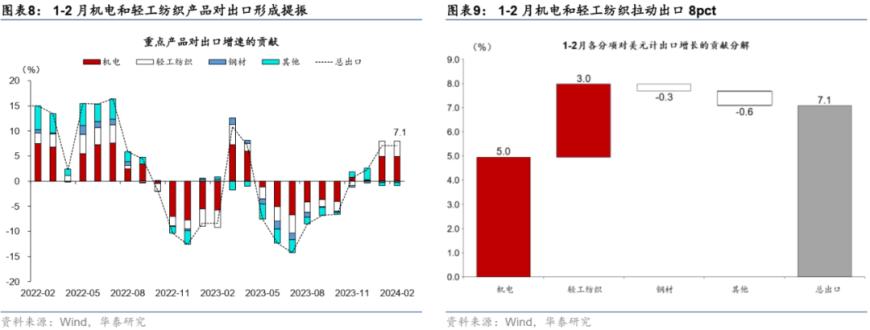

分产品看,主要品类出口增速均改善:电子产业链延续企稳回升、轻工消费品表现强劲,而汽车出口增速高位放缓。1-2月机电和轻工纺织拉动出口增长8个百分点,季调后1-2月出口环比从12月的0.7%大幅上行至11.4%。具体看:

电子产业链延续企稳回升态势:主要分项同比增速均回升,与韩国半导体出口1-2月的增速回暖相印证。具体看,集成电路和电脑等设备从12月的2.6%/-3.1%大幅上行至24.3%/3.9%,但手机同比降幅从12月的0.4%进一步走阔至18.2%。

轻工纺织出口同比增速大幅上行18.4pct至18.9%:主要分项增速均出现改善,其中箱包、塑料、家具和纺织纱线同比增速达到两位数,分别为24.1%/22.9%/36.1%/15.5%,而服装、鞋靴和玩具在2023年12月的同比增速均为负,1-2月均转正,分别为13.1%/14.4%/15.9%。总体来看,轻工纺织出口增速明显回升,或显示海外商品需求近期出现修复。

低基数下钢材出口金额同比降幅小幅收窄,从12月的-13.4%回升至-10%,而钢材出口量的同比增速较去年12月的43.1%回落至32.6%,钢材出口均价回落32.1%,钢材出口量增价跌的趋势仍在延续。

汽车及配件同比增速高位放缓,从12月的27.6%回落至14.3%;量价拆分来看,汽车出口数量同比增速自去年12月的35.3%回落至22.1%,隐含汽车出口均价降幅6.4%,或较去年12月的降幅5.7%进一步走阔。

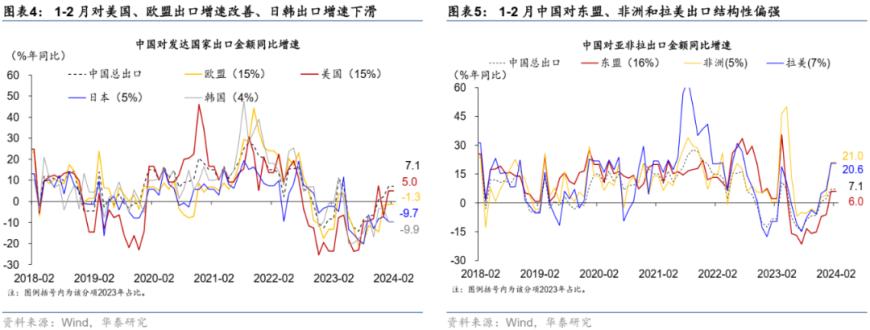

分国别和地区看,对多数国家出口同比增速提升,但也存在分化。

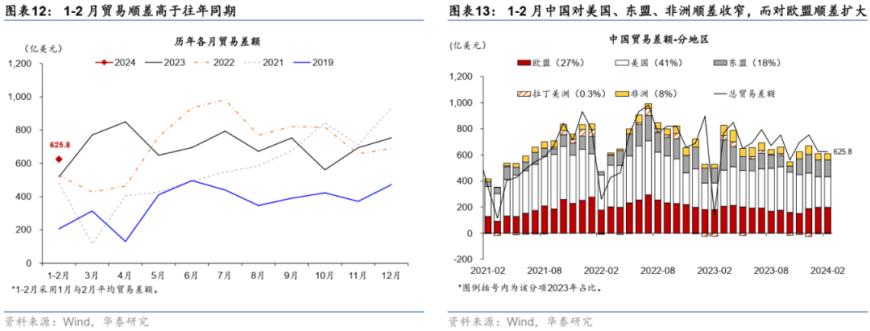

发达国家中,对美出口增速回升,但对欧盟出口延续负增长。1-2月中国对美出口同比增速回升11.9个百分点至5%,反映美国经济动能仍然存在韧性;而对欧盟出口同比增速从去年12月的-1.9%略回升至-1.3%,显示欧盟需求仍然偏弱。

亚洲地区中,对东盟、中国台湾、中国香港出口反弹,但对日韩出口增速回落。1-2月中国对东盟、中国台湾、中国香港的出口增速出现不同程度回升,分别为6%、4.4%和16.4%;但对日韩出口增速则分别回落2.4、6.8个百分点至-9.7%、-9.9%,延续了去年下半年的偏弱格局。

对东盟、非洲和拉美地区出口仍然结构性偏强、出口增速回升。1-2月对东盟/拉美/非洲出口同比增速分别较12月提高12.1/13.8/17个百分点,达到6%/20.6%/21%,为出口的结构性亮点;而1-2月对俄罗斯出口同比从12月的21.6%高位放缓至12.5%。

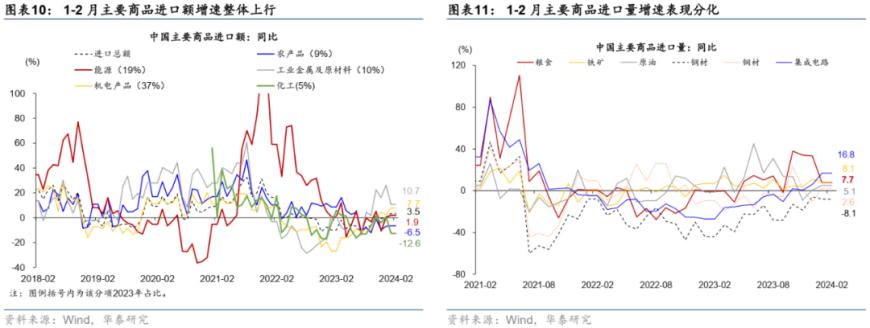

进口方面,1-2月美元计价进口同比增速上行3.3个百分点至3.5%,或显示国内需求边际回升。分产品看, 工业金属及原材料进口同比维持高增, 其中,铁矿同比增速高达22.8%;机电产品进口增速从去年底的2.2%提升至7.7%;能源进口同比增速从0.4%回升至1.9%。剔除波动较大的能源后,进口同比增速提升3.7个百分点至3.8%。 剔除价格因素,主要产品实际进口量表现分化。 其中,原油和天然气同比增速上行至5.1%/23.6%,铜材/集成电路同比增速上行至2.6%/16.8%;而铁矿、钢材进口量同比增速回落至8.1%、-8.1%。

1-2月贸易顺差较12月小幅回落,但同比高于往年同期超2成。1-2月贸易顺差月均625.8亿美元,低于12月的753亿美元;顺差同比增速从12月的9.2%大幅上行至20.6%,外需或对我国经济同比增速形成进一步提振。分地区看,1-2月中国对美国、东盟、非洲顺差收窄,而对欧盟顺差扩大,对日本由逆差转为顺差。

总体来看,1-2月出口超预期回升,虽然有节前“抢订单”以及闰年因素的提振,但外需韧性较强也有重要贡献。2024年春节相对偏晚,“抢订单”导致1-2月增速相对偏高;此外,2024年为闰年,2月多1个工作日,也边际推高1-2月出口增速;最后,近期全球制造业周期出现企稳回升迹象,也对中国出口形成支撑。例如,1月全球制造业Markit PMI回升至50,为17个月以来首次回升到荣枯线,全球制造业或结束持续2年左右的下行周期(参见《如何看全球制造业PMI重回荣枯平衡线?》,2024/2/29);而韩国1-2月(工作日调整后的)出口总额同比增速分别录得5.6%和12.8%,维持复苏态势。往前看,基数上行、“抢出口”部分透支以及出口商复工偏晚,3月同比增速或有所回落,但考虑到中国制造业竞争力以及全球制造业周期的温和回升,中国出口增长仍有一定支撑(《出口温和回升,地产需求偏弱》,2023/3/3)。

风险提示:全球衰退压力加大;内需回升不及预期。

文章来源

本文摘自2024年3月7日发表的《1-2月出口为何超预期?》

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!