“药明系”又捧出一个IPO。

投资家网获悉,千亿龙头药明生物宣布,拟分拆子公司药明合联去港交所主板上市,摩根士丹利、高盛、摩根大通担任联席保荐人。

放眼全球医药市场,“药明系”都是举足轻重的存在。当下,“药明系”已经拥有药明康德、药明生物、药明巨诺三家上市公司,而药明合联是“药明系”第四家冲刺IPO的公司。

“药明系”创始人李革,一手缔造了规模数千亿的“医药外包帝国”。早在2021年,李革家族就以710亿元财富入选胡润全球富豪榜。倘若药明合联顺利登陆港交所,李革家族的财富势必更上一层楼。

一

药明合联是专注于全球ADC及更广泛的生物偶联药物市场的领先CRDMO,亦是一家致力于提供端到端服务的公司。公司一站式的生物偶联药物平台提供包括生物偶联药物、单克隆抗体中间体及生物偶联药物相关连接子及有效载荷的发现、工艺开发及GMP生产。

ADC兼具抗体的特异性靶向作用和高效细胞毒性小分子药物的细胞杀伤力。既可以增强大分子抗体的治疗效果,又可以减少化学药物对正常细胞的“误伤”,因此被形象地称为一颗打向肿瘤癌细胞的定向“子弹”,也成为近年来生物制药行业的热门风口之一。

火热的ADC赛道,吸引了不少上市公司争相布局。最有代表性的案例是,今年3月,辉瑞斥资430亿美元收购了专注于癌症治疗方向ADC研发的Seagen Inc.,预计将于2023年底或2024年初完成交易。这笔交易是2023年上半年全球生物制药领域最大的收购案。

伴随医药巨头纷纷进场押注,推动ADC全球市场规模呈现快速增长趋势。数据显示,ADC的全球市场规模自2017年的16亿美元快速增长至2021年的55亿美元,复合年增长率为35.9%,并预计于2021年至2030年仍将以31.2%的复合年增长率持续快速增长,预期于2030年达到638亿美元。

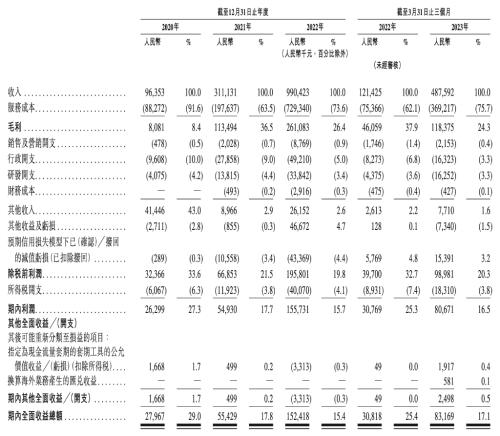

乘着行业东风,专注于全球ADC的药明合联也交出了一份不错的成绩单。招股书显示,2020年-2022年及2023年1-3月,药明合联分别实现营业收入9635.3万元、3.11亿元、9.9亿元及4.88亿元,2021年、2022年营收增幅分别达到222.91%、218.33%。

同期,药明合联的净利润分别为2629.9万元、5493万元、1.56亿元及8067.1万元,净利润率分别为27.3%、17.7%、15.7%及16.5%;经调整净利润分别为3277.5万元、7708.7万元、1.94亿元和1.00亿元,业绩稳步增长。

截至2020年、2021年及2022年末以及2023年5月31日,药明合联分别共有9款、12款、24款及28款ADC候选药物从发现阶段进入CMC开发阶段;在手未完成订单3.73亿美元。

按2022年的收益计,药明合联是全球第二大从事ADC等生物偶联药物的CRDMO,市场份额为9.8%;而按截至2022年年底的项目总数计,公司是全球最大的生物偶联药物CRDMO。

二

药明合联能取得如耀眼的成就,除了行业因素外,还与其出身息息相关。

早在2013年,药明生物就开始着手布局ADC业务,于2018年投资2000万美元在无锡筹建了ADC一体化研发生产中心。

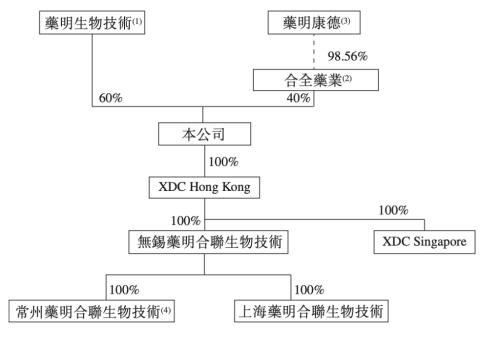

到了2020年12月,药明合联成立,由药明生物全资持有。2021年5月,合全药业认购药明合联40%股份。

目前,药明合联是药明生物和合全药业的合资公司。其中,药明生物持股60%,合全药业持股40%。而合全药业是药明康德旗下子公司,药明康德对其持股比例达98.56%。

头顶“药明系”光环,药明合联基本不会为客户和订单问题发愁。作为药明合联背后的两棵大树,药明生物和药明康德为其提供了大量优质资源。

据悉,在药明合联成立之初,药明生物便将正在推进中的40多个ADC项目全部转入药明合联,这意味着药明合联不费吹灰之力便拿下了全球近四分之一的市场份额。

根据弗若斯特沙利文的资料,自2022年以来,与海外合作伙伴达成14项ADC对外授权交易的10家中国医药及生物技术公司中,有8家是药明合联的客户。

而且,药明合联的获客成本相当低,报告期各期的销售费用分别为47.8万元、202.8万元、876.9万元及215.3万元,销售费用率分别仅为0.5%、0.7%、0.9%及0.4%。

除了给客户,还给订单。报告期内,药明合联向药明生物的采购金额分别为420万元、3170万元、4.44亿元及2.17亿元;向药明康德的采购金额分别为0元、2330万元、1.33亿元及2390万元。

而在“药明系”的背后,站着同一位创始人李革。李革1967年出生于北京,从小就是学霸,他的高考志愿只填了一个北大,并且毫无悬念地进入北大读书。

不过,这里却发生了一个小插曲,李革本来心系物理,却阴差阳错学了化学,并借此打开了新世界的大门。也是在北大,李革结识了自己的妻子赵宁,两人成了令人羡慕的学霸情侣。

1989年,从北大毕业后,李革决定赴美深造,并顺利拿下美国哥伦比亚大学有机化学博士学位。之后,李革应导师邀请踏上创业道路,成为Pharmacopeia生化公司的领头人之一。

Pharmacopeia成立于1993年4月,到1995年底就在纳斯达克上市了,这是李革从科研转入产业界的第一步,期间积累了丰富的管理经验与人脉资源,也为日后创业打下了基础。

1999年,李革应邀返回母校北大进行演讲,期间发现了新的商机,他决定将Pharmacopeia崛起时走过的CRO模式复制到国内市场。药明康德就此诞生,成为中国开展医药研发业务外包业务的第一家公司。

凭借模板分子的核心技术,以及在美期间积累的人脉资源,药明康德很快就斩获大量订单。2007年,药明康德正式挂牌纽交所,成为中国首批赴美上市的生物制药企业,李革的操作被外媒赞誉为“华尔街首次为中国的头脑买单”。

以药明康德为起点,“药明系”的体系不断壮大,目前旗下已拥有药明康德、药明生物、药明巨诺三家上市公司。当下,药明康德市值超2000亿元、药明生物市值超1700亿港元,李革一手打造出规模数千亿的“医药外包帝国”。

坐拥“药明系”的李革,因此身家暴涨。早在2021年,李革家族就以710亿元财富入选胡润全球富豪榜。如今,药明生物拟分拆药明合联赴港上市,倘若药明合联顺利登陆港交所,李革家族的财富势必更上一层楼。

三

虽然有“药明系”的资源打底,但在药明合联的IPO道路上仍有不少挑战。

目前,ADC市场参与者与日俱增,除了辉瑞、罗氏、葛兰素史克等全球医药巨头,还有百济神州、东曜药业、博腾股份、皓元医药等A股上市公司。随着赛道日益拥挤,未来有可能引发激烈的价格战,甚至引发超预期降价,这些都将影响相关企业的盈利能力。

值得注意的是,眼下ADC市场仍处于发展前期,且ADC药物创新性较强,特别是新靶点、新毒素小分子、新连接子设计等改进思路有失败的风险,而进行临床试验、注册审批的过程也有可能进度低于预期。

相关研报显示,截至2023年3月底,美国获批的ADC药物共12款,中国获批共7款,数量较少,目前在研管线的后期商业化存在一定不确定性。

而由ADC引起的不良事件也是风险之一。当下,在全球已获批的15项ADC药物中,10项产品具有黑框警告。黑框警告是美国食品药品监督管理局要求在处方药的说明书上写明的一种对药物不良反应的警告标志,是最高级别的警告,代表该药物具有引起严重的、甚至危及生命的不良反应的重大风险。

追溯发现,全球首款ADC药物Mylotarg于2000年获批上市,其验证性III期研究就发现该药有严重的致死性肝损伤,联合用药组的死亡率高于单独使用化疗组,且未表现出明显的生存获益。辉瑞于2010年宣布将Mylotarg自主撤市,对给药方案进行优化并调整了患者人群后才于2017年再次获批。

今年7月11日,赛道龙头ADC Therapeutics宣布,由于7名弥漫性大B细胞淋巴瘤患者接受治疗后死于呼吸系统问题,自愿暂停临床II期试验新的患者入组。受该消息影响,ADC Therapeutics的股价暴跌21.94%,引发市场高度关注。

药明合联也在招股书中坦言:我们协助发现、开发或制造的ADC及其他生物偶联药物所引起不利的不良事件可能会导致我们的客户或监管机构中断、延迟或停止临床试验,并可能导致相关药物的标签更具限制性,或延迟或拒绝监管批准。

此外,“药明系”近年来一系列的减持操作,也饱受投资者诟病。数据显示,2017年至2023年,药明生物的主要股东共减持12次,累计套现超700亿港元。李革控制的药明生物原控股股东WuXi Biologics Holdings Limited持股比例从75.43%大幅下降至15.15%。

受此影响,药明生物在二级市场遇冷,自2021年7月股价达到最高点148港元后,就一路下行,目前股价跌至40港元附近,相较历史最高价跌幅逾70%,公司总市值也从超5300亿港元下降至1700亿港元左右。

再看药明康德,自2019年至今,药明康德共抛出12份减持计划。在频繁减持的阴影之下,药明康德的股价也从2021年7月份的历史最高价超170元/股跌至当前不足70元/股,区间跌幅接近60%。

药明生物和药明康德前车可鉴,药明合联选择此时赴港IPO,能不能如愿上岸?倘若药明合联成功上市,“药明系”的各位股东会不会如法炮制?我们不妨边走边看。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!