文:华创证券研究所所长助理 、首席宏观分析师 张瑜

联系人:陆银波

报告摘要

一、库存之底会有哪些信号?

4月,工业部门快速去库。产成品存货增速从3月的9.1%大幅降至4月的5.9%。库存何时见底引发市场关注。

1)库存是否见底观察哪些信号?

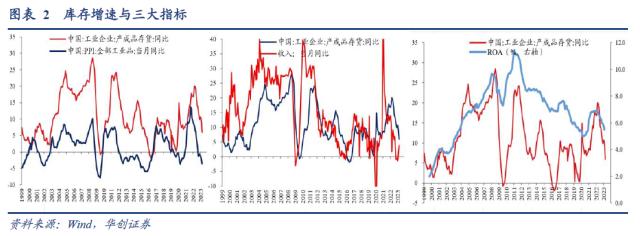

三大信号。即收入增速是否大于库存增速(有没有必要补库)、PPI同比是否开始持续上行(补库有没有急迫性)、ROA是否结束下行趋势(有没有能力或者意愿补库)。

2)历史七轮库存周期的经验规律是什么?

过去七轮库存周期的见底时点,对应的是:收入增速大于库存增速、PPI见底或持续上行(同比上行1-8个月)、ROA见底或已经持续上行。

3)当下库存周期见底了吗?

尚没有。第一,4月工业部门企业收入增速为3.8%,低于产成品库存增速(5.9%),即,当下库存相对于需求而言,依然偏高。第二,PPI尚未开始持续上行。4月PPI同比进一步下降至-3.6%。第三,当下ROA尚在快速下行中。4月为5.3%,低于3月的5.5%。

4)何时见底?

最快可能在三季度。一是三季度的7-8月,PPI有望同比持续收窄(7-8月有望连续收窄1个百分点以上)。二是随着库存的持续去化,库存增速有望在三季度开始低于收入增速。从PPI、工增情况看,库存增速如果降至3%以下,收入增速有望高于库存增速。过去一年,平均每个月库存增速下降1个百分点左右。三是ROA在经过了二季度的快速下行后,三季度有望触底。目前4月ROA在5.3%。ROA在三季度可能下行至5%左右,继而走势趋平。

二、利润数据:增速小幅收窄,中游偏强

1)整体情况:4月规模以上工业企业利润同比增长-18.1%,3月为-19.2%。库存方面,截止至今年4月,库存同比为5.9%,前值为9.1%。量、价、利润率拆分来看,量升价跌,利润率有所回落。PPI同比,4月为-3.6%,3月为-2.5%。工业增加值4月增速为5.6%,3月为3.9%;收入端,4月增速为3.8%,3月为0.8%。利润率方面,4月为5.22%,3月为5.3%。低于去年同期的6.62%。利润率偏低,与成本费用偏高有关。成本端,4月成本收入比为85.6%,高于去年同期的85.0%。费用端,4月费用收入比为8.12%,高于去年同期的7.6%。其他成本(非经营性损益、营业外收支等)方面,4月占收入比重为1.04%,高于去年同期的0.8%。

2)行业情况:从利润占比来看,中下游利润占比有所回落,4月降至44.6%,3月为47.4%。采矿及制造业上游占比升至45.7%,3月为42.0%。从利润同比增速来看,采矿业4月利润增速为-27.9%,大幅低于前值为-14.8%。制造业4月利润增速为-19%,前值为-24.6%。电热气水4月利润增速为36%,3月为28%。制造业内部,上游4月增速为-48.2%,低于前值-46.8%。中游4月增速为29.8%,好于前值-6.99%。下游4月增速为-21.4%,3月为-5.1%。

根据统计局解读,“(4月)装备制造业利润普遍回升,其中汽车行业因同期基数较低,利润大幅增长20.4倍,增速较3月份显著加快;电气机械行业受光伏设备等产品带动,利润增长37.5%,增速加快26.2个百分点;通用设备行业受产业链恢复带动,利润增长63.7%,增速明显加快。”

风险提示:工业品通缩风险加剧。地缘政治冲突加剧。

报告目录

报告正文

一、库存之底会有哪些信号?

4 月,工业部门快速去库。产成品存货增速从3月的9.1%大幅降至4月的5.9%。库存何时见底引发市场关注。

我们回顾过去七轮库存周期的底部,发现有三个信号值得关注。即收入增速是否大于库存增速(有没有必要补库)、PPI同比是否开始持续上行(补库有没有急迫性)、ROA是否结束下行趋势(有没有能力或者意愿补库)。一个经验规律是,过去七轮库存周期的见底时点,对应的是:收入增速大于库存增速、PPI见底或持续上行、ROA见底或持续上行。

当下库存周期见底了吗?从这三个信号来看,尚没有。第一,4月工业部门企业收入增速为3.8%,低于产成品库存增速(5.9%),即,当下库存相对于需求而言,依然偏高。第二,PPI尚未开始持续上行。4月PPI同比进一步下降至-3.6%。考虑到PPI同比为过去十二个月环比之和,去年7月环比大幅下降至-1.3%,这意味着今年PPI同比出现明显的上行可能需要到7月。第三,当下ROA尚在快速下行中。4月为5.3%,低于3月的5.5%。

何时见底?最快可能在三季度。一是三季度,7月,PPI有望同比收窄。二是随着库存的持续去化,库存增速有望在三季度开始低于收入增速。三是ROA在经过了二季度的快速下行后,三季度有望触底。

二、4月工业企业利润数据点评

(一)整体情况:利润增速小幅收窄

4月规模以上工业企业利润同比增长-18.1%,3月为-19.2%。库存方面,截止至今年4月,库存同比为5.9%,前值为9.1%。

分所有制看,国有及国有控股工业企业4月利润同比为-21.2%,外商及港澳台4月利润同比为16.7%,私营企业4月利润同比为-21%。4月外商及港澳台利润增速较高,与基数偏低有关。

量、价、利润率拆分来看,量升价跌,利润率有所回落。PPI同比,4月为-3.6%,3月为-2.5%。工业增加值4月增速为5.6%,3月为3.9%;收入端,4月增速为3.8%,3月为0.8%。利润率方面,4月为5.22%,3月为5.3%。低于去年同期的6.62%。利润率偏低,与成本费用偏高有关。成本端,4月成本收入比为85.6%,高于去年同期的85.0%。费用端,4月费用收入比为8.12%,高于去年同期的7.6%。其他成本(非经营性损益、营业外收支等)方面,4月占收入比重为1.04%,高于去年同期的0.8%。

(二)行业情况:装备制造业利润明显恢复

从利润占比来看,中下游利润占比有所回落,4月降至44.6%,3月为47.4%。采矿及制造业上游占比升至45.7%,3月为42.0%。

从利润同比增速来看,采矿业4月利润增速为-27.9%,大幅低于前值为-14.8%,其中煤炭4月利润同比为-35.6%,油气4月利润同比为-9.6%。制造业4月利润增速为-19%,前值为-24.6%。电热气水4月利润增速为36%,3月为28%。制造业内部,上游4月增速为-48.2%,低于前值-46.8%。中游4月增速为29.8%,好于前值-6.99%。下游4月增速为-21.4%,3月为-5.1%。

4月看,利润增速超过10%的行业较少,仅非金属矿采选业、电热生产、水的生产、文娱用品、橡胶和塑料制品、通用设备、汽车制造、运输设备、电气机械、仪器仪表等行业。根据统计局解读,“装备制造业利润普遍回升,其中汽车行业因同期基数较低,利润大幅增长20.4倍,增速较3月份显著加快;电气机械行业受光伏设备等产品带动,利润增长37.5%,增速加快26.2个百分点;通用设备行业受产业链恢复带动,利润增长63.7%,增速明显加快。电气水行业利润持续快速增长。”

具体内容详见华创证券研究所5月27日发布的报告《【华创宏观】库存之底会有哪些信号?——4月工业企业利润点评》。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!