新能源汽车电缆厂商鑫宏业超募近12亿元,人保资产网下报出96.9元/股最高价

5月23日,无锡鑫宏业线缆科技股份有限公司(简称“鑫宏业”)披露了发行公告,确定创业板上市发行价67.28元/股,发行市盈率46.72倍,而该公司所在行业最近一个月平均市盈率为25.03倍。

鑫宏业保荐人、主承销商为中信建投证券。网下询价期间,深交所网下发行电子平台收到315家网下投资者管理的7377个配售对象的初步询价报价信息,报价区间为23.78元/股-96.9元/股。

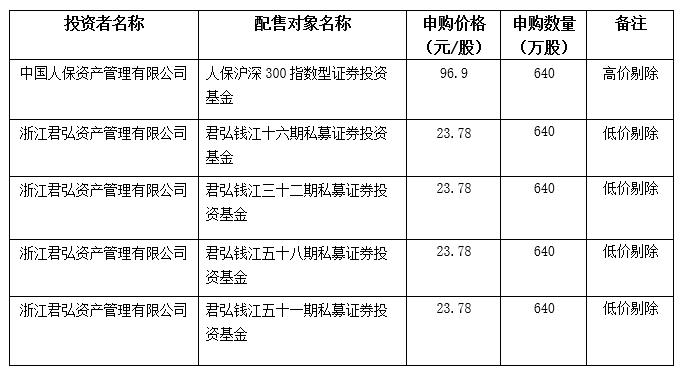

报价信息表显示,中国人保资产管理有限公司管理的1只基金产品报出96.9元/股最高价,浙江君弘资产管理有限公司管理的4只私募基金报出23.78元/股最低价。

据悉,17 家网下投资者管理的47个配售对象因为禁止参与配售的关联方、拟申购金额超过其提交的备案材料中的总资产规模,报价被确定为无效报价。

此外,经鑫宏业和中信建投证券协商一致,将拟申购价格高于87.5元/股、为87.5元/股且申购数量小于640万股的配售对象全部剔除;拟申购价格为87.5元/股、申购数量等于640万股且申购时间同为5月18日14:51:01:073 的配售对象中,按照深交所网下发行电子平台自动生成的配售对象顺序从后到前剔除28个配售对象。以上过程共剔除76个配售对象。

剔除无效报价和最高报价后,参与初步询价的投资者为303家,配售对象为7254个,全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件。据统计,全部网下投资者报价中位数为72.05元/股;信托公司报价中位数最高,为80元/股;基金管理公司报价中位数最低,为64.96元/股。

据了解,鑫宏业成立于2004年,主营业务为光伏线缆、新能源汽车线缆、工业线缆的研发、生产及销售。该公司本次发行价格67.28元/股对应募集资金总额为16.33亿元,较原计划4.46亿元的募资额多出近12亿元。

近年来,鑫宏业业绩也增长较快。招股书显示,2020-2022年,该公司实现的营业收入分别为7亿元、12.19亿元、18.08亿元;实现的归母净利润分别为0.67亿元、1.07亿元和1.45亿元。

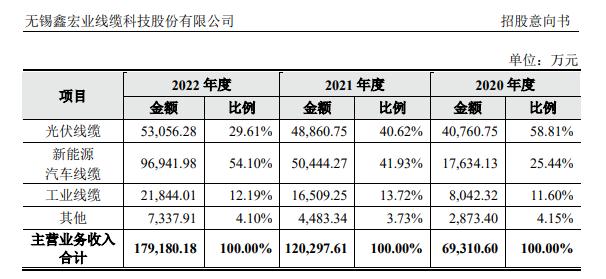

值得一提的是,该公司主要产品包括光伏线缆、新能源汽车线缆、工业线缆和其他,而该公司新能源汽车线缆产品收入占比逐渐增长并在2022年占据第一的位置。

招股书显示,2022年鑫宏业光伏线缆、新能源汽车线缆、工业线缆收入占主营业务收入的比例分别为29.61%、54.1%和12.19%,而2020年上述业务的占比分别为58.81%、25.44%和11.6%。

关键词阅读:鑫宏业,发行价

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!