行业金股 4月

|

代码 |

金股名称 |

评级 |

团队 |

|

688066 |

航天宏图 |

买入 |

军工 |

|

688281 |

华秦科技 |

买入 |

军工 |

|

000738 |

航发控制 |

买入 |

军工 |

|

688333 |

铂力特 |

买入 |

新材料 |

|

002212 |

天融信 |

买入 |

先进制造 |

|

300161 |

华中数控 |

买入 |

先进制造 |

|

603986 |

兆易创新 |

买入 |

科技电子 |

|

002129 |

TCL中环 |

买入 |

新能源 |

|

688223 |

晶科能源 |

买入 |

新能源 |

|

300760 |

迈瑞医疗 |

买入 |

医药生物 |

|

600030 |

中信证券 |

持有 |

非银 |

|

300662 |

科锐国际 |

买入 |

社服 |

往期回顾 ? 3月

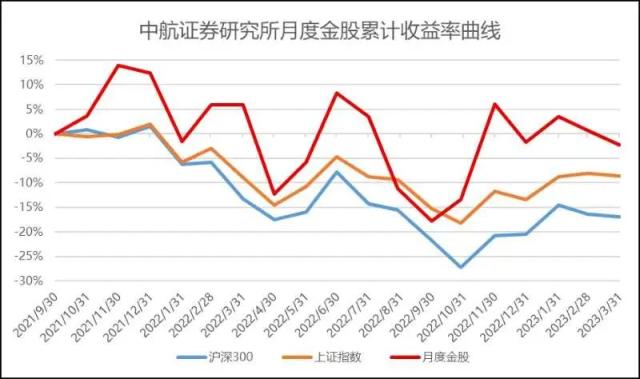

金股组合累计收益率曲线

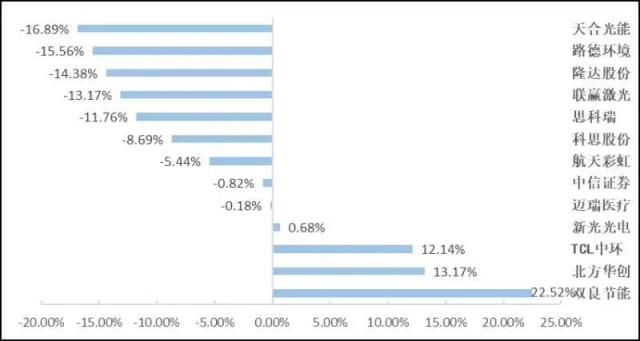

3月金股月度涨跌幅明细

数据来源:wind,中航证券研究所,统计截止3月31日收盘

【关注海外金融风险,聚焦国内“安全”与“科技”主线】

当前欧元区及美国M2增速均处于下行区间,反映银行派生的明显收缩。美国方面,美联储维持年内不降息的立场,流动性收紧压力下或有更多脆弱部分暴露风险。在近期多家美国银行纷纷暴雷后,3月联邦基金利率目标区间上调25个基点,升至2007年10月以来的最高水平。鲍威尔措辞鹰派,表示今年降息不是美联储的基本预期。前期美国中小银行破产的核心原因是加息引发的流动性危机。

硅谷银行虽因其负债端客户主要集中于易受加息周期负面影响的初创企业而具有一定的特殊性,但我们认为它更像是冬日冰面最薄的部分,其他金融机构在持续加息压力下也普遍存在借短买长经营模式盈利转负及负债端融资成本过高引发的流动性风险。美国银行体系里中小型银行整体存、贷款规模占整体规模半壁江山,若爆发金融风险影响或较大。

欧洲方面,瑞信是全球系统重要性银行之一,规模体量较美国中小型银行更大。瑞士监管部门为增强该行核心资本,通过牺牲债券持有人来提高股权交易引发风波。在美国银行业危机的恐慌情绪蔓延下,债权人为避险,可能会选择从高脆弱性的债权资产逃离,恐慌或将波及欧洲乃至全球信用债市场。瑞信作为全球系统性重要银行,与全球金融系统其它银行关联度较高,业务复杂程度较高,若其风险长期无法消解,将会为全球资本市场带来较大冲击。

紧缩后周期下需警惕全球金融风险,配置上建议向“安全”与“科技”等政策重点扶持的领域倾斜,从二者结合的角度来看,利好军工、电子、计算机等赛道。

风险提示:国内政策推行不及预期;地缘政治事件超预期;海外流动性收紧超预期;国企改革进度不及预期,院所改制、混改、资产证券化等是系统性工作,很难一蹴而就。

01

【航天宏图 | 军工团队】王宏涛 首席分析师

主要逻辑:1. 卫星遥感赛道契合数字中国,实景三维建设,行业中短期高景气确定性相对较强,市场关注度较高;

2. 公司收入与净利润维持高速增长,新签订单再次高速增长,业绩兑现持续性强;

3.公司部分业务“可复制性”已有所体现,毛利率下降幅度有限;

4. 公司”定增+可转债“向上游自主可控遥感数据源拓展,完善产业链,既可提高盈利能力,又奠定中长期竞争优势。

风险提示:航天发射任务存在风险;卫星应用产业下游市场竞争加剧;公司业务拓展过程中毛利率可能出现波动。

02

【华秦科技| 军工团队】梁晨 首席分析师

主要逻辑:1、中高温隐身的核心供应商,产业化地位稳固;

2、产品高度渗透所有新型号装备,增速、空间双提升;

3、合资公司保障配套,深度绑定航发产业链;

4、技术领先,持续研发新品,为公司未来增长提供动力。

风险提示:宏观经济下行导致市场需求下降:技术研发不及预期的风险;民品市场开拓不及预期的风险。

03

【航发控制 | 军工团队】方晓明 首席分析师

主要逻辑:航空发动机控制系统龙头企业,深度受益于武器装备升级换代和放量。未来增速包括:

1)部分二代机升级,三代机性能提升,相关机型的国产化动力换装,现役发动机寿命到期换装;

2)我国周边局势复杂,我国高性能的三代半、四代机的产量需要适当提升;

3)新研型号如运输机、轰炸机、新型舰载机等需求迫切,在科研经费上会持续投入;

4)随着作训实战化要求对装备使用频次、消耗的增加以及新机维保等推动维修业务增加。

风险提示:科研生产能力建设不及预期,疫情持续影响国际合作业务等。

04

【铂力特 | 新材料团队】邓轲 首席分析师

主要逻辑:1、行业扩产并购加速,航空航天需求旺盛;

2、批产比例提高,盈利能力改善;

3、定增项目助力公司产能迈上新台阶;

风险提示:项目建设进度不及预期,毛利率波动,需求不及预期。

05

【天融信 | 先进制造团队】卢正羽 分析师

主要逻辑:1、疫情扰动短期经营目标达成,不影响行业长期发展趋势;

2、网络安全+云计算双主业格局渐显,均深度受益于我国数字经济发展;

3、重研发、强销售的前瞻性战略布局基本完成;

4、信创业务先发优势明显

风险提示:下游需求不及预期;网络安全相关政策落地、实施、执行不及预期;市场竞争加剧。

相关报告《天融信(002212)2022Q3点评:前瞻性战略布局效果渐显,静待花开》

06

【华中数控 | 先进制造团队】邹润芳 研究所所长

主要逻辑:1、国内数控系统龙头,率先受益智能制造国产替代浪潮;

2、机器替人大势所趋,加码产能强化核心竞争力;

3、卓尔智造控股份额拟再次扩大,管理、盈利将迎拐点向上。

风险提示:制造业复苏不及预期、国产替代不及预期、资产减值风险、市场竞争加剧、新品开发不及预期、管理改善不及预期。

07

【兆易创新 | 科技电子团队】刘牧野分析师

主要逻辑:1、“618”消费市场有望迎来复苏;

2、公司与中金资本共同发起5亿元新基金,推动我国存储产业发展;

3、人工智能浪潮下存储需求激增,同时利好存算一体等新型存储技术;

4、2022年9月发布首款车规级MCU,正式进军车规级MCU市场。

风险提示:下游需求不及预期风险、行业景气度下滑风险、产品研发及客户认证不及预期风险、市场竞争加剧风险等。

08

【TCL中环 | 新能源团队】曾帅首席分析师

主要逻辑:1、全球光伏行业高景气度维持,装机增速有望持续高增;

2、公司持续扩长产能和产销量,关键辅材坩埚渠道保供,保障产品质量及盈利能力,2023年有望保持行业第一位置;

3、N型大尺寸硅片紧俏,公司先进产能突出,全球外销第一;

4、持续技术创新,提升制造能力,具备110μmG12硅片量产能力;

5、半导体产业加速布局,市占率有望提升。

09

【晶科能源 | 新能源团队】曾帅首席分析师

主要逻辑:1、全球光伏行业高景气度维持,装机增速有望持续高增;

2、持续巩固一体化格局,产业链保供能力进一步强化;

3、全球化渠道积累丰厚,有望把握板块超额收益机遇;

4、持续发力N-TOPCon路线,2023年出货有望超六成;

5、市值估值处于底部,有望持续提升。

风险提示:全球经济形势不景气,光伏市场扩张不及预期;国内光伏政策改变;公司产能投放节奏不及预期。

10

【迈瑞医疗 | 医药生物团队】沈文文 首席分析师

主要逻辑:1、业绩表现符合预期,三季度快速增长;

2、自研持续丰富产品管线;

3、国际市场持续突破,市场渗透率有望持续提升

风险提示:政策风险、海外市场波动的风险、研发低于预期风险、中美贸易摩擦加剧风险

11

【中信证券 | 非银团队】薄晓旭 分析师

主要逻辑:1、龙头地位稳固,各项业务均处于行业前列;

2、2022年公司预计实现扣非净利润207.06亿元,同比-11.19%,显著领先行业,业绩韧性强;

3、公司投行业务实力稳居行业第一,2023年IPO过关76家,中信证券过14单,IPO项目储备丰富,有望持续受益于注册制带来的增量机会;

4、资管子公司成立,财富管理转型加速推进。

风险提示:市场波动风险;市场活跃度不及预期;基金销售市场竞争加剧。

12

【科锐国际 | 社会服务团队】裴伊凡 分析师

主要逻辑:1、灵活用工龙头企业,国际化布局加速;

2、重视信息化建设,加大数字化转型力度;

3、国内人力资源服务行业渗透率提升空间较大;

4、疫后复苏人力资源有望率先反弹,用人需求拐点逐季改善

风险提示:业务拓展不顺风险、国内外宏观环境的影响、政策变动风险、竞争压力加大、企业招聘需求减少风险风险、技术迭代进程缓慢、数字化建设不达预期。

关键词阅读:4月金股

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!