摘要

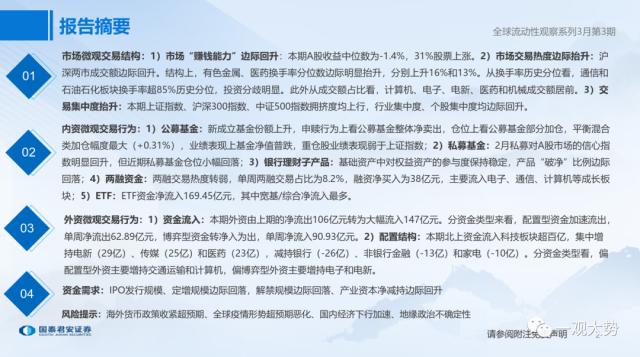

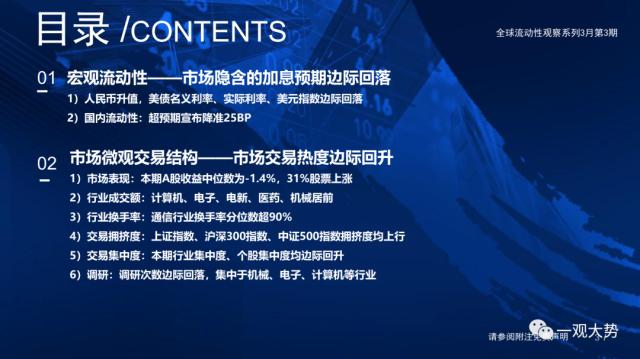

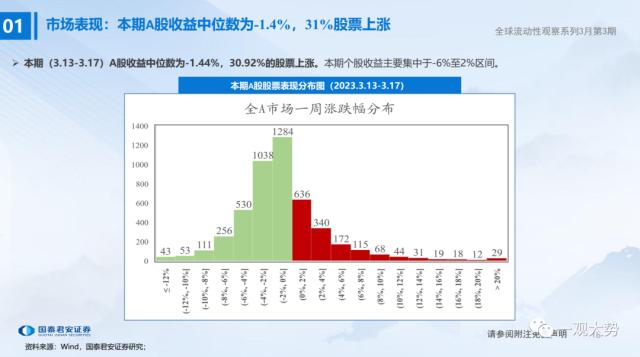

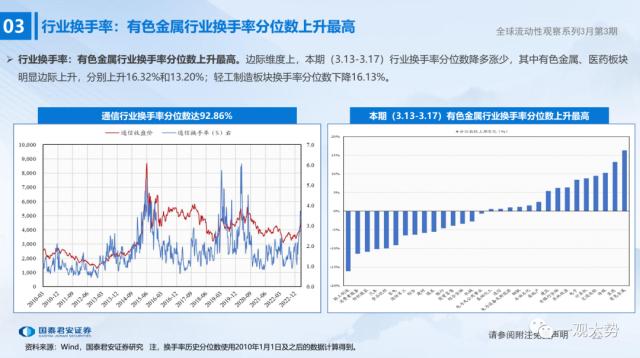

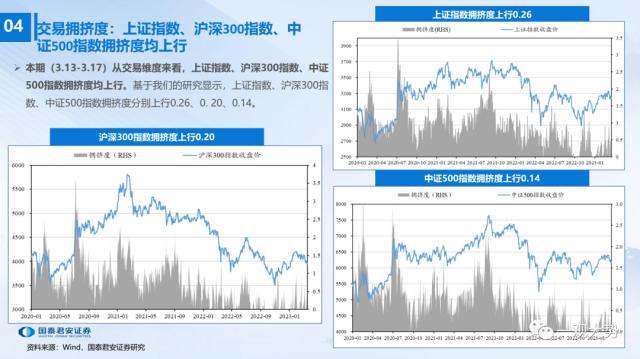

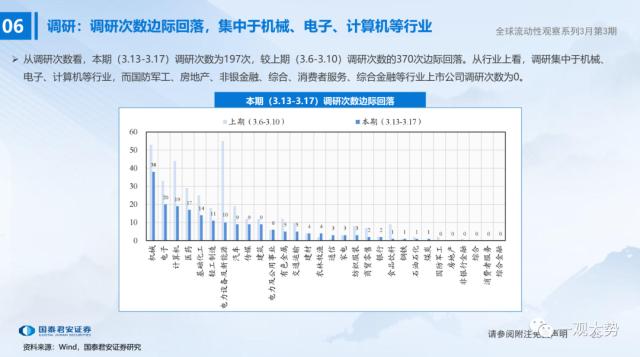

·市场微观交易结构:1)市场“赚钱能力”边际回升:本期A股收益中位数为-1.4%,31%股票上涨。2)市场交易热度边际抬升:沪深两市成交额边际回升。结构上,有色金属、医药换手率分位数边际明显抬升,分别上升16%和13%。从换手率历史分位看,通信和石油石化板块换手率超85%历史分位,投资分歧明显。此外从成交额占比看,计算机、电子、电新、医药和机械成交额居前。3)交易集中度抬升:本期上证指数、沪深300指数、中证500指数拥挤度均上行,行业集中度、个股集中度均边际回升。

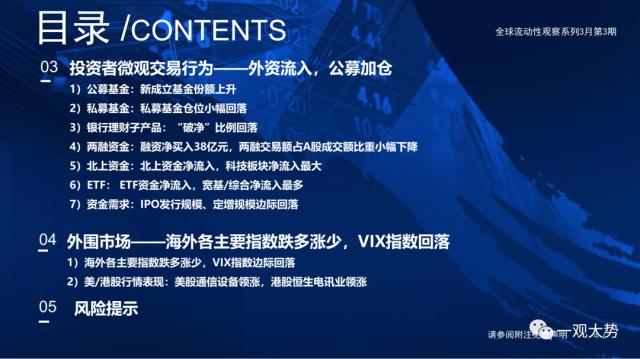

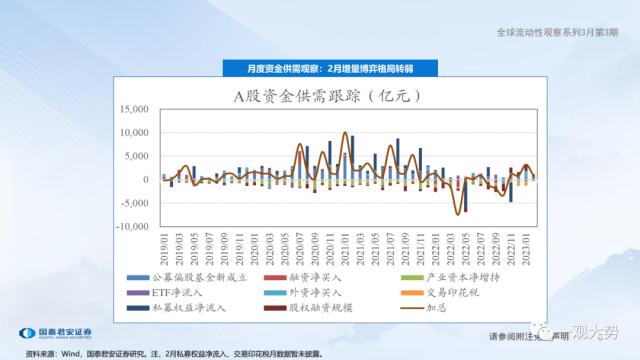

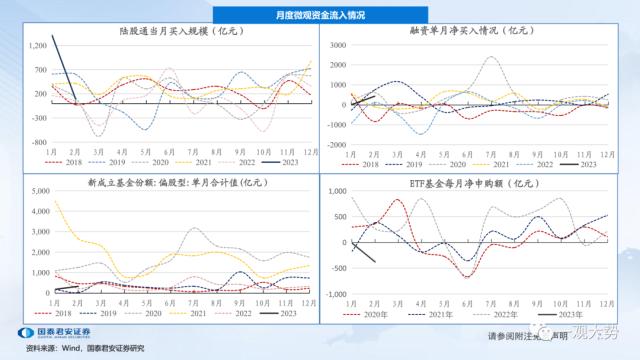

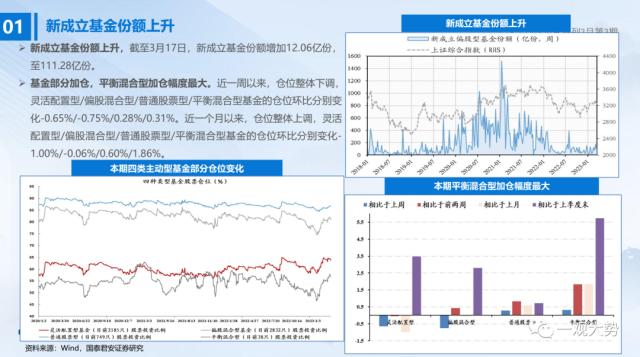

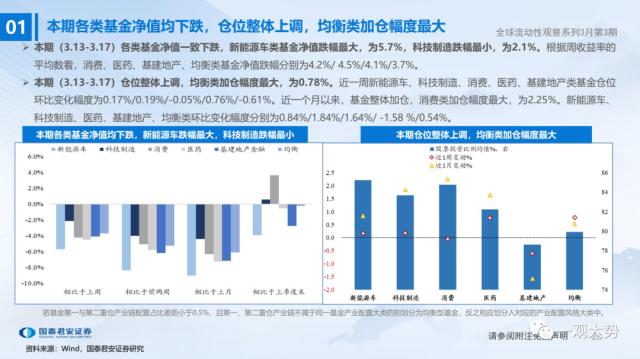

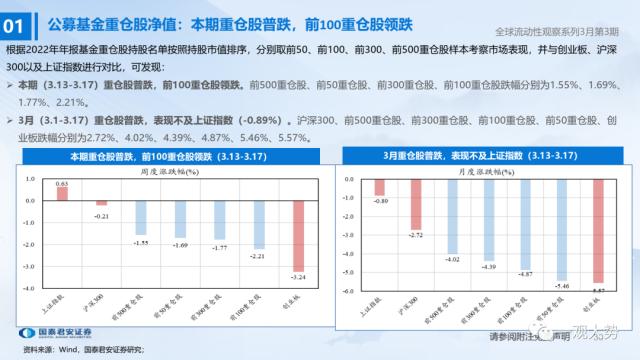

·内资微观交易行为:1)公募基金:新成立基金份额上升,申赎行为上看公募基金整体净卖出,仓位上看公募基金部分加仓,平衡混合类加仓幅度最大(+0.31%),业绩表现上基金净值普跌,重仓股业绩表现弱于上证指数;2)私募基金:2月私募对A股市场的信心指数明显回升,但近期私募基金仓位小幅回落;3)银行理财子产品:基础资产中对权益资产的参与度保持稳定,产品“破净”比例边际回落;4)两融资金:两融交易热度转弱,单周两融交易占比为8.2%,融资净买入为38亿元,主要流入电子、通信、计算机等成长板块;5)ETF:ETF资金净流入169.45亿元,其中宽基/综合净流入最多。

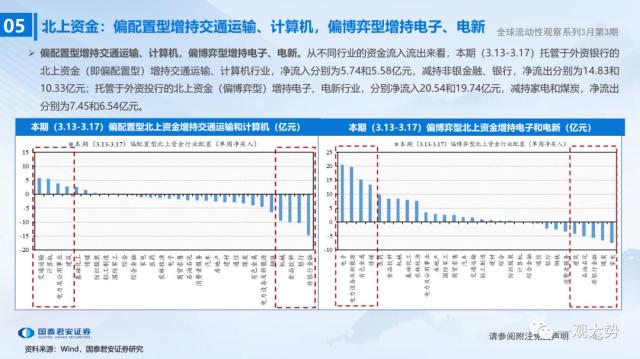

·外资微观交易行为:1)资金流入:本期外资由上期的净流出106亿元转为大幅流入147亿元。分资金类型来看,配置型资金加速流出,单周净流出62.89亿元,博弈型资金转净入为出,单周净流入90.93亿元。2)配置结构:本期北上资金流入科技板块超百亿,集中增持电新(29亿)、传媒(25亿)和医药(23亿),减持银行(-26亿)、非银行金融(-13亿)和家电(-10亿)。分资金类型看,偏配置型外资主要增持交通运输和计算机,偏博弈型外资主要增持电子和电新。

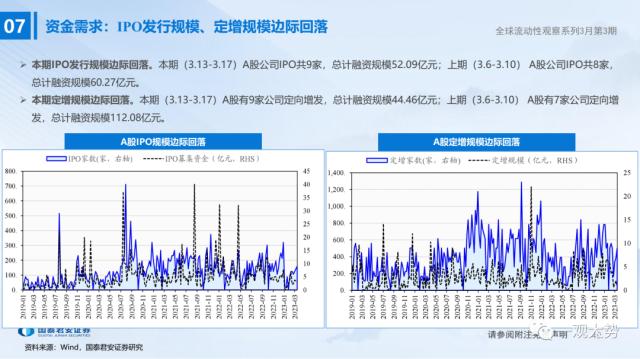

·资金需求:IPO发行规模、定增规模边际回落,解禁规模边际回落、产业资本净减持边际回升

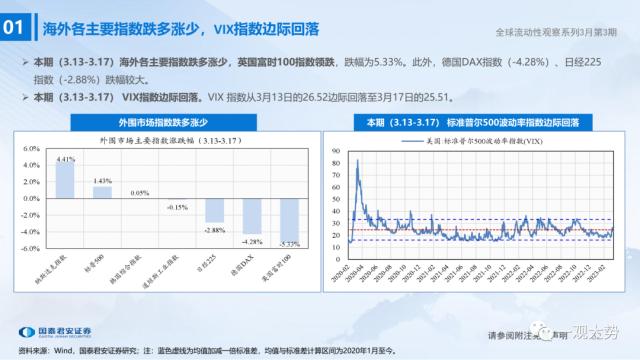

风险提示:海外货币政策收紧超预期、全球疫情形势超预期恶化、国内经济下行加速、地缘政治不确定性

关键词阅读:资金

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!