旧赛道遭遇天花板。

今年1月中旬,“国产奶粉第一股”贝因美股份有限公司(以下简称“贝因美”, 002570.SZ)接连发布了回购公告和贷款公告,引起市场关注。

一边借债一边回购的贝因美,股价并未因回购有所提升,反而跌出历史新低。

数据显示,2023年前三季度,贝因美扭亏为盈。总营收19.16亿元,同比减少6%;归母净利润0.49亿元,同比增长12%。其中,三季度,贝因美总营收5.4亿元,同比减少14%;归母净利润0.05亿元,同比增长286%。

资产负债率偏高

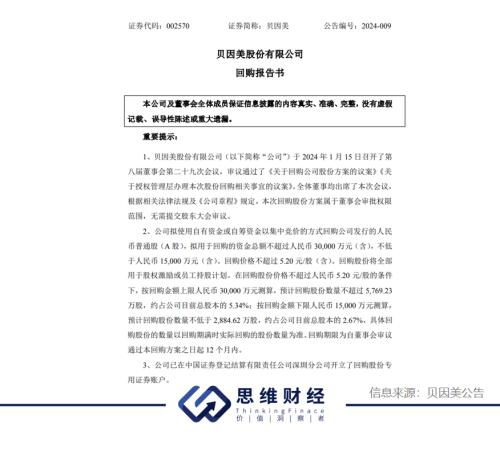

1月16日,贝因美发布公告称,为促进公司持续稳定健康发展,维护广大股东利益,增强投资者信心,完善公司长效激励机制,公司拟回购不低于1.5亿元且不超过3亿元公司股份,并且在1月16日公司就进行了首次回购,回购金额超551万元。

公告发布后,贝因美的股价仅在次日短暂冲高,之后便连跌创出历史新低。

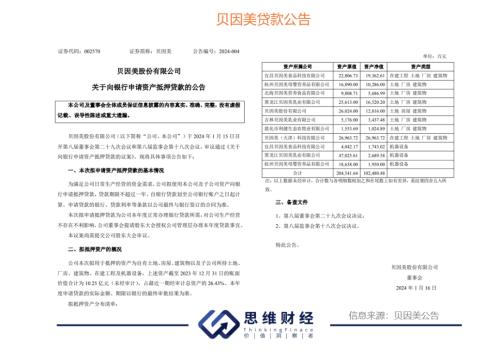

值得关注的是,几乎与此同时,贝因美还发布了一则向银行申请抵押贷款的公告,公告称,此次抵押贷款的用途为公司日常生产经营的资金需要,抵押资产基本是母子公司的土地、厂房、建筑物及在建工程,其账面价值合计超10亿,占最近一期经审计总资产的26.43%。(见下图)。

那么问题来了,贝因美回购的资金,是来自于自有资金,还是自筹资金?

公开资料显示,贝因美在1992年成立于浙江杭州,主要产品包括婴幼儿/成人配方乳粉、婴幼儿零辅食、奶基营养品等各类健康食品,拥有“爱加”“冠军宝贝”“可睿欣”“生命伴侣”等数十个品牌系列。

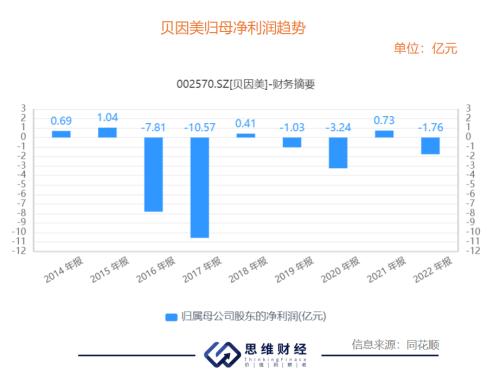

数据显示,受新生儿数量走低、计提应收账款坏账准备影响,贝因美业绩起起伏伏。自2016年以来,贝因美7年里只有两年实现了盈利,其余5年均在亏损,并且亏损金额远大于盈利金额。

具体来看,2018年,贝因美扭亏为盈,实现净利润0.41亿元,较2017年亏损10.57亿元增长了103.89%。2019年实现净利润-1.03亿元,同比下降350.73%;2020年实现净利润-3.24亿元,同比下降2.21亿元,亏损额度进一步扩大。2021年,贝因美扭亏为盈,实现净利润0.73亿元。随后,贝因美于2022年再度陷入亏损,当年净利润-1.76亿元。(见下图)。

进入2023年,贝因美扭亏为盈。数据显示,2023年前三季度,贝因美实现总营收19.16亿元,同比减少6%;归母净利润0.49亿元,同比增长12%。其中,三季度,贝因美总营收5.4亿元,同比减少14%;归母净利润0.05亿元,同比增长286%。

贝因美认为,2024年公司的经营有望持续向好,随着新出生人口的增加以及行业需求的回升,将助力贝因美进一步走出经营谷底。

此外,据了解,贝因美的资产负债率也处于行业较高水平。

根据贝因美2023年三季报,贝因美资产负债率为57%,同行业的三元股份、中国飞鹤分别为41%和26%,外资企业澳优2022年底资产负债率为43%,均明显低于贝因美。

投资分析人士认为,一般来说,资产负债率越高,企业的财务风险就越大。在高资产负债率的情况下,企业需要面对更多的利息支出,这会对企业的盈利能力造成压力。

债权人离场

1月22日晚间,“国产奶粉第一股”贝因美披露了《关于控股股东及实际控制人涉诉的进展公告》,称公司控股股东贝因美集团此前曾质押所持贝因美股份的5300万股,目前被债权人转让给了宁波维贝企业管理咨询合伙企业(有限合伙)(以下简称“宁波维贝”),转让价2.33亿元。

值得注意的是,据公告显示,截至2023年6月30日,贝因美集团质押的5300万股债权总额合计为3.42亿元,其中,标的债权本金余额为2.33亿元,利息、违约金等金额合计为1.09亿元。

2018年12月,彼时,因贝因美集团自身生产经营需要,贝因美集团与中航信托股份有限公司(以下简称“中航信托”)签订了《特定股票收益权转让与回购合同》、《股票质押合同》和《自然人保证合同》。

合同约定,贝因美集团向中航信托质押其所持有的贝因美股份4800万股,中航信托向贝因美集团出借2.33亿元,贝因美集团实际控制人谢宏及时任法定代表人袁芳为上述事项提供连带责任保证担保。

2022年4月,中航信托决定转让手中债权,并与长城国融签订了《债权转让协议书》,中航信托承诺将此前约定的担保权利以债权转让形式现状返还长城国融。

至此,长城国融成为新的债权人和担保权利人。

不过,因贝因美集团、谢宏、袁芳未按约定履行义务,长城国融向杭州市中级人民法院申请强制执行,杭州中院于2023年1月16日立案执行,执行标的为3.16亿元及债务利息,执行费为38.35万元。

一个月后,杭州中院根据申请冻结了贝因美集团质押予中航信托股份有限公司的4800万股无限售流通股,同时也冻结了贝因美集团质押予中国建设银行股份有限公司杭州高新支行的500万股无限售流通股。

这也引起了深交所的关注。2023年2月,深交所向贝因美下发关注函,要求其补充披露公司控股股东及其一致行动人股份冻结、质押情况,说明是否存在强制平仓风险,同时在5月下发的2022年年度报告问询函中再度要求说明贝因美集团所持股份质押的具体情况。

据了解,上述案件共涉及贝因美集团所持有的5300万股贝因美股份,占贝因美总股本的4.91%。截至目前,除前述股份外,贝因美集团还持有公司股份138,418,500股,占贝因美总股本的12.82%,其中处于质押或冻结状态的股份136,894,200股,占公司总股本的12.67%。

与此同时,在深交所的关注下,股份质押事件很快有了处理方案。

2023年12月7日,长城国融在京东网资产竞价网络平台发布了“贝因美集团有限公司特定股票收益权回购债权资产”(以下简称“竞买标的物”)的竞买公告,拟将其持有的对贝因美集团的3.42亿元债权进行转让。

据公告显示,截至2023年12月22日竞价结束,上述竞买标的物获拍价为2.33亿元。且据贝因美集团收到上述交易的竞买人函告,宁波维贝企业管理咨询合伙企业(有限合伙)于2024年1月18日与长城国融签署了《债权转让协议》。

值得注意的是,2.33亿元的物获拍价较3.42亿元债权相差了1.09亿元,也就是说,为能及时回血,长城国融舍弃了1亿元的利息和违约金。

另外,根据《债权转让协议》显示,宁波维贝承诺:宁波维贝在受让标的债券后不得将标的债权转让至标的债权项下的原债务人、担保人及其关联方。

贝因美在上述公告中表示,本案件的执行对公司生产经营不产生重大影响,不会影响公司控制权的稳定。目前公司的生产经营一切正常,各项业务仍在有序推进。

瞄准全家营养赛道

有业内人士认为,在此前国家和地方政府出台了一系列鼓励生育优惠政策的背景下,叠加国人对“龙宝宝”的偏爱,预计2024年可能会出现新出生人口数字久违的回升,也将给奶粉行业带来新的增长机会。

安信国际在研报中表示,2023年出生人口为902万人,显著高于此前市场预期的780-820万。安信国际认为随着经济的企稳修复,2023年的生育意愿较之前三年有所恢复,前期推迟的生育计划将重启,将极大缓解奶粉行业竞争压力,甚至带来增长。

不过,也有投资分析人士认为,随着近年国内生育率持续承压,婴幼儿配方奶粉需求萎缩,婴儿奶粉市场持续面临挑战。

于是,贝因美盯上全家营养赛道,并一直努力应对环境做出一系列的新改变:推出新产品、创始人亲自下场科普产品卖货等。

然而,全家营养已经成为巨头们的“必争之地”。譬如奶粉领域,伊利、飞鹤、佳贝艾特等均瞄准全家营养,逐步推出全生命周期产品;营养品领域,英珞维、汤臣倍健、安琪纽特等推出适合全年龄段消费人群的品类矩阵。

需求端,目前消费者更加重视婴童的饮奶需求,而成年人的饮奶量则相对缺乏。《中国居民膳食指南2022》明确指出,中国居民奶及奶制品的摄入量为每人每天300-500g,而根据《2022中国奶商指数报告》,只有24.2%的人每日乳制品摄入量超300g。

此外,中老年群体长期的消费习惯、营养观念不易转变,自身健康出现问题更加倾向于在有医保报销的药店购买产品,对奶粉、营养品的接受程度并不高。因此,教育用户成为全家营养赛道的重中之重。

业内人士认为,与婴幼儿奶粉相比,成人奶粉消费者消费意识还没形成,且主要走商超渠道,而贝因美全家营养新产品在线下渠道铺设上同样慢人一步。消费者有待培育,同时又面临头部品牌的影响力夹击,贝因美的全家营养之路漫漫。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!